เชื่อว่าทุกคนล้วนมีความฝันอยากมีเงินเก็บสักก้อน เพื่อต่อยอดแผนการเงินที่ตั้งเป้าหมายไว้ในอนาคต ไม่ว่าจะเป็นการเก็บเงินซื้อรถ หรือเก็บเงินเตรียมความสู่วัยเกษียณ แต่การออมเงินทุกวันนี้ก็ไม่ใช่เรื่องง่าย เพราะรายได้เท่าเดิม ในขณะที่รายจ่ายเพิ่มขึ้น แถมบางคนต้องส่งเสียเลี้ยงดูครอบครัว

ด้วยเหตุนี้เราจึงแชร์ 10 เทคนิคการบริหารจัดการเงินออม เพื่อให้เป้าหมายทางการเงินที่ทุกคนฝันไว้เป็นเรื่องง่ายกว่าเดิม หมดห่วงเรื่องไม่มีเงินเก็บได้เลย

การบริหารจัดการเงินออม จะไม่เกิดขึ้นหากไม่มีวินัยทางการเงิน เพราะไม่มีเงินออมให้เริ่มต้นวางแผนไปสู่เป้าหมายต่างๆ ซึ่งคุณสามารถสร้างวินัยการเงินที่ดี โดยการหาแรงบันดาลใจที่ทำให้ตั้งใจออมเงินมากขึ้น เช่น เก็บเงินซื้อบ้าน หรือเก็บเงินสำหรับค่าเล่าเรียนบุตร เป็นต้น

หากไม่ได้ตั้งเป้าหมายการออมเงินเอาไว้ รับรองว่าจะเก็บเงินก้อนใหญ่ไม่ได้ เพราะมีโอกาสใช้จ่ายเกินตัวไปกับสิ่งล่อตาล่อใจต่างๆ เช่น ซื้อเครื่องเล่นเกมรุ่นใหม่ หรือใช้เงินไปเที่ยวต่างประเทศจนหมด กลับกัน ถ้ามีเป้าหมายเก็บเงินอย่างชัดเจน จะช่วยให้คุณมีเงินเก็บแน่นอน

เมื่อตั้งเป้าหมายออมเงินเรียบร้อยแล้ว ควรเก็บเงินทันทีเมื่อเงินเดือนออก โดยแนะนำให้ออมอย่างน้อย 10% ของรายได้ เนื่องจากเป็นเงินที่ไม่สูงมากเกินไปนัก ทำให้หากออมอย่างสม่ำเสมอ ก็สามารถมีเงินเก็บก้อนใหญ่ได้ในอนาคต

หากมีภาระค่าใช้จ่ายทางบ้านจนไม่สามารถออมเงิน 10% ของรายได้ ก็อาจปรับลดเงินออมลง เหลือเพียง 5 % ก็ได้เช่นกัน แต่ไม่ว่าจะออมมากหรือออมน้อย ก็ควรเก็บเงินให้ได้ทุกเดือน

หลังจากออมเงินเมื่อเงินเดือนออกเรียบร้อยแล้ว ก็ถึงเวลาของการบริหารจัดการเงินออม ด้วยการแบ่งเงินออกเป็น 3 ส่วนได้แก่

การใช้จ่ายเงินส่วนดังกล่าวไม่ควรเกิน 50% ของรายได้ เช่น เงินเดือน 19,000 บาท ค่าใช้จ่ายเพื่อดำรงชีวิตประจำวัน คือ 9,500 บาท เพราะหากใช้เงินมากกว่านี้ มีโอกาสเก็บเงินไม่ได้ และอาจก่อหนี้โดยไม่จำเป็นอีกด้วย

คนไทยจำนวนมากมีเงินเก็บสำรองน้อยกว่า 6 เดือน ทำให้เมื่อเกิดเหตุฉุกเฉิน ก็ไม่พ้นต้องไปขอสินเชื่อเงินด่วนจากแหล่งต่างๆ เช่น บัตรกดเงินสด บัตรเครดิต หรือแม้แต่สินเชื่อส่วนบุคคล ซึ่งอย่างที่ทุกคนทราบกันดีว่าอัตราดอกเบี้ยของสินเชื่อกลุ่มนี้สูงกว่าสินเชื่ออื่นๆ ทำให้เป็นอุปสรรคต่อการเก็บเงินอีกด้วย

เมื่อมีเงินเก็บสำรองแล้ว อย่าลืมนำเงินออมบางส่วนไปลงทุน ซึ่งจะช่วยให้คุณมีรายได้เพิ่มขึ้นอีกทาง โดยแนะนำให้ลงทุนในช่องทางที่คุณถนัด เช่น กองทุนรวม, หุ้นกู้ เพื่อลดความเสี่ยงจากการขาดทุนให้มากที่สุด

เพื่อให้การบริหารจัดการเงินออมได้ผลตามที่ต้องการ อย่าลืมทำบัญชีรายรับรายจ่าย เพราะช่วยให้เห็นภาพรวมของการใช้จ่ายได้อย่างชัดเจน และควรจดบันทึกรายการค่าใช้จ่ายอย่างสม่ำเสมอ เพื่อให้ตัวเลขที่ออกมาตรงความเป็นจริงมากที่สุด

หลังจากจดบันทึกรายรับรายจ่ายแล้ว ก็ควรเรียนรู้วิธีบริหารเงินสำหรับใช้จ่ายรายวันด้วย เพราะอย่าลืมว่าคุณต้องใช้ชีวิตไปจนถึงวันเงินเดือนออก เช่น เมื่อหักเงินออมออกไปแล้ว เหลือเงินเท่ากับ 10,000 บาท หมายความว่าต้องใช้เงินเฉลี่ยวันละ 333 บาท ถึงจะอยู่ได้จนถึงวันสิ้นเดือน

หากใช้เงินเกินกว่าที่กำหนด ย่อมต้องนำเงินในอนาคตออกมาใช้จ่าย เช่น รูดบัตรเครดิต หรือนำเงินเก็บก้อนเก่าออกมาใช้ ซึ่งจะส่งผลกระทบต่อการบริหารจัดการเงินออมนั่นเอง

การตั้งเป้าหมายออมเงินเพื่ออนาคตเป็นเรื่องสำคัญก็จริง แต่การจ่ายหนี้สินก็ละเลยไม่ได้ เพราะอย่าลืมว่าการผิดนัดชำระตามมาด้วยค่าทวงถาม และค่าปรับ เมื่อค้างชำระไปนานๆ สุดท้ายจะแก้ปัญหาหนี้สินไม่ได้ ดังนั้นนอกจากแบ่งเงินออมออกมาส่วนหนึ่งแล้ว ควรจ่ายหนี้สินควบคู่ไปด้วยเช่นกัน

หากรู้สึกว่าการบริหารจัดการเงินออมไม่เป็นไปตามคาดหวัง เพราะรายจ่ายมากเกินไป จนเก็บเงินไม่อยู่ อาจแก้ปัญหาด้วยการหาทางเพิ่มรายได้ให้มากขึ้น เช่น ทำงานเสริมหลังเลิกงาน หรืออัปสกิลทักษะใหม่ๆ เพื่อให้สามารถเปลี่ยนสายงานเพื่อไปทำอาชีพที่ให้สร้างรายได้มากกว่าเดิม

นอกจากหาวิธีเพิ่มรายได้แล้ว อย่าลืมวางแผนฉุกเฉินเมื่อคุณเข้าโรงพยาบาล ด้วยการทำประกันสุขภาพ หรือประกันสะสมทรัพย์ที่มีเงื่อนไขชดเชยรายได้ ในกรณีที่ไม่สามารถทำงานได้ จะช่วยให้คนข้างหลังคุณอุ่นใจ มีเงินใช้จ่าย จนไม่ต้องนำเงินเก็บที่สะสมหมดไปกับค่าใช้จ่ายระหว่างการรักษาตัว

หลังจากหาทางเพิ่มรายได้แล้ว การใช้โปรโมชันต่างๆ เช่น ใช้แต้มสมาชิกจากบัตรเครดิต หรือบัตรสมาชิกของห้างสรรพสินค้า ก็ช่วยเก็บเงินได้มากขึ้นเช่นกัน ที่สำคัญก่อนซื้อของทุกครั้งควรตรวจสอบระยะเวลาของการจัดโปรโมชันเป็นอันดับแรกว่าสินค้าชิ้นนั้นๆ จะลดราคาอีกทีเมื่อไหร่? เพื่อซื้อของได้ในราคาประหยัดมากที่สุด

การบริหารจัดการเงินออมอย่างมีประสิทธิภาพ ควรแบ่งเงินออมออกเป็น 2 ระยะ ได้แก่ 1.ระยะสั้น และ 2. ระยะยาว การออมเงินระยะสั้นมีวัตถุประสงค์ให้ใช้เงินสดเมื่อไหร่ก็ได้ตามที่ต้องการ โดยไม่ต้องไปขอสินเชื่อ หรือยืมเงินจากคนรู้จัก

ในขณะที่การออมเงินเพื่อลงทุนระยะยาว มีเงื่อนไขการถอนเงินมากกว่า ตัวอย่างเช่น การถอนเงินในบัญชีหุ้น ใช้ระยะเวลาไม่ต่ำกว่า 1 ชั่วโมง หรือการถอนเงินจากบัญชีเงินฝากประจำต้องไปทำเรื่องถึงสาขา แถมเมื่อถอนเงินออกมาแล้ว ก็ไม่ได้ดอกเบี้ยในงวดนั้นๆ แต่การออมเงินระยะสั้นอย่างฝากเงินในบัญชีออมทรัพย์ สามารถสแกน โอน จ่ายผ่านแอปพลิเคชันธนาคารได้ทันที ไม่ต้องเสียเวลาเบิกเงินถึงสาขา

วิธีเก็บเงินสำหรับมนุษย์เงินเดือน ไม่ใช่แค่การฝากเงินระยะสั้นไว้ในบัญชีเงินฝากออมทรัพย์เท่านั้น แต่ยังรวมไปถึงการออมเงินระยะยาวอีกด้วย ซึ่งเครื่องมือการลงทุนระยะยาวมีหลายประเภท เช่น กองทุนรวม, หุ้น หรือพันธบัตร เป็นต้น

อย่างไรก็ตามการบริหารจัดการเงินออมเพื่อลงทุนระยะยาวควรเป็นเงินเย็นเท่านั้น เพราะหากใช้เงินที่จำเป็นต่อการใช้จ่ายในชีวิตประจำวัน หรือที่เรียกกันว่าเงินร้อน ไปลงทุนระยะยาว ก็มีโอกาสสูญเสียเงินต้นง่ายกว่าเงินเย็น เพราะการลงทุนแต่ละครั้งกว่าจะเห็นผลกำไร อาจใช้เวลานานถึง 6 เดือน หรือ 1 ปี

เมื่อรู้จักกับ 10 เทคนิคการบริหารจัดการเงินออมตามที่กล่าวไปข้างต้น หากต้องการผู้ช่วยให้คุณออมเงินได้ง่ายกว่าเดิม ไม่ควรพลาดกับแอปเก็บเงิน MAKE by KBank ซึ่งมาพร้อมกับ 2 ฟีเจอร์ที่รู้ใจผู้รักการออมเงินอย่าง Expense Summary และ Cloud Pocket โดยมีรายละเอียดน่าสนใจดังต่อไปนี้

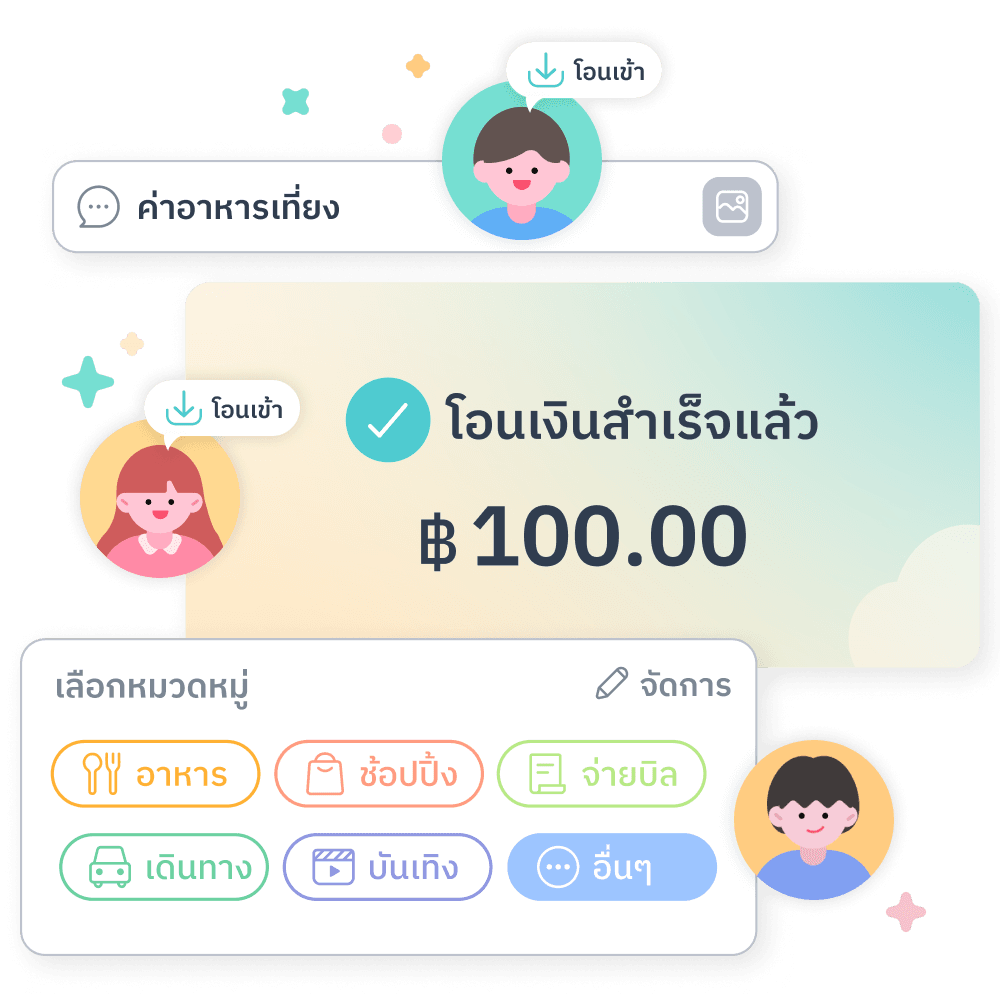

หากกำลังปวดหัวกับการทำบัญชีรายรับรายจ่ายในรูปแบบเดิมๆ ที่ต้องคอยพกสมุดบันทึกและปากกาไปทุกที่ แถมมีโอกาสจดบันทึกรายการค่าใช้จ่ายผิด ทำให้การบริหารจัดการเงินออมไม่เป็นไปอย่างที่คาดหวัง ปัญหาจะหมดไปเมื่อคุณใช้งานฟีเจอร์ Expense Summary เพราะบันทึกข้อมูลค่าใช้จ่ายทันทีเมื่อมีรายจ่ายเกิดขึ้น

แถม Expense Summary ยังมีคุณสมบัติตรวจสอบข้อมูลการใช้จ่ายย้อนหลังได้ ไม่ต้องขอบัญชี Statement ให้ยุ่งยาก ทำให้ตรวจสอบง่ายว่ามีรายการใดที่ใช้จ่ายฟุ่มเฟือย เมื่อพบแล้วก็สามารถปรับลดค่าใช้จ่ายนั้นลง

ฟีเจอร์ที่ช่วยให้การบริหารจัดการเงินออมเป็นเรื่องง่าย ผ่านการสร้างกระเป๋าเงินด้วยชื่อต่างๆ ที่คุณต้องการ เช่น กระเป๋าออมเงินระยะสั้น หรือกระเป๋าเงินออมระยะยาว ทำให้แบ่งสัดส่วนเงินออมได้อย่างมีประสิทธิภาพ

ที่สำคัญ Cloud Pocket ยังมีฟังก์ชันตั้งค่าล็อกกระเป๋าเงิน ป้องกันไม่ให้คุณเผลอใช้จ่ายเงินเกินตัวอีกด้วย รับรองว่าหากมีวินัยออมเงินสม่ำเสมอ ย่อมมีเงินเก็บตามที่ต้องการแน่นอน

การบริหารจัดการเงินออม 10 เทคนิคตามที่กล่าวไปข้างต้น ไม่ใช่เรื่องยากอย่างที่ทุกคนคิด หากรู้จักวางแผนการใช้จ่าย หาช่องทางการลงทุนเพิ่มเติม หาทางเพิ่มรายได้ และลดรายจ่าย ก็สามารถมีเงินเก็บตามที่ต้องการ

และอย่าลืมดาวน์โหลดแอปพลิเคชัน MAKE by KBank ผู้ช่วยออมเงินตั้งแต่วันนี้ได้ง่ายๆ ซึ่งรองรับทั้งระบบปฏิบัติการ iOS และ Android แถมเพียงแค่ฝากเงินเข้าไปในบัญชียังให้ผลตอบแทนสูงถึง 1.5% ต่อปี ไม่แพ้เงินฝากประจำ ช่วยให้เงินงอกเงยอย่างมีประสิทธิภาพ ไม่ต้องแบกรับความเสี่ยงจากการขาดทุนอีกด้วย