หากใครกำลังมองหาบัตรเครดิตใบแรกเป็นของตนเอง อาจยังไม่แน่ใจว่าต้องชำระค่าธรรมเนียมบัตรเครดิตด้วยไหม ค่าธรรมเนียมบัตรเครดิตตกปีละกี่บาท? MAKE By KBank จึงได้รวบรวมข้อมูลน่ารู้เกี่ยวกับค่าธรรมเนียมบัตรเครดิตมาไว้ในบทความนี้แล้ว เพื่อให้คุณใช้บัตรเครดิตได้อย่างคุ้มค่า เกิดประโยชน์มากที่สุด!

สารบัญบทความ

ค่าธรรมเนียมบัตรเครดิต (Credit Card Fees) เป็นค่าบริการเพิ่มเติมจากการใช้งานบัตรเครดิตที่สถาบันทางการเงินเป็นผู้เรียกเก็บกับผู้ถือบัตร ซึ่งค่าบริการบัตรเครดิตจะครอบคลุมถึงสิทธิประโยชน์ต่างๆ ไม่ว่าจะเป็นการเบิกถอนเงินสดล่วงหน้า การทำธุรกรรมต่างประเทศด้วยบัตรเครดิต หรือการขอใบแจ้งยอดบัตรเครดิต เป็นต้น โดยจะถูกเรียกเก็บทุกๆ ปี นอกจากนี้ อัตราค่าธรรมเนียมจะแตกต่างกันไปตามประเภทของบัตร เงื่อนไขการใช้งานบัตร ตลอดจนสิทธิพิเศษต่างๆ ที่ได้รับจากบัตรเครดิต

ค่าธรรมเนียมบัตรเครดิตมีเสียค่าอะไรบ้าง? บัตรแต่ละประเภทจะเสียค่าธรรมเนียมบัตรเครดิตแตกต่างกันตามข้อกำหนดของบัตรและสิทธิประโยชน์ที่ได้รับ โดยเบื้องต้นสามารถพิจารณาค่าธรรมเนียมต่างๆ ได้ดังต่อไปนี้

ค่าธรรมเนียมบัตรเครดิตรายปี คือ ค่าบริการจากการใช้งานบัตรที่ต้องชำระกับสถาบันการเงินผู้เป็นเจ้าของบัตรในทุกปี เพื่อรักษาสิทธิประโยชน์ในการใช้บัตรเครดิตต่อๆ ไป โดยบัตรบางประเภทอาจเป็นบัตรเครดิตฟรีค่าธรรมเนียมรายปี หรือได้รับการยกเว้นค่าธรรมเนียมบัตรเครดิตรายปี (Waive Fee) หากมียอดใช้จ่ายครบตามเงื่อนไขที่กำหนด

ค่าธรรมเนียมบัตรแรกเข้านับเป็นหนึ่งในค่าธรรมเนียมบัตรเครดิตสำหรับการสมัครบัตรครั้งแรก กล่าวคือเป็นค่าสมัครเพื่อเปิดใช้งานบัตรเครดิต ซึ่งจะเรียกเก็บเพียงครั้งแรกที่สมัครเท่านั้น สถาบันการเงินบางแห่งอาจมีโปรโมชันสมัครบัตรเครดิตฟรีค่าธรรมเนียมแรกเข้าเพื่อดึงดูดลูกค้าใหม่ด้วยเช่นกัน

ค่าธรรมเนียมการใช้วงเงิน คือ ค่าธรรมเนียมที่เรียกเก็บจากการถอนเงินสดด้วยบัตรเครดิตหรือการผ่อนจ่ายขั้นต่ำ ซึ่งค่าธรรมเนียมจะถูกคิดเป็นเปอร์เซ็นต์ของจำนวนเงินที่ถอน โดยปกติแล้วจะมีการเก็บค่าธรรมเนียมบัตรเครดิตส่วนนี้เพิ่มจำนวน 1-3% นอกจากนี้ยังมีการเรียกเก็บอัตราดอกเบี้ย 15% ซึ่งเป็นจำนวนสูงสุดตามกฎหมาย ผู้สมัครบัตรเครดิตครั้งแรกจึงควรศึกษารายละเอียดของบัตรแต่ละใบให้ครบถ้วน

บัตรเครดิตสามารถนำไปใช้ต่างประเทศได้เช่นกัน แต่จะมีการเก็บค่าธรรมเนียมบัตรเครดิตจากการทำธุรกรรมในต่างประเทศ ซึ่งก็คือค่าธรรมเนียมรูดบัตรเครดิต เป็นค่าความเสี่ยงในการแปลงสกุลเงินของราคาสินค้าหรือบริการที่ชำระด้วยบัตรเครดิตนั่นเอง โดยปกติแล้วจะเรียกเก็บไม่เกิน 2.5% ของยอดเงินที่ใช้จ่าย เพื่อป้องกันความเสี่ยงของค่าเงินที่มีการเปลี่ยนแปลงตลอดเวลา

เมื่อผู้ถือบัตรติดหนี้บัตรเครดิต หรือมียอดค้างชำระในบัตรเครดิตเกินเวลาที่กำหนด จะมีการเรียกเก็บค่าธรรมเนียมบัตรเครดิตในการติดตามทวงถามหนี้ ซึ่งหมายรวมถึงค่าธรรมเนียมการติดตามทวงหนี้ผ่านทางโทรศัพท์, จดหมาย, การส่งข้อความ SMS หรืออีเมล โดยค่าธรรมเนียมจะถูกนับรวมกับบิลรอบถัดไป เพื่อหลีกเลี่ยงค่าธรรมเนียมดังกล่าว ผู้ถือบัตรควรชำระยอดค้างชำระภายในกำหนดเวลา และติดตามสถานะการชำระเงินของบัตรเครดิตอย่างสม่ำเสมอ

แม้บัตรเครดิตสามารถเบิกถอนเงินสดออกมาได้ แต่หากต้องการถอนเงินสดล่วงหน้าจะมีการเรียกเก็บค่าธรรมเนียมเบิกเงินสดบัตรเครดิตด้วยเช่นกัน โดยส่วนใหญ่แล้วจะเรียกเก็บไม่เกิน 3% ของจำนวนยอดเงินที่ถอน ซึ่งจะคิดรวมกับภาษีมูลค่าเพิ่ม 7% โดยมีการคิดดอกเบี้ยบัตรเครดิตนับตั้งแต่วันที่ถอนเงินทันที จึงแนะนำให้ใช้บัตรประเภทอื่นแทนหากไม่มีเหตุฉุกเฉินในการใช้เงินสด เพราะอาจเสียค่าธรรมเนียมบัตรเครดิตในส่วนนี้เพิ่มเติม

ค่าธรรมเนียมการโอนหนี้บัตรเครดิต เป็นค่าธรรมเนียมสำหรับการโอนยอดหนี้จากบัตรเครดิตหนึ่งไปยังอีกบัตรเครดิตหนึ่ง ซึ่งเป็นการรวมยอดค้างชำระให้อยู่ในบัตรใบเดียว เพื่อจัดการยอดชำระหนี้ให้ง่ายขึ้นและลดภาระดอกเบี้ย โดยจะมีการเรียกเก็บค่าธรรมเนียมเริ่มต้น 1-2% ของยอดหนี้ที่ต้องชำระ ทั้งนี้ หากผิดนัดชำระหนี้บัตรเครดิตหรือชำระไม่ครบ ผู้ถือบัตรจะต้องเสียดอกเบี้ยในอัตราสูงขึ้น

การขอใบแจ้งยอดบัตรเครดิตจะมีการเรียกเก็บค่าธรรมเนียมบัตรเครดิตในส่วนนี้เพิ่มเติม เพื่อออกใบแจ้งยอดย้อนหลังหรือสำเนาใบแจ้งยอดบัตรเครดิตเพิ่มเติม ทั้งรูปแบบกระดาษและอิเล็กทรอนิกส์ (e-Statement) ซึ่งสถาบันการเงินบางแห่งอาจไม่มีบริการคิดค่าธรรมเนียมบัตรเครดิตสำหรับขอใบแจ้งยอด

บัตรเครดิตนับเป็นอีกหนึ่งตัวช่วยทางการเงินที่มีสิทธิประโยชน์มากมาย ที่ตรงกับการใช้งานของผู้ถือบัตรแทนการใช้จ่ายด้วยเงินสด อย่างไรก็ตาม ค่าธรรมเนียมบัตรเครดิตอาจส่งผลกระทบต่อการใช้จ่ายได้หากจัดสรรการใช้จ่ายได้ไม่ดีพอ แม้จะสมัครบัตรเครดิตที่ไม่เสียค่าธรรมเนียมรายปี แต่หากผู้ถือบัตรไม่สามารถปฏิบัติตามเงื่อนไขที่กำหนดก็อาจเสียสิทธิยกเว้นค่าธรรมเนียมได้เช่นกัน

ดังนั้นผู้ถือบัตรควรศึกษาเงื่อนไข ข้อกำหนดของบัตรเครดิต รวมถึงสิทธิประโยชน์ที่จะได้รับให้ละเอียด ทั้งยังควรหลีกเลี่ยงการใช้บัตรเบิกถอนเงินสดหากไม่มีเหตุจำเป็น ตลอดจนชำระยอดค้างบัตรเครดิตให้ครบตามจำนวนและชำระตรงเวลาสม่ำเสมอ เพื่อหลีกเลี่ยงการเสียดอกเบี้ยเพิ่มขึ้นและค่าทวงหนี้ ซึ่งเป็นค่าธรรมเนียมบัตรเครดิตเพิ่มเติมที่ผู้ถือบัตรต้องรับผิดชอบ

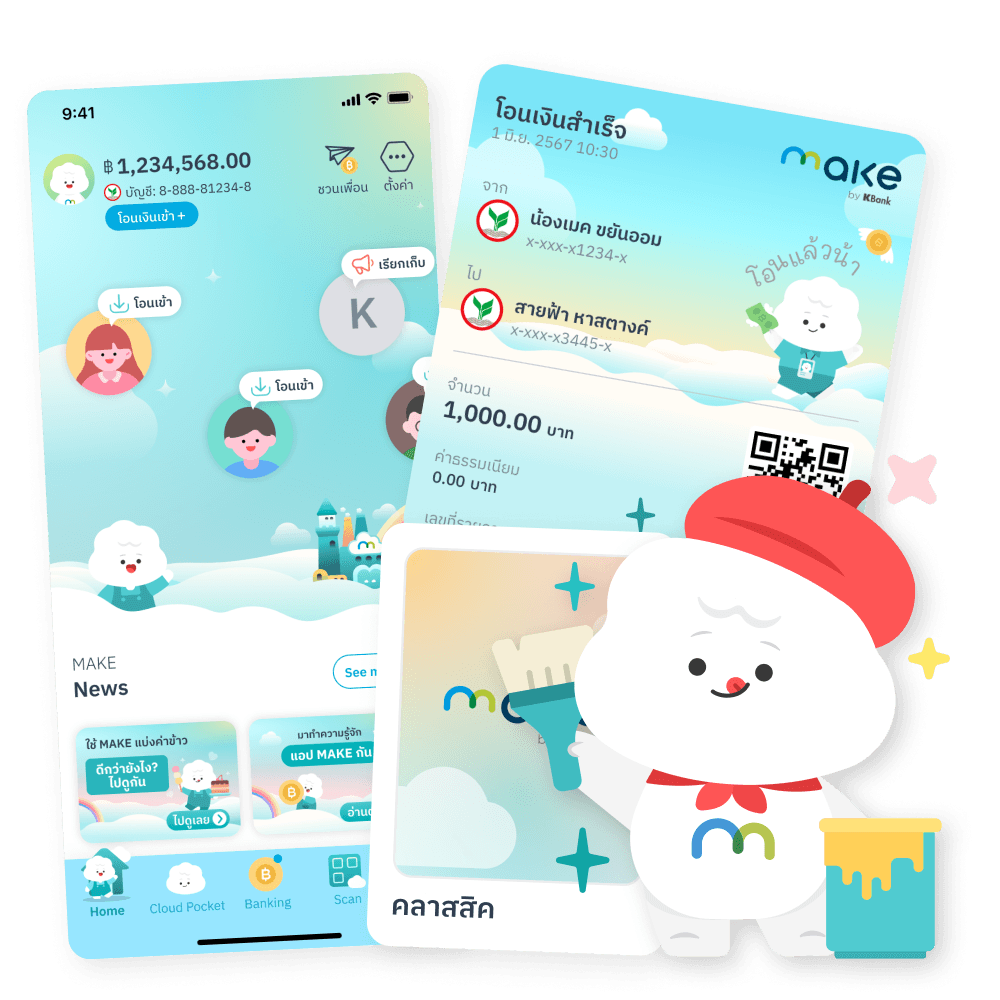

หากใครกำลังมองหาวิธีการวางแผนทางการเงินในส่วนของค่าใช้จ่ายและค่าธรรมเนียมบัตรเครดิต เราขอแนะนำแอป MAKE by KBank ตัวช่วยบริหารจัดการเงินให้เป็นระบบด้วยฟีเจอร์ที่สามารถตอบโจทย์การใช้งานได้เป็นอย่างดี ดังต่อไปนี้

จัดการค่าใช้จ่ายของคุณให้เป็นสัดส่วนด้วย Cloud Pocket ฟีเจอร์แบ่งเงินเป็นกระเป๋าเพื่อแยกค่าใช้จ่ายต่างๆ ไม่ว่าจะเป็นค่าเดินทาง, ค่าอาหาร, ค่าชำระบิล ตลอดจนค่าใช้จ่ายบัตรเครดิตสำหรับชำระยอดค้างเพื่อไม่ให้เสียค่าธรรมเนียมบัตรเครดิตเพิ่ม ทำให้ผู้ใช้งานสามารถวางแผนการเงินในแต่ละเดือนได้อย่างสะดวก พร้อมทั้งเป็นตัวช่วยระมัดระวังการใช้จ่ายที่เกินความจำเป็น และการออมเงินในเวลาเดียวกัน

อีกหนึ่งฟีเจอร์ที่ช่วยให้การชำระค่าใช้จ่ายต่างๆ ของคุณเป็นเรื่องง่ายขึ้นก็คือ การตั้งเวลาโอนล่วงหน้า ซึ่งผู้ใช้งานสามารถตั้งทำรายการโอนล่วงหน้าไปยัง Cloud Pocket ต่างๆ ที่สร้างไว้ได้ภายในครั้งเดียว โดยฟีเจอร์นี้จะช่วยป้องกันไม่ให้ผู้ใช้งานบัตรเครดิตลืมโอนเงินจาก Cashbox เข้าไปยังกระเป๋าสำหรับแบ่งเงินไว้ชำระยอดค้างในบัตรแทนการจดบันทึกเพียงอย่างเดียว เพื่อจะได้มีเงินไว้ชำระค่าบัตรโดยไม่เสียดอกเบี้ยเพิ่มหรือค่าทวงหนี้ ซึ่งเป็นค่าธรรมเนียมบัตรเครดิตที่ต้องชำระเพิ่มเติม

แอป MAKE by KBank มีฟีเจอร์สำหรับสรุปรายรับรายจ่ายในแต่ละเดือนอย่างละเอียด โดยสามารถสรุปค่าใช้จ่ายจาก Cloud Pocket ต่างๆ รวมถึง Cloud Pocket สำหรับใช้จ่ายบัตรเครดิต หรือสรุปตามรายหมวดหมู่ที่บันทึกไว้ตอนทำธุรกรรมนั้นๆ เพื่อให้เห็นภาพรวมการใช้จ่ายทั้งหมด อีกทั้งสามารถเรียกดูประวัติการใช้จ่ายย้อนหลังได้ ทำให้ผู้ใช้งานเห็นพฤติกรรมการใช้จ่ายของตนเอง สร้างวินัยการใช้เงินมากขึ้น ตลอดจนวางแผนยอดการใช้จ่ายเพื่อขอยกเว้นค่าธรรมเนียมบัตรเครดิตตามที่ธนาคารกำหนด

หากคุณลืมระบุข้อมูลการโอนเงินเข้า Cloud Pocket สำหรับชำระค่าธรรมเนียมบัตรเครดิต หรือค่าใช้จ่ายอื่นๆ ก็ไม่ต้องกังวลไป เพราะสามารถเพิ่มเติมรายละเอียดการใช้จ่ายบนแอป MAKE by KBank ผ่านฟีเจอร์ Edit Memo ตลอดจนแก้ไขหมวดหมู่และเพิ่มรูปบันทึกช่วยจำได้ เพื่อให้คุณสามารถบันทึกข้อมูลได้อย่างครบถ้วน และวางแผนจัดการค่าใช้จ่ายได้อย่างรัดกุมมากขึ้น

ค่าธรรมเนียมบัตรเครดิตไม่จ่ายได้ไหม คำตอบคือ ผู้ถือบัตรไม่สามารถเลี่ยงการชำระค่าธรรมเนียมบัตรได้ เว้นแต่เป็นบัตรเครดิตฟรีค่าธรรมเนียมตลอดชีพ ฟรีค่าแรกเข้า หรือมีเงื่อนไขการใช้งานบัตรตามที่กำหนด

ค่าธรรมเนียมบัตรเครดิตแต่ละใบเสียไม่เท่ากัน เนื่องจากขึ้นอยู่กับสิทธิประโยชน์ที่ได้รับจากการใช้งานบัตรที่สถาบันการเงินแต่ละแห่งออกแบบมา เพื่อรองรับความต้องการของผู้ใช้งาน ไม่ว่าจะเป็นคะแนนสะสมแต้ม การรับเครดิตเงินคืน ส่วนลดและบริการพิเศษ เป็นต้น

ผู้ที่กำลังมองหาบัตรเครดิตไม่เสียค่าธรรมเนียม สามารถเลือกสมัครบัตรเครดิตที่ยกเว้นค่าธรรมเนียมแรกเข้าปีแรก หรือค่าธรรมเนียมรายปีได้ โดยศึกษาข้อกำหนดในการสมัครและตรวจสอบคุณสมบัติของผู้สมัครให้ดี

ค่าธรรมเนียมบัตรเครดิตเป็นค่าบริการเพิ่มเติมจากการใช้งานบัตรที่ครอบคลุมสิทธิประโยชน์ต่างๆ ที่ผู้ถือบัตรจะได้รับ ซึ่งเป็นหนึ่งในค่าใช้จ่ายที่ผู้ถือบัตรควรวางแผนการใช้เงินให้รอบคอบ เพื่อหลีกเลี่ยงค่าธรรมเนียมที่อาจเพิ่มขึ้นโดยไม่รู้ตัว ผู้ที่สนใจสมัครบัตรเครดิตควรศึกษาเงื่อนไขบัตรเครดิต และสิทธิประโยชน์ที่ได้รับให้ละเอียด พร้อมทั้งเลือกบัตรเครดิตให้เหมาะสมกับการใช้งานของตนเอง เพื่อความคุ้มค่าและประโยชน์สูงสุด

หากคุณกำลังมองหาวิธีวางแผนค่าใช้จ่ายบัตรเครดิต MAKE by KBank พร้อมเป็นตัวช่วยดีๆ สำหรับจัดการเงินให้เป็นระบบ ด้วยฟีเจอร์หลากหลายอย่าง Cloud Pocket, Schedule Transfer, Expense Summary, Edit Memo และอื่นๆ อีกมากมาย ที่ช่วยควบคุมค่าใช้จ่ายเพื่อไม่ให้คุณเสียค่าธรรมเนียมบัตรเครดิตเพิ่มเติม อย่ารอช้า! ดาวน์โหลดได้เลยที่ App Store และ Play Store เพียงเท่านี้ก็สามารถร่วมสนุกกับกิจกรรมต่างๆ ภายในแอป พร้อมรับผลตอบแทนเมื่อฝากเงินกับ MAKE by KBank สูงถึง 1.5% ต่อปี

*ใช้เท่าที่จำเป็น และชำระคืนได้เต็มจำนวนตามกำหนด จะได้ไม่เสียดอกเบี้ย 16% ต่อปี