เมื่อเด็กจบใหม่ทำงานมาได้สักระยะ ก็เริ่มคิดถึงการทำบัตรเครดิตใบแรก เนื่องจากเพื่อนรุ่นเดียวกันต่างมีบัตรเครดิตเป็นของตัวเองกันแล้ว แต่การทำบัตรเครดิตใบแรกไม่ใช่เรื่องง่าย เพราะมีปัจจัยให้เลือกมากมาย ในบทความนี้เราจึงนำทริคการทำบัตรเครดิตใบแรกมาแนะนำให้เด็กจบใหม่ได้รู้จักกัน

สารบัญบทความ

เด็กจบใหม่อาจไม่เข้าใจว่าทำไมบัตรเครดิตใบแรกถึงมีความสำคัญ ทั้งที่เป็นบัตรสำหรับใช้ซื้อสินค้าทั่วไป ซึ่งบัตรเครดิตใบแรกหากใช้ให้ดี ก็ช่วยให้ขอสินเชื่อง่ายขึ้น เพราะเมื่อต้องการขอสินเชื่อบ้านหรือสินเชื่อรถยนต์ธนาคารจะพิจารณาเครดิตทางการเงิน ผ่านประวัติการชำระบัตรเครดิตในอดีต หากที่ผ่านมาชำระตรงเวลา ไม่เคยติดหนี้บัตรเครดิต ย่อมแสดงให้เห็นว่ามีเครดิตทางการเงินดี และมีโอกาสขอสินเชื่อผ่านนั่นเอง

ก่อนสมัครบัตรเครดิตใบแรกให้ผ่าน ก็ต้องเช็กว่าธนาคารกำหนดคุณสมบัติของผู้สมัครและใช้เอกสารอะไรบ้าง โดยข้อมูลที่นำมาเสนอต่อไปนี้ เป็นเพียงภาพรวมที่ธนาคารนำมาใช้กำหนดเป็นข้อมูลเบื้องต้นประกอบการพิจารณาผู้สมัครเท่านั้น เนื่องจากบัตรเครดิตแต่ละรุ่นของธนาคาร มีรายละเอียดแตกต่างกันออกไป

เอกสารประกอบการยื่นสมัครบัตรเครดิตใบแรกประกอบด้วย 2 ส่วน ได้แก่ 1. เอกสารยืนยันแหล่งที่มาของรายได้ และ 2.เอกสารยืนยันตัวตน ดังนี้

เอกสารยืนยันที่มารายได้

เอกสารยืนยันตัวตน

ปกติแล้วผู้ทำบัตรเครดิตใบแรกจะได้วงเงินไม่สูงนัก เพราะสถาบันทางการเงินไม่ทราบว่าผู้ทำบัตรเครดิตมีประวัติเครดิตบูโรในอดีตเป็นอย่างไร ซึ่งส่วนมากแล้วบัตรเครดิตใบแรกจะได้วงเงินตั้งแต่ 1.5 - 5 เท่าของรายได้ต่อเดือน โดยมีรายละเอียดดังนี้

ทั้งนี้ข้อมูลรายได้ต่อเดือนและวงเงินข้างต้น เป็นเพียงข้อมูลโดยภาพรวม เนื่องจากบัตรเครดิตแต่ละรุ่นของธนาคาร กำหนดรายละเอียดแตกต่างกันออกไป เช่น บัตรเครดิตของธนาคารกสิกร ให้วงเงินสูงสุดไม่เกิน 5 เท่า กับผู้สมัครบัตรเครดิตใบแรกโดยจะพิจารณาจากรายได้และความสามารถในการชำระหนี้ของผู้สมัคร

ผู้ทำบัตรเครดิตใบแรกมักให้ความสำคัญกับบัตรเครดิตที่ให้วงเงินสูง เพราะอยากใช้จ่ายเต็มที่โดยไม่ติดปัญหาวงเงินบัตรเต็ม ซึ่งบัตรเครดิตมีวิธีเลือกมากกว่าการให้ความสนใจที่วงเงินสูงเพียงอย่างเดียว โดยวิธีเลือกบัตรเครดิตที่ควรรู้มีดังนี้

บัตรเครดิตจะมี 2 ประเภทหลักๆ ได้แก่ 1. บัตรเครดิตแบบ Cash Back และ 2. บัตรเครดิตที่ให้คะแนนสะสม ซึ่งหากเพิ่งจบใหม่เงินเดือนไม่สูง บัตรเครดิตใบแรกที่เราแนะนำคือบัตรประเภท Cash Back เนื่องจากหลังจากจ่ายเงินกับสินค้าที่เข้าร่วมรายการ ผู้ใช้บัตรเครดิตจะได้เงินคืนตามเงื่อนไขที่บัตรเครดิตกำหนด ทำให้มีเงินเหลือเก็บหลังจากใช้จ่ายทุกเดือน

ในขณะที่บัตรเครดิตแบบให้คะแนนสะสม เหมาะกับขาช็อปมากกว่า เพราะจะให้แต้มจำนวนมากเมื่อซื้อสินค้าที่เข้าร่วมรายการ และเมื่อซื้อของมากพอ ก็สามารถนำแต้มคะแนนไปแลกเปลี่ยนเป็นสิ่งของที่ต้องการ เช่น กระเป๋าเดินทาง ตั๋วเครื่องบิน หรือของสมนาคุณ เป็นต้น

บัตรเครดิตแต่ละใบตอบโจทย์ไลฟ์สไตล์ของผู้ใช้บัตรเครดิตไม่เหมือนกัน เช่น บัตรเครดิตสำหรับสายกีฬา จะให้ส่วนลดจำนวนมากเมื่อซื้อของกับร้านขายสินค้าอุปกรณ์กีฬา ในขณะที่บัตรเครดิตสายท่องเที่ยว ก็จะให้ส่วนลดเมื่อซื้อตั๋วเครื่องบิน หรือให้ราคาพิเศษเมื่อรับประทานอาหารกับเครือข่ายโรงแรมที่ได้เข้าพัก ดังนั้นหากเลือกบัตรเครดิตใบแรกได้ตรงตามไลฟ์สไตล์มากเท่าไหร่ ก็ยิ่งใช้บัตรเครดิตใบนั้นได้คุ้มค่า

บัตรเครดิตแต่ละใบจะมีผู้ให้บริการเครือข่ายของบัตรเครดิตไม่เหมือนกัน โดยตัวอย่างเครือข่ายบัตรเครดิตที่รู้จักกันดี ได้แก่ Mastercard Visa และ UnionPay ซึ่งบัตรเครดิตจะใช้จ่ายได้กับเครื่องรูดบัตรเครดิตที่รับจ่ายกับเครือข่ายนั้น เช่น บัตรเครดิต American Express จะชำระผ่านเครื่องรูดบัตรเครือข่าย Mastercard ไม่ได้ เป็นต้น

การเลือกบัตรเครดิตใบแรกจากการพิจารณาถึงความแพร่หลายของเครือข่ายจึงเป็นเรื่องสำคัญ เพราะหากเดินทางไปต่างประเทศแล้วต้องการชำระด้วยบัตรเครดิต แต่พบว่าเครื่องรูดบัตรเครดิตไม่รับชำระ ก็จะติดปัญหาจ่ายเงินซื้อสินค้าไม่ได้

ธนาคารหลายแห่งจะจัดโปรโมชันจูงใจเพื่อให้คนมาทำบัตรเครดิตใบแรกกับธนาคารแห่งนั้น ไม่ว่าจะเป็นโปรโมชันต่าง ๆ หรือให้เครดิตเงินคืนในเรตพิเศษ ซึ่งหากกำลังวางแผนทำบัตรเครดิตอยู่ ก็อาจรอเวลาให้ธนาคารจัดโปรโมชันก่อน เพื่อให้เราได้รับโปรโมชันแบบคุ้มค่าที่สุด

นอกจากเลือกบัตรเครดิตจากโปรโมชันที่จัดขึ้นแล้วค่าธรรมเนียมบัตรเครดิตก็เป็นสิ่งสำคัญที่ผู้ทำบัตรเครดิตใบแรกไม่ควรมองข้าม เนื่องจากบัตรเครดิตของแต่ละสถาบันการเงินคิดค่าธรรมเนียมแตกต่างกันออกไป โดยมีตั้งแต่บัตรเครดิตที่ไม่คิดค่าธรรมเนียม คิดค่าธรรมเนียมทุกปีแบบคงที่ ไปจนถึงบัตรเครดิตที่กำหนดให้ใช้ถึงยอดขั้นต่ำตามที่ตกลงกันไว้ ถึงจะได้ยกเว้นค่าธรรมเนียม

หากเป็นคนที่ไม่ได้ใช้บัตรเครดิตเป็นประจำ เราแนะนำให้เลือกบัตรเครดิตที่ไม่จ่ายค่าธรรมเนียม ส่วนคนที่ใช้บัตรเครดิตบ่อย เหมาะแก่การใช้บัตรเครดิตที่กำหนดยอดขั้นต่ำการใช้งาน เพราะมีโอกาสใช้จ่ายมากกว่ายอดที่กำหนด ทำให้ไม่ต้องเสียค่าธรรมเนียม ในขณะที่บัตรเครดิตที่คิดค่าธรรมเนียมทุกปีคงที่ เป็นบัตรเครดิตของของกลุ่มผู้มีรายได้สูงเนื่องจากให้สิทธิประโยชน์มากกว่าบัตรเครดิตอื่นๆ

การทำบัตรเครดิตกับธนาคารแห่งอื่นที่ไม่เคยเปิดบัญชีเงินฝากมาก่อน อาจเป็นเรื่องยุ่งยากเมื่อต้องทำบัตรเครดิตใบแรก เพราะการสมัครบัตรเครดิตต้องทำผ่านเว็บไซต์ และรอเจ้าหน้าที่ติดต่อกลับมา ซึ่งกว่าจะทำบัตรเครดิตใบแรกเสร็จ ก็ใช้เวลานานหลายขั้นตอน

แต่ถ้าเลือกทำบัตรเครดิตใบแรกกับธนาคารเดิมที่เคยเปิดบัญชีธนาคารอยู่แล้ว การสมัครบัตรเครดิตก็ไม่ยาก เพราะสามารถสมัครบัตรเครดิตผ่านโมบายแบงก์กิ้งของธนาคารที่เรากำลังใช้งานได้เลย ซึ่งลดขั้นตอนและประหยัดเวลากว่าการสมัครบัตรเครดิตใบแรกกับธนาคารอื่น เนื่องจากธนาคารเดิมมีข้อมูลการรับเงินเดือนย้อนหลังของผู้สมัครอยู่แล้ว

หากใช้บัตรเครดิตใบแรกก็อาจไม่เห็นข้อจำกัดของการใช้งาน แต่เมื่อใช้งานบัตรเครดิตไปสักพักจะเริ่มเห็นข้อจำกัดบัตรเครดิตต่างๆ เช่น ข้อจำกัดด้านเครือข่ายที่บางร้านค้าไม่รับชำระเครือข่ายบัตรเครดิตที่เราใช้งาน หรือร้านค้าบางร้านกำหนดให้ใช้จ่ายเกินกว่ายอดที่กำหนดถึงจะชำระด้วยบัตรเครดิตได้

และวิธีจ่ายบัตรเครดิตรายเดือนก็เป็นหนึ่งในข้อจำกัดด้วยเช่นกัน เพราะบัตรเครดิตที่คุณสนใจสมัคร อาจไม่สามารถชำระเงินผ่านบัญชีธนาคารที่คุณรับเงินเดือนอยู่ก็ได้ เนื่องจากบัตรเครดิตใบนั้นอาจเป็นธนาคารต่างประเทศที่ไม่ได้มีการใช้งานแพร่หลายในประเทศไทย

ดอกเบี้ยบัตรเครดิตอยู่ที่ 16% ต่อเดือน ซึ่งเป็นอัตราดอกเบี้ยสูงสุดที่ธนาคารแห่งประเทศไทยกำหนด แต่ทั้งนี้บางสถาบันการเงินก็อาจเสนอบัตรเครดิตอัตราดอกเบี้ยต่ำกว่า 16% โดยเฉพาะอย่างยิ่งธนาคารขนาดเล็กที่มักจัดโปรโมชันเป็นประจำ เพื่อจูงใจให้ลูกค้ามาเปิดบัตรเครดิตกับตนเอง

เด็กจบใหม่บางคนไม่อยากทำบัตรเครดิตใบแรก จากการที่มีทัศนคติว่าบัตรเครดิตก่อให้เกิดพฤติกรรมเป็นหนี้เกินตัว และทำให้ไม่มีเงินจ่ายหนี้ตามมา ซึ่งบัตรเครดิตถ้าใช้ให้ดีก็มีประโยชน์มากกว่าที่ทุกคนคิด ดังนี้

บัตรเครดิตนอกจากจะช่วยวางแผนการเงินได้แล้ว ยังทำให้เจ้าของบัตรซื้อของได้ในราคาถูกกว่าเดิมอีกด้วย เนื่องจากบัตรเครดิตมอบแต้มส่วนลดในกรณีที่ซื้อของที่เข้าร่วมรายการ รวมทั้งมีเครดิตเงินให้หลังจากซื้อของเสร็จ ดังนั้นการใช้บัตรเครดิตใบแรกซื้อของแทนเงินสดเป็นประจำ จึงช่วยให้เด็กจบใหม่มีเงินเหลือเก็บมากยิ่งขึ้น

แม้ว่าจะฝากเงินสม่ำเสมอ หรือนำเงินไปลงทุนซื้อหุ้นทุกเดือนด้วยเทคนิค DCA ก็ไม่ได้หมายความว่าคุณเป็นคนที่มีเครดิตทางการเงินที่ดี เพราะก่อนสถาบันการเงินจะปล่อยสินเชื่อ จะมีการตรวจสอบข้อมูลการเงินของผู้กู้ย้อนหลังผ่านฐานข้อมูลของบริษัทเครดิตบูโรแห่งชาติ หรือที่เรียกกันว่าเครดิตบูโร ซึ่งบริษัทแห่งนี้จะได้ข้อมูลสินเชื่อมาจากสถาบันการเงินต่างๆ ทั่วประเทศ

ซึ่งหมายความว่าหากคุณไม่เคยมีประวัติการขอสินเชื่อกับสถาบันการเงินแห่งอื่นมาก่อน ก็เป็นเรื่องยากที่ธนาคารที่คุณไปขอสินเชื่อจะทราบว่าประวัติการมีหนี้สินในอดีตเป็นอย่างไร แต่เมื่อทำบัตรเครดิตใบแรกแล้ว สถาบันการเงินจะทราบข้อมูลการใช้จ่ายบัตรเครดิตผ่านฐานข้อมูลเครดิตบูโร และพิจารณาปล่อยสินเชื่อได้ง่ายขึ้น

หากกำลังอยากทำประกันสักฉบับแต่ไม่ต้องการจ่ายเบี้ยประกัน การทำบัตรเครดิตนอกจากจะได้สิทธิประโยชน์ในการสร้างเครดิตทางการเงินที่ดีแล้ว ยังมาพร้อมกับประกันภัยรูปแบบต่างๆ ด้วย เช่น ประกันสุขภาพ หรือประกันภัย จะช่วยให้เจ้าของบัตรเครดิตได้รับความคุ้มครองทันที โดยไม่ต้องจ่ายเบี้ยประกันทุกเดือน

บัตรเครดิตช่วยให้ชำระค่าสินค้าได้แม้ไม่มีเงินสดชำระเพียงพอ ซึ่งเด็กจบใหม่ที่เริ่มทำงานได้ไม่นานมักประสบปัญหาไม่มีเงินสำหรับซื้อของที่ใช้เพื่อประกอบการทำงาน เช่น โน้ตบุ๊ก หรือกล้องถ่ายรูป แต่การสมัครบัตรเครดิตใบแรกจะทำให้สามารถซื้อของเหล่านี้ได้ แล้วค่อยหาเงินมาชำระคืนหลังจากที่เงินเดือนออก จึงกล่าวได้ว่าบัตรเครดิตเป็นเครื่องมือบริหารสภาพคล่อง ที่แม้ไม่มีเงินสดก็สามารถซื้อของได้

หากเป็นคนเดินทางไปต่างประเทศบ่อย การทำบัตรเครดิตใบแรกเป็นเรื่องสำคัญ เพราะบัตรเครดิตเป็นเครื่องมือทางการเงิน ที่สามารถทำธุรกรรมได้ทั่วโลกโดยไม่เกิดอุปสรรคในการชำระเงินเหมือนกับเงินสด ขอเพียงแค่ร้านค้ามีเครื่องรูดบัตรเครดิตที่รับชำระบัตรเครดิตกับเครือข่ายที่คุณใช้งาน นอกจากจะชำระเงินสะดวกสบายแล้ว แค่พกบัตรเครดิตใบเดียว ก็ไม่ต้องคอยแลกเงินที่ร้านแลกเงินให้เสียเวลาอีกด้วย

แม้บัตรเครดิตจะมีข้อดีมากมายก็จริง แต่ถ้าไม่รู้จักกับวิธีใช้บัตรเครดิตใบแรกอย่างถูกต้อง ก็หนีไม่พ้นกับวัฏจักรของการเป็นหนี้สินเรื้อรัง จนยากจะเริ่มตั้งตัวและมีเงินเก็บของตนเองได้ แต่ถ้ารู้จักวิธีใช้บัตรเครดิตต่อไปนี้ก็ไม่ต้องกังวลปัญหาหนี้สินแน่นอน

การจ่ายขั้นต่ำบัตรเครดิตเป็นวิธีที่เจ้าของบัตรเครดิตใบแรกนิยมทำกัน เพราะเข้าใจว่าช่วยให้จ่ายค่าบัตรเครดิตน้อยลง แต่ความจริงแล้วการจ่ายขั้นต่ำ ยิ่งทำให้จ่ายค่าบัตรเครดิตในเดือนถัดไปเพิ่มมากขึ้น เพราะส่วนต่างของยอดคงเหลือจากการชำระขั้นต่ำ จะถูกนำไปคิดดอกเบี้ยบัตรเครดิตเป็นรายวัน ส่งผลให้เมื่อเวลาผ่านไปนานมากเท่าไหร่ ดอกเบี้ยบัตรเครดิตในเดือนถัดไปยิ่งสูงขึ้นจนอาจไม่มีเงินจ่ายคืนได้เลย

บัตรเครดิตจะเสนอโปรโมชันผ่อน 0% กับสินค้าที่เข้าร่วมรายการ ซึ่งเด็กจบใหม่ที่ไม่เคยมีประสบการณ์เลือกบัตรเครดิตมาก่อน ก็มักจะนำบัตรเครดิตไปรูดซื้อของในราคาสูงเกินกว่าที่เงินเดือนตัวเองจะจ่ายไหว สุดท้ายก็ไม่มีเงินจ่ายค่าบัตรเครดิต ทำให้เกิดปัญหาเป็นหนี้บัตรเครดิตเรื้อรังและเก็บเงินไม่อยู่ตามมา

ถึงแม้ว่าบัตรเครดิตจะกดเงินสดได้ แต่เราก็ไม่แนะนำให้กดเงินสดจากบัตรเครดิต เพราะค่าธรรมเนียมในการเบิกเงินแต่ละครั้งประกอบไปด้วยค่าธรรมเนียมการกดเงิน 3% ของเงินที่เบิกออกมา และภาษีมูลค่าเพิ่มอีก 7% หมายความว่าการกดเงินสดแค่ 1,000 บาทครั้งเดียว จะเสียค่าใช้จ่ายรวมแล้วเท่ากับ 32.1 บาท ซึ่งค่าใช้จ่ายสูงกว่าผลตอบแทนที่ได้รับจากดอกเบี้ยเงินฝากประจำค่อนข้างมาก

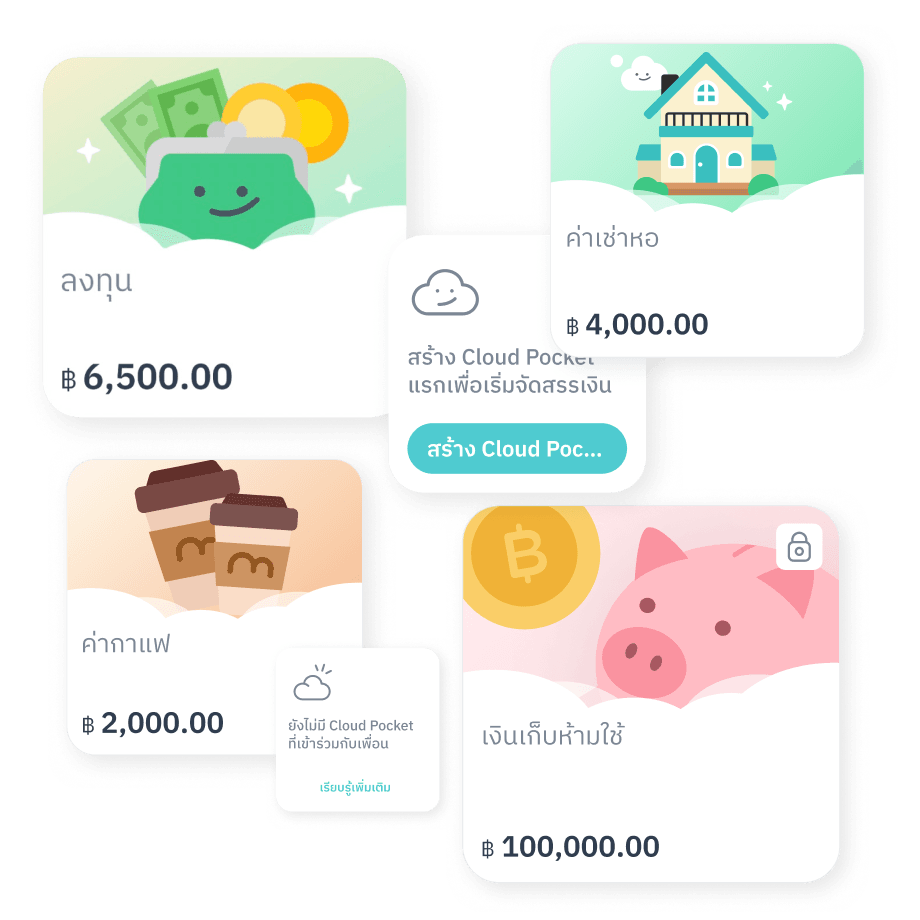

นอกจากจะใช้บัตรเครดิตอย่างชาญฉลาดด้วย 3 วิธีข้างต้นแล้ว เรายังมีอีกหนึ่งวิธีง่ายๆ ที่ให้เด็กจบใหม่ใช้บัตรเครดิตใบแรกอย่างมีประสิทธิภาพ นั่นคือการดาวน์โหลดแอปพลิเคชัน MAKE by KBank ที่มาพร้อมกับ 3 ฟีเจอร์ใช้งานง่าย ได้แก่ Cloud Pocket, Expense Summary และ Schedule Transfer

หากกำลังประสบปัญหารูดบัตรเครดิตแล้วไม่มีเงินจ่ายเมื่อถึงเวลาต้องชำระค่าบัตรเครดิต เพียงแค่ใช้ Cloud Pocket ฟีเจอร์ที่ให้ผู้ใช้บัตรเครดิตแบ่งเงินเข้ากระเป๋า Cloud Pocket ได้ทันทีหลังจากรูดบัตรเครดิตไปแล้ว เช่น ค่าบัตรเครดิต 5,000 บาท ก็โอนเงิน 5,000 บาทจากบัญชีใช้จ่ายเข้ากระเป๋า Cloud Pocket ด้วยวิธีนี้จะทำให้มีเงินจ่ายค่าบัตรเครดิตได้ทุกเดือน

หากกังวลว่าจะลืมโอนเงินเข้ากระเป๋า Cloud Pocket ก็สามารถใช้ฟีเจอร์ Schedule Transfer ตั้งค่าโอนเงินล่วงหน้าได้ ด้วยวิธีนี้เพียงแค่เราโอนเงินจากบัญชีธนาคารอื่นเข้ามาใน Cashbox ของ MAKE by KBank ระบบก็จะโอนเงินเข้ากระเป๋า Cloud Pocket ได้ทันทีเมื่อถึงเวลาที่ตั้งค่าไว้ใน Schedule Transfer เพียงเท่านี้ก็จะจัดสรรเงินได้ตรงเวลา โดยไม่นำเงินมาปนกัน

ใครอยากรู้ว่าแต่ละเดือนจ่ายค่าบัตรเครดิตใบแรกไปเท่าไหร่แล้ว ใช้จ่ายเงินเกินตัวไปหรือไม่? แค่เปิดฟีเจอร์ Expense Summary ขึ้นมา ระบบก็จะแสดงข้อมูลสรุปการใช้จ่ายย้อนหลังของกระเป๋า Cloud Pocket ที่ไว้ใช้จ่ายบัตรเครดิตได้ ทำให้วางแผนประหยัดค่าใช้จ่ายได้ดียิ่งขึ้น

การทำบัตรเครดิตใบแรกไม่ใช่เรื่องน่ากลัวอย่างที่หลายคนคิด เพราะหากใช้บัตรเครดิตอย่างชาญฉลาด รู้จักวางแผนการเงินก่อนใช้บัตรเครดิตทุกครั้ง ใช้บัตรเครดิตเพื่อซื้อของที่จำเป็น ก็ไม่ต้องกังวลว่าจะติดหนี้บัตรเครดิต จนส่งผลให้เกิดปัญหาเป็นหนี้สินล้นตัว

หากคุณต้องการเครื่องมือที่ช่วยให้ใช้บัตรเครดิตใบแรกอย่างอัจฉริยะ และบริหารเงินได้ดีไม่มีลืมจ่าย เราขอแนะนำแอปพลิเคชัน “MAKE by KBank” ที่นอกจากจะมี 3 ฟีเจอร์อย่าง Cloud Pocket Schedule Transfer หรือ Expense Summary แล้ว เพียงแค่ฝากเงินเข้าไปก็รับผลตอบแทนไปเลย 1.5% ต่อปี! ยิ่งไปกว่านี้ผู้ใช้งาน MAKE by Kbank ยังสามารถเช็กดอกเบี้ยเงินฝากที่เพิ่มขึ้นได้ทุกวัน ทำให้รู้ได้ว่าจะได้ดอกเบี้ยเท่าไหร่เมื่อฝากเงินตามครบกำหนด

*ใช้เท่าที่จำเป็น และชำระคืนได้เต็มจำนวนตามกำหนด จะได้ไม่เสียดอกเบี้ย 16% ต่อปี