การวางแผนการเงินเป็นสิ่งสำคัญอย่างยิ่งที่คนทุกเพศทุกวัยควรหมั่นฝึกเป็นนิสัย เพราะจะทำให้เรามีอนาคตที่มั่นคง ไม่เป็นหนี้สิน ช่วยแก้ปัญหา เก็บเงินไม่อยู่ จนไม่สามารถวางแผนซื้อบ้าน ซื้อรถ และวางแผนอื่นๆ ในอนาคตยากกว่าเดิม ไม่ว่าจะเป็นการแต่งงาน ค่าใช้จ่ายด้านสุขภาพ ค่าเลี้ยงดูบุตร ฯลฯ

ด้วยเหตุนี้เอง Make จึงอยากพาทุกคนมาทำความรู้จักกับ “7 วิธีวางแผนการเงินง่ายๆ” ที่ช่วยให้ทุกคนจัดการเรื่องค่าใช้จ่ายต่างๆ ฝึกนิสัยการอดออม และสร้างความมั่งคั่งให้กับชีวิตในระยะยาว

สารบัญบทความ

การแผนการเงินที่ดีควรเริ่มจากการรู้สถานะทางการเงินของตัวเองก่อน โดยสำรวจสินทรัพย์ทั้งหมด (เช่น เงินสด บัญชีออมทรัพย์ และเงินลงทุน) จากนั้นนำมาหักลบกับหนี้สินทั้งหมด (เช่น หนี้บัตรเครดิต เงินกู้ ผ่อนบ้าน) เพื่อให้ได้มูลค่าสุทธิทางการเงิน การรู้ตัวเลขจริงจะช่วยให้เราจัดสรรงบประมาณ ตั้งเป้าหมาย และเลือกแผนการออมหรือลงทุนที่เหมาะสมที่สุดกับสภาพการเงินของตัวเองได้

การวางแผนการเงินที่มีประสิทธิภาพ ควรมีขั้นตอนชัดเจน เป็นไปได้ และสามารถปรับเปลี่ยนตามสถานการณ์ได้ตลอดเวลา โดยหลักการแล้ว การวางแผนการเงินควรประกอบด้วย 3 หลักการสำคัญ ได้แก่

กำหนดวิธีเก็บเงิน

จัดสรรเงินอย่างเป็นขั้นตอน มีระบบชัดเจน

นำเงินเก็บไปลงทุน และต่อยอดเพิ่มเติม

เมื่อนำหลักการทั้ง 3 ข้อมาพิจารณาร่วมกัน จะได้ 7 วิธีที่ทุกคนสามารถเริ่มต้นวางแผนการเงินได้ดังต่อไปนี้

วินัยออมเงินอย่างค่อยเป็นค่อยไปเป็นเรื่องสำคัญ เพราะจะเป็นตัวตัดสินว่าแผนการเงินนั้นจะเป็นไปได้ และประสบความสำเร็จจริงหรือไม่ ซึ่งวินัยออมเงินที่ดี คือ “เก็บเงินอย่างสม่ำเสมอ” ไม่ว่าเงินจำนวนเล็กน้อย 5 บาท 10 บาท ต่างก็มีมูลค่าทั้งนั้น เงินจำนวนเพียงเล็กน้อยสามารถกลายเป็นเงินก้อนใหญ่ได้ เมื่อตั้งเป้าหมายอย่างแน่วแน่

หากชื่นชอบการออมเงินทีละน้อย แนะนำให้ใช้ตารางออมเงินเป็นผู้ช่วย จะทำให้การวางแผนการเงินมีประสิทธิภาพยิ่งขึ้น เพราะตารางดังกล่าวออกแบบให้ออมเงินตั้งแต่วันละ 5 บาท จนไปถึงหลักร้อยบาทเลยทีเดียว ไม่กี่วันก็ได้จับเงินหมื่นแล้ว ถ้ามุมานะ ตั้งใจเก็บเงินอย่างจริงจัง ไม่ควรพลาดกับตารางออมเงินอย่างยิ่ง

นอกจากการเก็บเงินทีละน้อย และมีวินัยออมเงินอย่างสม่ำเสมอแล้ว การออมเงินทันทีเมื่อเงินเดือนออก เป็นเรื่องสำคัญที่ไม่ควรพลาด เพราะการเก็บเงินทีละน้อยทุกวัน มีโอกาสที่เราอาจหลงลืมได้ ที่สำคัญเมื่อวางแผนการเงินให้เก็บเงินทันทีเมื่อได้รับเงินเดือน จะช่วยให้มีเงินออมแน่นอน ลดการบริโภคเกินความจำเป็น และให้เราเข้มงวดต่อตนเองกับแผนการเงินที่วางเอาไว้ด้วย

ถ้าหาวิธีเก็บเงินที่เหมาะสมกับตนเองได้แล้ว บัญชีรายรับรายจ่าย เป็นขั้นตอนสำคัญที่ช่วยให้มือใหม่ผู้สนใจเริ่มต้นออมเงิน วางแผนการเงินถึงเป้าหมายได้ง่ายขึ้น เพราะช่วยให้เราทราบว่ามีเงินส่วนใดใช้จ่ายอย่างผิดปกติ และหาทางป้องกันไม่ให้จ่ายเงินฟุ่มเฟือยจนเกินไป

เมื่อจัดสรรเงินอย่างเป็นระบบ แบ่งเงินอย่างชัดเจนว่าส่วนใดคือ รายจ่าย-เงินเก็บ จะทำให้การวางแผนการเงินง่ายขึ้น เพราะหลายคนเมื่อได้เงินเดือนมาก็หมดไปกับรายจ่ายที่รออยู่ตรงหน้า ไม่ว่าจะเป็นหนี้บ้าน หนี้รถ ค่าโทรศัพท์ ค่าน้ำ-ค่าไฟ ฯลฯ รู้ตัวอีกทีก็เหลือเงินเพียงหลักร้อย แต่ต้องใช้จ่ายตลอดทั้งเดือน

ซึ่งสัดส่วนการแบ่งเงินที่แนะนำ คือ “60 - 30 - 10” โดยกำหนดให้

ดังนั้นรายจ่ายทั้งหมดไม่ควรเกิน 90% ของรายได้ หากเกินกว่านี้การเงินจะตึงตัวเกินไป

หากสมมติให้รายได้อยู่ที่ 2 หมื่นบาท รายจ่ายทั้งหมดไม่ควรเกิน 18,000 บาท โดยแบ่งเป็นค่าใช้จ่ายประจำ 12,000 บาท ค่าใช้จ่ายรายวันอยู่ที่ 6,000 บาท และเงินออมควรเก็บได้เท่ากับ 2,000 บาท

อย่างไรก็ตามการกำหนดให้ออมเงิน 10% ของรายได้ อาจเป็นเรื่องยากเกินไปสำหรับผู้มีภาระ หรือผู้ที่มีรายได้ไม่มากเพียงพอต่อค่าใช้จ่ายที่จำเป็น หากเป็นเช่นนี้ สามารถปรับให้เก็บเงินเพียง 2% หรือ 5% ของรายได้ ตามสถานการณ์ก็ได้เช่นกัน

เชื่อว่าหลายคนลืมวางแผนการเงินสำหรับเรื่องฉุกเฉินไว้เสียสนิท และมักเผลอใช้เงินเก็บทั้งหมดสำหรับดาวน์บ้าน ซื้อรถ ทำให้เมื่อเกิดเหตุฉุกเฉิน เช่น จ่ายค่ารักษาพยาบาล หรือตกงานกะทันหัน ต่างต้องหาเงินด่วนด้วยการกู้หนี้ยืมสิน ซึ่งยิ่งซ้ำเติมให้สถานการณ์ทางการเงินแย่ลงไปอีก

แต่ปัญหาจะหมดไปเมื่อเราเก็บเงินก้อนส่วนหนึ่งไว้สำหรับเหตุการณ์ฉุกเฉิน โดยแนะนำว่าควรมีเงินเก็บสำหรับสถานการณ์ดังกล่าวเท่ากับ รายได้ 6 เดือนรวมกัน เพราะจะช่วยให้เราอยู่ได้แม้ยังตกงานในระหว่างนี้ และเป็นเงินก้อนใหญ่มากพอกับค่ารักษาพยาบาล

ที่สำคัญอย่าลืมทำประกันชีวิต ประกันสุขภาพเอาไว้ด้วย เพื่อลดความเสี่ยงค่าใช้จ่ายรักษาในกรณีที่เป็นโรคร้ายแรง และการทำประกันชีวิต จะช่วยให้คนข้างหลังไม่ลำบาก เมื่อขาดเสาหลักครอบครัวไปอีกด้วย

การเป็นหนี้ไม่ใช่ปัญหาใหญ่ เมื่อรู้จักการวางแผนการเงิน และบริหารหนี้อย่างเหมาะสม โดยให้จัดลำดับความสำคัญของหนี้แต่ละประเภทตามอัตราดอกเบี้ยเงินกู้ ยิ่งดอกเบี้ยเยอะ กำหนดจ่ายเร็ว ต้องชำระหนี้ส่วนนั้นก่อนเป็นอันดับแรก ไม่อย่างนั้นแล้วจะโดนค่าปรับ และทบยอดให้ต้องจ่ายหนี้นานขึ้น จำนวนเงินมากขึ้นไปอีก

นอกจากนี้ควรหลีกเลี่ยงการเป็นหนี้บัตรเครดิตเรื้อรัง เพราะอัตราดอกเบี้ยสูงถึง 16% ต่อปี การผิดนัดชำระหนี้บัตรเครดิตเพียงไม่กี่ครั้ง ดอกเบี้ยที่เพิ่มขึ้นมาอาจเท่ากับเงินต้นได้แล้ว การปิดหนี้บัตรเครดิตก่อนหนี้ประเภทอื่น เป็นอีกคำแนะนำสำหรับการบริหารหนี้อย่างเหมาะสม

การสร้างความมั่งคั่งในระยะยาวไม่ใช่การมีเงินเก็บมากที่สุด แต่เป็นการสร้าง Passive income ที่ให้เงินช่วยทำงานแทนเรา ซึ่งการวางแผนการเงินเพื่อสร้าง Passive income จำเป็นต้องมีวินัยทางการเงิน และความรู้ทางการเงินอย่างดีเยี่ยม โดยมือใหม่สามารถเริ่มได้ ด้วยการศึกษาการลงทุนทุกรูปแบบไม่ว่าจะเป็น หุ้น ทองคำ กองทุนรวม ฯลฯ เพื่อเลือกการลงทุนที่เหมาะกับเราต่อไป

เมื่อเลือกรูปแบบการลงทุนที่ต้องการได้แล้ว ขั้นตอนที่สำคัญที่สุดคือ ทำอย่างไรเพื่อรักษาเงินต้นเอาไว้ให้ได้ และไม่ขาดทุนจนออกจากตลาดไป มีนักลงทุนจำนวนไม่น้อยไม่ประสบความสำเร็จจากการลงทุน เพราะการลงทุนบางอย่างให้ผลตอบแทนสูง แต่ก็มีความเสี่ยงสูง เราจึงต้องบริหารความเสี่ยงให้ดีด้วยนั่นเอง

เมื่อทราบถึงวิธีการวางแผนการเงิน ทั้งหมด 7 วิธีข้างต้นไปแล้ว สิ่งสำคัญต่อมา คือ การประยุกต์ใช้แผนการเงินให้เหมาะสมแต่ละช่วงวัย เพื่อให้แผนดังกล่าวเกิดผลสัมฤทธิ์ และสร้างความมั่งคั่งตลอดทุกช่วงชีวิต

การวางแผนการเงินวัยเรียนไม่จำเป็นต้องซับซ้อนมากนัก แต่เน้นไปที่การเก็บเงิน และการจัดสรรรายรับ-รายจ่ายเป็นหลัก เพื่อฝึกนิสัยให้มีทัศนคติที่ดีต่อการวางแผนการเงินตั้งแต่อายุยังน้อย โดยในช่วงวัยนี้ไม่ควรใช้เงินเกินตัวจนไม่มีเหลือเก็บ เพราะจะเริ่มก่อหนี้ กลายเป็นคนใช้จ่ายสุรุ่ยสุร่ายในอนาคต

เมื่อออมเงินก้อนบางส่วนได้แล้ว ให้เริ่มต้นลงทุนอย่างง่าย ด้วยการเปิดบัญชีเงินฝากประจำ หรือเริ่มต้นฝากเงินกับ MAKE by KBank ที่อัตราดอกเบี้ยสูงถึง 1.5% ต่อปี ใกล้เคียงเงินฝากประจำ 1 ปี แถมถอนออกมาใช้จ่ายง่าย ไม่ต้องติดเงื่อนไขถอนเงินตามเวลาที่กำหนด จึงเหมาะแก่การลงทุนเบื้องต้นของวัยเรียนอย่างยิ่ง

อ่านเพิ่มเติม : วิธีเก็บเงินให้ได้เร็ว สำหรับนักเรียน

ขั้นตอนวางแผนการเงิน มนุษย์เงินเดือน จะเริ่มมีความซับซ้อนกว่าวัยเรียน แต่เชื่อว่าหากปลูกฝังทัศนคติด้านการเงินที่ดีแล้ว รับรองว่าไม่ต้องนั่งกังวลกับรายจ่ายที่รออยู่เบื้องหน้าอย่างแน่นอน โดยมนุษย์เงินเดือนรายจ่ายจะเยอะกว่าวัยอื่นๆ เพราะเป็นช่วงเริ่มต้นการสร้างเนื้อสร้างตัว และค่าใช้จ่ายด้านสังคมก็เยอะกว่าด้วยเช่นกัน

ดังนั้นการจัดสรรเงินอย่างเหมาะสม เป็นเรื่องท้าทายของคนวัยนี้ ซึ่งมนุษย์เงินเดือนควรลิสต์รายการค่าใช้จ่ายออกมาให้มากที่สุดเพื่อบริหารเงินในเดือนถัดๆ ไป และอย่าลืมจ่ายภาษีเงินได้เมื่อรายรับถึงเกณฑ์ตามที่กรมสรรพากรกำหนดด้วย โดยสามารถใช้ฟีเจอร์ Cloud Pocket ของ MAKE by KBank ที่ช่วยลดระยะเวลาการจดบันทึกรายจ่ายได้ดีเยี่ยม เป็นตัวช่วยให้คุณสะดวกสบายมากขึ้นได้

ในด้านการลงทุนของคนวัยทำงาน อาจเลือกรูปแบบที่ความเสี่ยงสูงกว่าคนวัยอื่น เช่น หุ้น, คริปโต หรือเลือกลงทุนกับกองทุน LTF กับ RMF เพื่อรับสิทธิประโยชน์สำหรับการลดหย่อนภาษีได้ด้วย

ขึ้นชื่อว่าอยู่ในวัยเกษียณแล้ว จะลุกออกไปทำงานก็ลำบาก เนื่องจากสุขภาพไม่ได้แข็งแรงเหมือนวัยหนุ่มสาว การใช้เงินจึงต้องระวังอย่างยิ่ง โดยปัญหาการเงินสำคัญของวัยนี้ คือ ค่าใช้จ่ายด้านสุขภาพ ดังนั้นการทำประกันชีวิตและประกันสุขภาพเอาไว้ จะช่วยลดค่าใช้จ่ายด้านสุขภาพไปพอสมควร

นอกจากนี้ควรเลือกรูปแบบการลงทุนที่มีความเสี่ยงต่ำ แต่ให้ผลตอบแทนสม่ำเสมอ เช่น พันธบัตรรัฐบาล หรือเงินฝากประจำ ซึ่งจะยังช่วยรักษาเงินต้นของเราได้ในบั้นปลาย ทั้งยังมีเงินพอสำหรับค่าใช้จ่าย จากเงินปันผล และรายได้จากดอกเบี้ยอีกด้วย

แน่นอนว่าการวางแผนการเงินด้วยการจดบันทึก หรือการทำบัญชีรายรับ-รายจ่าย เป็นเรื่องที่ทุกคนทำได้ และใช้เวลาไม่นาน อย่างไรก็ตามการใช้สมุดบันทึกลงรายละเอียดรายรับ-รายจ่าย ก็มีโอกาสสูงที่บัญชีเกิดความคลาดเคลื่อนจากการจำรายจ่ายผิด หรือบางครั้งเราเองก็อาจจะปรับตัวเลขค่าใช้จ่ายเพราะอยากตัวเลขออกมาดีเกินจริง

การใช้ตัวช่วยเป็นแอปพลิเคชันคอยจดบันทึกรายละเอียดบัญชีรายรับ-รายจ่ายอย่าง MAKE by KBank ผลิตภัณฑ์ทางการเงินใหม่จากธนาคารกสิกร ที่มีฟีเจอร์เด่นอย่าง Cloud Pocket และ Expense Summary จะช่วยให้คนทุกวัยออกแบบการวางแผนการเงินของตนเองได้ง่ายๆ ดังนี้

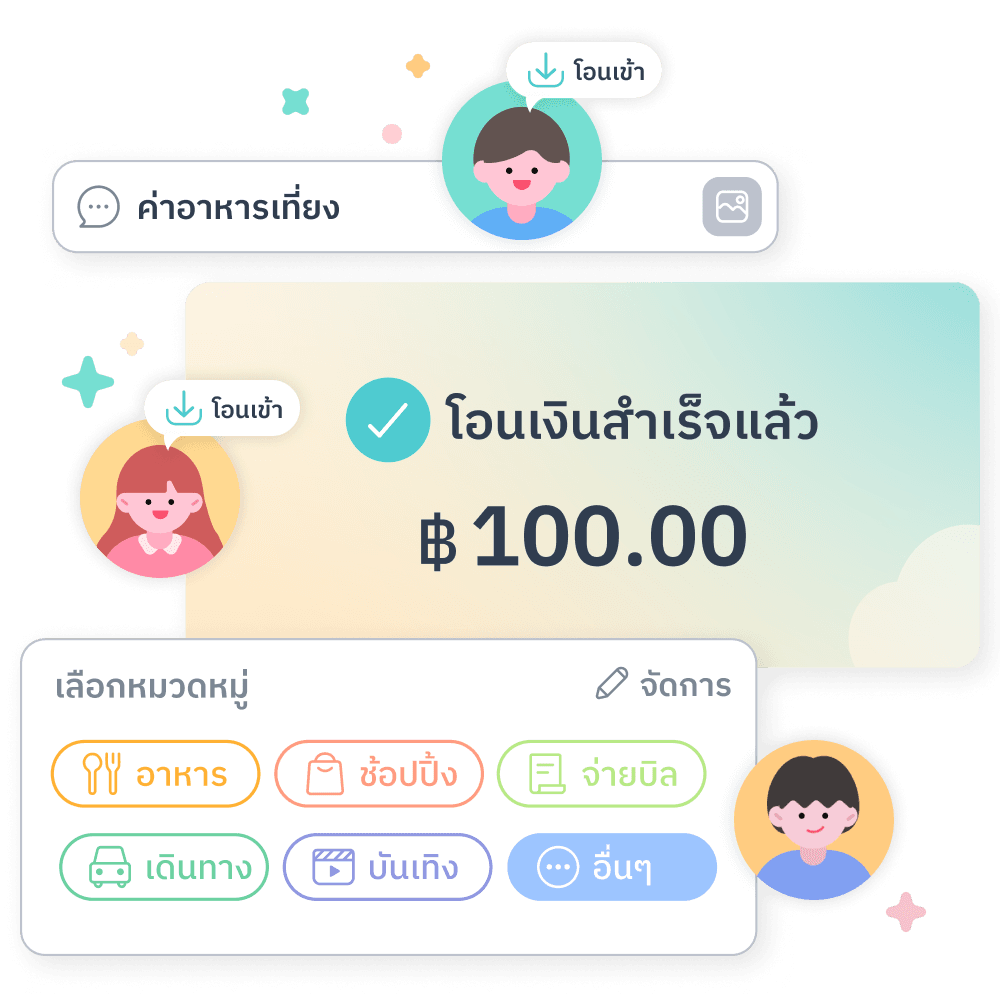

Cloud Pocket เป็นฟีเจอร์ “กระเป๋าเงิน” ที่ทำหน้าที่เก็บเงินตามวัตถุประสงค์ของผู้ใช้ในด้านต่างๆ ไม่ว่าจะเป็นกระเป๋าเงินเพื่อการลงทุนในระยะยาว, กระเป๋าเงินสำหรับค่าใช้จ่ายฉุกเฉิน, กระเป๋าเงินสำหรับรายจ่ายส่วนตัวในแต่ละเดือน ฯลฯ ซึ่งช่วยให้ผู้ใช้งานจัดการเงินในบัญชีได้ง่ายขึ้น

นอกจากนี้ ฟีเจอร์ Shared Cloud Pocket ยังทำให้ผู้ใช้สามารถออกแบบการใช้งานร่วมกับสมาชิกคนอื่นๆ ได้ด้วย เช่น สร้างกระเป๋าเงินสำหรับแชร์ค่าบริการแอปพลิเคชันดูหนังรายเดือนกับบุคคลอื่น ทำให้ทราบได้ว่ามีใครที่ยังไม่จ่ายเงิน และส่งข้อความแจ้งเตือนการชำระค่าบริการไปยังบุคคลนั้นได้

ลืมการทำบัญชีรายรับ-รายจ่ายแบบเดิมไปได้เลย ด้วยฟีเจอร์ Expense Summary ของ MAKE by KBank ที่ช่วยสรุปยอดค่าใช้จ่ายรายเดือนตามรายการกระเป๋าที่เราสร้าง ทำให้คุณทราบได้ทันทีว่าเงินกระเป๋าใดใช้เยอะมากกว่าความจำเป็น จะได้สามารถปรับเปลี่ยนรูปแบบการใช้เงินให้เหมาะสมมากขึ้นได้ในอนาคต

การวางแผนการเงินที่มีประสิทธิภาพ ต้องประกอบด้วยองค์ประกอบทั้ง 3 อย่างตามที่ได้ยกตัวอย่างไป ได้แก่ 1. การเก็บเงิน 2. การจัดสรรเงิน และ 3. การลงทุน ซึ่งจะช่วยให้เรามีเงินออม ลดค่าใช้จ่ายที่ไม่จำเป็น และสร้าง Passive income ได้

โดยแอปเก็บเงิน MAKE by KBank ถือเป็นผู้ช่วยวางแผนการเงินที่ดี เพราะมีองค์ประกอบครบทั้ง 3 ประการข้างต้น เมื่อได้รับเงินเดือน ก็สามารถโอนเข้ากระเป๋าเงินฝาก ด้วยฟีเจอร์ Cloud Pocket จากนั้นสามารถตรวจเช็กรายจ่ายแต่ละเดือน ด้วยฟีเจอร์สรุปรายการจ่ายอย่าง Expense Summary

และ MAKE by KBank ยังเป็นอีกช่องทางในการลงทุน เพราะให้ผลตอบแทนมากถึง 1.5 % ต่อปี เรียกได้ว่าแอปเดียวทำได้ครบทุกหน้าที่ จบทุกการวางแผนการเงิน หากสนใจสามารถดาวน์โหลดได้ทาง App Store และ Play Store ทั้งระบบ IOS และ Android