ปัญหาการเงินอันดับต้นๆ ของมนุษย์เงินเดือน คงหนีไม่พ้นกับหนี้บัตรเครดิต ซึ่งหลายคนไม่รู้วิธีแก้ปัญหาจนปล่อยให้เป็นหนี้เรื้อรัง แต่ถ้าคุณรู้จักกับสินเชื่อรวมหนี้บัตรเครดิตแล้ว รับรองว่าชีวิตจะง่ายกว่าที่คิด ดังนั้นเราจึงชวนทุกคนมารู้จักกับการรวมหนี้บัตรเครดิตให้มากขึ้นว่าคืออะไรกันแน่?

สารบัญบทความ

สินเชื่อรวมหนี้บัตรเครดิต เป็นผลิตภัณฑ์ทางการเงินที่นำหนี้บัตรเครดิตจากสถาบันการเงินหลายแห่งรวมเอาไว้ภายในสินเชื่อเดียว ทำให้ผู้ติดหนี้บัตรเครดิตหลายใบ มีโอกาสปลดหนี้ได้ง่ายขึ้น เพราะจากเดิมที่ต้องผ่อนชำระหนี้จำนวนมาก อาจทำให้ลืมผ่อนชำระเป็นประจำ จนต้องเสียค่าปรับจากการชำระล่าช้า เมื่อรวมหนี้เป็นก้อนเดียว ก็จะชำระหนี้ผ่านสินเชื่อรวมหนี้บัตรเครดิตได้ทันที

นอกจากจะช่วยให้ผ่อนชำระหนี้ง่ายขึ้นแล้ว การรวมหนี้บัตรเครดิตไว้ที่เดียว ยังมีข้อดีอีกมากมาย ที่หลายคนอาจมองข้าม ดังนี้

ก่อนทำเรื่องขอสินเชื่อรวมหนี้บัตรเครดิต สถาบันการเงินจะให้ผู้กู้ระบุยอดหนี้ทั้งหมด เพื่อเสนอวงเงินกู้ที่เหมาะสม ด้วยเหตุนี้ผู้กู้ที่เป็นหนี้บัตรเครดิตจำนวนมาก และไม่ทราบว่ามีหนี้เท่าไหร่ หลังจากขอสินเชื่อรวมหนี้บัตรเครดิตแล้ว ก็จะเห็นสถานะหนี้ที่แท้จริง และวางแผนแก้ไขปัญหาหนี้สินได้

จากเดิมที่ต้องผ่อนชำระดอกเบี้ยบัตรเครดิต 16% ต่อปี แต่เมื่อขอรวมหนี้บัตรเครดิตเป็นก้อนเดียวแล้ว ก็มีโอกาสที่จะผ่อนชำระหนี้ได้ในอัตราดอกเบี้ยที่ต่ำกว่า ทั้งนี้คุณควรศึกษาเงื่อนไขของธนาคารที่ขอสินเชื่อด้วยเช่นกัน ว่าต้องขอสินเชื่อวงเงินเท่าไหร่ จึงจะได้รับข้อเสนออัตราดอกเบี้ยต่ำกว่าบัตรเครดิต

สินเชื่อรวมหนี้กำหนดระยะเวลาผ่อนชำระที่ชัดเจน ทำให้ผู้กู้ทราบแน่นอนว่าต้องจ่ายหนี้เป็นจำนวนกี่งวดถึงจะผ่อนชำระได้ทั้งหมด ในขณะที่การผ่อนชำระหนี้บัตรเครดิตทีละใบแทนการขอสินเชื่อรวมหนี้ ก็จะไม่ทราบรายละเอียดการผ่อนชำระที่ชัดเจน เพราะหากคุณรูดบัตรเครดิตเพิ่ม ก็ต้องผ่อนชำระหนี้บัตรเครดิตไปเรื่อยๆ

จากเดิมที่มีภาระผ่อนหนี้บัตรเครดิตจำนวนมาก เช่น ต้องผ่อนหนี้บัตรเครดิต 30,000 บาทต่อเดือน แต่เมื่อขอสินเชื่อรวมหนี้บัตรเครดิตแล้ว จะช่วยให้ยอดผ่อนชำระลดลง จากหลักหมื่นอาจเหลือเพียงหลักพันต้นๆ ทำให้สภาพคล่องทางการเงินดีขึ้น และเริ่มเก็บเงินสำรองยามฉุกเฉินได้

สินเชื่อรวมหนี้ ทำให้คุณมีโอกาสปิดหนี้บัตรเครดิตง่ายขึ้น เพราะยอดผ่อนชำระน้อยลง จึงช่วยให้จ่ายหนี้ได้ตรงต่อเวลา อย่างไรก็ตาม หากชำระล่าช้าและผิดนัดชำระ ก็ย่อมส่งผลต่อประวัติเครดิตบูโรได้ในอนาคต

นอกจากสินเชื่อรวมหนี้บัตรเครดิตจะมีข้อดีมากมาย ยังเป็นผลิตภัณฑ์ทางการเงินที่มีหลายรูปแบบ เพื่อให้ผู้กู้ทำเรื่องขอสินเชื่อได้อย่างสะดวกรวดเร็ว ผ่านการรวมหนี้กับสินเชื่อต่างๆ ดังนี้

วิธีนี้เหมาะสำหรับผู้เป็นหนี้บัตรเครดิตหลายธนาคาร ซึ่งผู้กู้สามารถทำเรื่องขอรวมหนี้บัตรเครดิตเป็นก้อนเดียวกับธนาคารอื่น นอกเหนือจากธนาคารที่กำลังติดหนี้อยู่ได้ หากธนาคารแห่งนั้นให้ข้อเสนอสินเชื่อรวมหนี้บัตรเครดิตดีกว่า เช่น เป็นหนี้บัตรเครดิตธนาคาร A B และ C แต่เลือกทำเรื่องขอสินเชื่อรวมหนี้กับธนาคาร D เพราะเห็นว่าธนาคาร D ให้อัตราดอกเบี้ยต่ำกว่าสินเชื่อจากธนาคาร A B และ C

หากกำลังผ่อนบ้านอยู่ ก็ไม่จำเป็นต้องขอสินเชื่อรวมหนี้บัตรเครดิตกับธนาคารอื่น เพราะคุณสามารถทำเรื่องขอรวมหนี้ผ่านสินเชื่อบ้านได้ทันที ซึ่งหลังจากรวมหนี้แล้ว ดอกเบี้ยจะเพิ่มขึ้นมาไม่เกิน 2% ของอัตราดอกเบี้ยสินเชื่อบ้านในเรตเดิม

ไม่ใช่ทุกคนที่เหมาะกับการขอสินเชื่อรวมหนี้บัตรเครดิต เพราะสินเชื่อดังกล่าวเป็นหนึ่งในผลิตภัณฑ์สินเชื่อส่วนบุคคล ที่คิดอัตราดอกเบี้ยสูงสุดถึง 25% ต่อปี และน้อยคนมากที่จะได้ข้อเสนอสินเชื่ออัตราดอกเบี้ยต่ำกว่า 16% ต่อปี แต่หากคุณมีเงื่อนไขอยู่ใน 3 กลุ่มต่อไปนี้แล้ว เราแนะนำอย่างยิ่งให้คุณขอรวมยอดหนี้บัตรเครดิต

หากจ่ายขั้นต่ำบัตรเครดิตเป็นประจำ ก็หลีกเลี่ยงไม่ได้ที่จะเป็นหนี้สินเรื้อรัง และต้องกู้หนี้หลายแหล่งเพื่อปิดหนี้บัตรเครดิตที่กำลังจ่ายขั้นต่ำอยู่ แต่ถ้าขอสินเชื่อรวมหนี้บัตรเครดิตแล้ว จะทำให้หนี้บัตรเครดิตที่กำลังผ่อนชำระ และหนี้อื่นๆ เหลือเพียงก้อนเดียว ทำให้ปิดหนี้ที่เหลือง่ายขึ้น

หากไม่ได้จ่ายหนี้เกิน 90 วัน สถานะทางการเงินของคุณจะถือว่าเป็นหนี้เสีย ซึ่งส่งผลต่อการขอสินเชื่ออื่นๆ ในอนาคต แต่สินเชื่อรวมหนี้บัตรเครดิต จะช่วยให้หนี้ดอกเบี้ยลดลง ส่งผลให้จ่ายชำระหนี้ได้ตรงต่อเวลา ลดโอกาสการเกิดหนี้เสียได้

ในกรณีที่เป็นผู้กู้ประวัติดีไม่เคยผิดนัดชำระ แต่เกิดอุบัติเหตุทางการเงิน เช่น ตกงานกะทันหัน ทำให้ผ่อนหนี้ที่มีอยู่ไม่ไหว ถ้าขอสินเชื่อรวมหนี้บัตรเครดิตแล้ว จะสามารถขยายเวลาผ่อนชำระออกไปได้ตั้งแต่ 12-60 เดือน และช่วยให้ยอดผ่อนต่อเดือนลดลง

หากคุณเป็นคนหนึ่งในผู้ที่เหมาะกับการขอสินเชื่อรวมหนี้บัตรเครดิต ตามที่เราได้ยกตัวอย่างไปข้างต้น และต้องการขอรวมหนี้บัตรเครดิตเป็นก้อนเดียว สามารถเริ่มต้นได้จากวิธีดังต่อไปนี้

ก่อนทำเรื่องขอสินเชื่อรวมหนี้ให้คุณตรวจสอบยอดหนี้บัตรเครดิตว่ามีอยู่ทั้งหมดเท่าไหร่ เพื่อให้ขอสินเชื่อได้ตรงตามความต้องการมากที่สุด ตัวอย่างเช่น นาย A เป็นหนี้บัตรเครดิต 5 ใบ โดยมีรายละเอียดดังนี้

ดังนั้นหมายความว่า นาย A เป็นหนี้ทั้งหมด 210,000 บาท นาย A จึงควรขอสินเชื่อรวมหนี้บัตรเครดิตที่ให้วงเงินกู้มากกว่า 210,000 บาทขึ้นไป ถึงจะปิดหนี้ได้ทั้งหมด

เมื่อตรวจสอบยอดหนี้บัตรเครดิตเรียบร้อย ขั้นตอนต่อไปให้ศึกษาข้อมูลธนาคารที่ต้องการขอรวมหนี้บัตรเครดิตไว้ที่เดียวว่ากำหนดอัตราดอกเบี้ยเท่าไหร่ และระบุเงื่อนไขอะไรบ้าง เช่น อาชีพและรายได้ของผู้สมัคร, วงเงินกู้สูงสุดที่อนุมัติ, เอกสารที่ใช้ประกอบการสมัคร รวมไปถึงอายุงานของที่ทำงานปัจจุบัน เป็นต้น

หากได้ธนาคารที่ต้องการแล้ว การเลือกสินเชื่อที่ใช่ก็เป็นปัจจัยสำคัญที่ทำให้ปลดหนี้สำเร็จเช่นกัน โดยเราแนะนำให้เลือกสินเชื่อรวมหนี้บัตรเครดิตที่เสนอดอกเบี้ยในอัตราที่ต่ำที่สุด และอนุมัติวงเงินสินเชื่อสูงสุด 5 เท่าของรายได้

แม้ว่าจะได้สินเชื่อรวมหนี้บัตรเครดิตที่เหมาะสมแล้วแต่หากผ่อนชำระไม่ไหว ก็จะเคลียร์หนี้ไม่ได้ เราจึงแนะนำให้คุณผ่อนหนี้ไม่เกิน 40% ของรายได้ต่อเดือน เพราะหากผ่อนมากกว่านี้จะทำให้ใช้ชีวิตประจำวันลำบากเกินไป ตัวอย่างเช่น ถ้ามีรายได้ 40,000 บาท ยอดผ่อนชำระสูงสุดต่อเดือนไม่ควรเกิน 16,000 บาท

เอกสารประกอบการสมัครสินเชื่อรวมหนี้บัตรเครดิต ในกรณีที่เป็นพนักงานประจำมีทั้งหมด 2 ส่วน คือ 1.เอกสารยืนยันตัวตน ซึ่งประกอบไปด้วยบัตรประจำตัวประชาชนและสำเนาทะเบียนบ้าน และ 2. เอกสารแสดงที่มาของรายได้ ได้แก่ หนังสือรับรองเงินเดือนและบัญชีเดินธนาคารย้อนหลัง แต่หากเป็นเจ้าของกิจการ จะต้องเตรียมเอกสารเพิ่มเติม เช่น สำเนาหนังสือรับรองการจดทะเบียนบริษัท หรือบัญชีรายชื่อผู้ถือหุ้น เป็นต้น

การรวมหนี้บัตรเครดิตช่วยให้จัดการหนี้ได้ง่ายขึ้น แต่ควรพิจารณาเงื่อนไขอย่างรอบคอบ เพราะหากเลือกผ่อนชำระระยะยาวเกินไป อาจทำให้ดอกเบี้ยรวมสูงกว่าการชำระแบบเดิม นอกจากนี้ สินเชื่อรวมหนี้บางประเภทอาจมีค่าใช้จ่ายแฝง เช่น ค่าดำเนินการหรือค่าธรรมเนียมโอนหนี้ ผู้กู้ควรเปรียบเทียบอัตราดอกเบี้ย ระยะเวลาผ่อน และอ่านสัญญาให้ละเอียด เพื่อไม่ให้ภาระหนี้เพิ่มขึ้นในระยะยาว

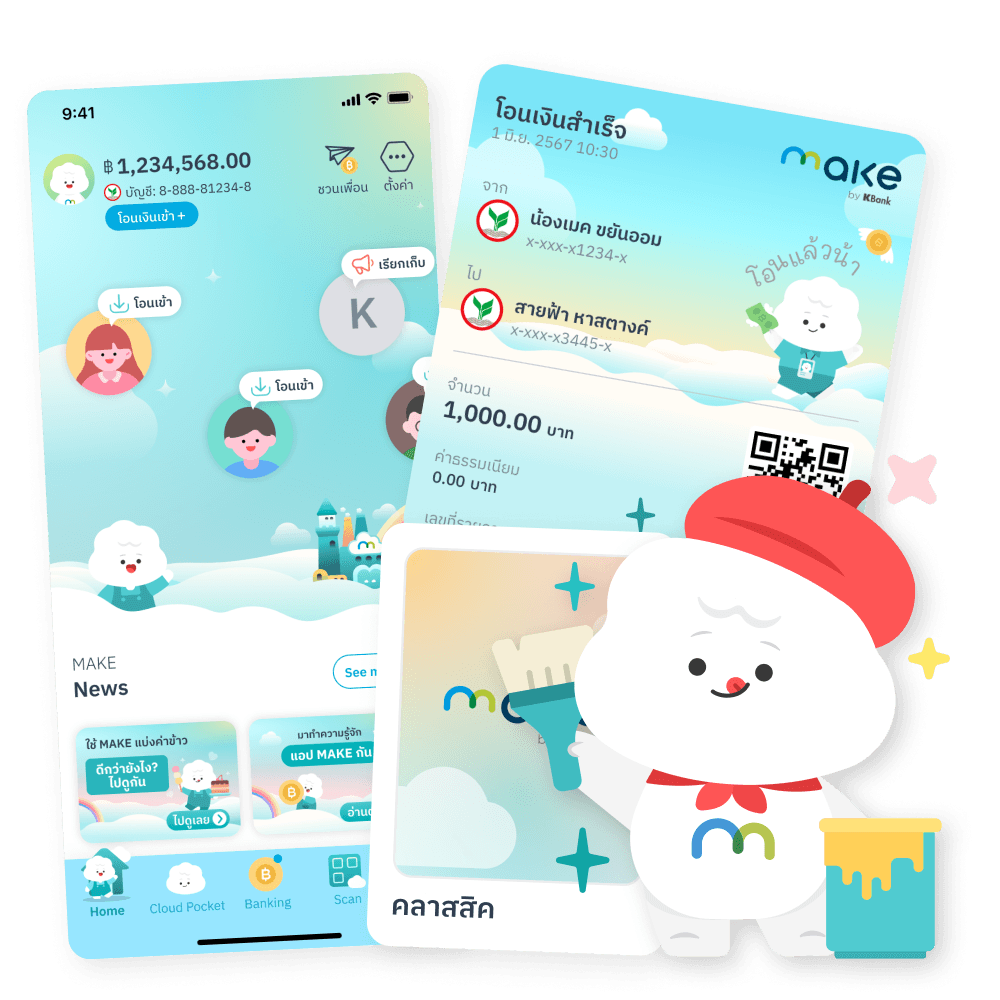

เพื่อให้คุณปลดหนี้ได้อย่างรวดเร็ว ไม่มีประวัติติดแบล็กลิสต์ นอกจากจะขอสินเชื่อรวมหนี้บัตรเครดิตแล้ว ห้ามพลาดกับแอปรายรับรายจ่าย MAKE by KBank ที่จะทำให้คุณบริหารเงินได้ง่ายๆ ตามแบบฉบับของคนรุ่นใหม่ ซึ่งมาพร้อม 4 ฟีเจอร์ใช้งานง่าย รู้ใจมนุษย์เงินเดือนทุกคน ดังนี้

เพื่อให้คุณปลดหนี้ได้อย่างรวดเร็ว ไม่มีประวัติติดแบล็กลิสต์ นอกจากจะขอสินเชื่อรวมหนี้บัตรเครดิตแล้ว ห้ามพลาดกับแอปรายรับรายจ่าย MAKE by KBank ที่จะทำให้คุณบริหารเงินได้ง่ายๆ ตามแบบฉบับของคนรุ่นใหม่ ซึ่งมาพร้อม 4 ฟีเจอร์ใช้งานง่าย รู้ใจมนุษย์เงินเดือนทุกคน ดังนี้

ใครที่กำลังปวดหัว ไม่รู้ว่าจะจัดการค่าใช้จ่ายรายเดือนหลังจากขอสินเชื่อรวมหนี้บัตรเครดิตแล้วอย่างไรดี เราแนะนำให้คุณลองใช้งานฟีเจอร์ Cloud Pocket ที่จะทำให้คุณแบ่งเงินได้เป็นสัดส่วน ผ่านการตั้งชื่อกระเป๋าต่างๆ ตามต้องการ เช่น กระเป๋าสินเชื่อรวมหนี้บัตรเครดิต กระเป๋ารายจ่ายส่วนตัว หรือกระเป๋าค่าเช่าบ้าน หลังแบ่งเงินเสร็จแล้วก็จะจัดการค่าใช้จ่ายทั้งในปัจจุบัน และอนาคตได้ดีขึ้น เพราะเห็นเงินได้อย่างชัดเจน เป็นระบบ ไม่ใช้เงินปนกันไปมา

การใช้งานฟีเจอร์ Cloud Pocket ไม่ยุ่งยาก เมื่อเงินเดือนออกแล้ว ก็โอนเงินเข้ากระเป๋าที่ต้องการ ได้ทันที ทำให้จัดการค่าใช้จ่ายได้ง่ายๆ แถม Cloud Pocket ยังให้ผู้ใช้งานตั้งค่าล็อกกระเป๋าเงิน เพื่อป้องกันไม่ให้เอาเงินไปใช้จ่ายฟุ่มเฟือยได้อีกด้วย

ไม่ต้องกังวลว่าจะลืมจ่ายสินเชื่อรวมหนี้บัตรเครดิต ด้วยฟีเจอร์ Schedule Transfer ที่ให้คุณตั้งค่าโอนเงินอัตโนมัติไปยังกระเป๋าเงิน Cloud Pocket ที่ทำหน้าที่แบ่งเงินเพื่อจ่ายหนี้บัตรเครดิตโดยเฉพาะได้ทันทีเมื่อถึงเวลาครบกำหนดชำระ

หากต้องการตรวจสอบว่าจ่ายสินเชื่อรวมหนี้บัตรเครดิตไปทั้งหมดเท่าไหร่แล้ว ก็ตรวจสอบได้จากฟีเจอร์ Expense Summary ซึ่งทำหน้าที่เปรียบเสมือนบัญชีรายรับรายจ่ายของคนรุ่นใหม่ เมื่อเปิดขึ้นมาก็ทราบทุกธุรกรรมใช้จ่าย ทำให้วางแผนประหยัดเงิน เพื่อจ่ายหนี้ได้ดีกว่าเดิม

ธุรกรรมโอนเงินแบบเดิม คุณอาจเห็นแค่เลขที่บัญชีปลายทางและชื่อผู้รับเงิน ทำให้ไม่ทราบว่าเป็นธุรกรรมประเภทใด แต่ Edit Memo จะทำให้คุณระบุรายละเอียดของธุรกรรมได้ด้วยว่า โอนเงินให้เพราะเหตุผลใด เช่น จ่ายเงินไปกับค่าอาหาร, ค่าเดินทาง, ค่าบัตรเครดิต เป็นต้น

แม้ว่าคุณจะแก้ปัญหาหนี้ผ่านสินเชื่อรวมหนี้บัตรเครดิต แต่หากขาดวินัยทางการเงิน ไม่ชำระหนี้สม่ำเสมอ ก็จะไม่สามารถแก้ไขปัญหาหนี้ในระยะยาวได้ จึงไม่แปลกใจนักที่หลายคนเคลียร์หนี้ก้อนเก่าหมดแล้ว ก็กู้เพิ่มจนเป็นหนี้ก้อนใหม่ กลายเป็นปัญหาหนี้สินเรื้อรังที่ไม่มีวันจบ

แต่ถ้าคุณใช้แอปจับจ่ายจด “MAKE by KBank” ตัวช่วยบริหารเงินของคนรุ่นใหม่ ซึ่งมาพร้อมกับฟีเจอร์อันหลากหลาย ที่นอกจากจะทำให้สมาชิกทุกคนสามารถออมเงินเพื่อผ่อนชำระสินเชื่อรวมหนี้บัตรเครดิตได้ตรงเวลาแล้ว ยังทำให้คุณอยากออมเงินตั้งแต่วันนี้เพื่อแผนเกษียณในระยะยาวอีกด้วย

หากสนใจแอปพลิเคชัน MAKE by KBank ก็ดาวน์โหลดกันได้เลยที่ Play Store และ App Store ภายในแอปยังมีกิจกรรมให้ร่วมสนุกกระตุกต่อมอยากออมอีกมากมาย เพียงแค่ฝากเงินเข้าไปก็รับผลตอบแทนไปเลย 1.5% ต่อปี!