ปฏิเสธไม่ได้ว่าทุกวันนี้มีความเสี่ยงจากการเสียชีวิตมากมายทั้งโรคภัยไข้เจ็บและอุบัติเหตุ บางคนอายุยังน้อยก็เสียชีวิตก่อนวัยอันควร การวางแผนการเงินอย่างการทำประกันชีวิตแบบสะสมทรัพย์ จึงมีความจำเป็นอย่างหลีกเลี่ยงไม่ได้ เพราะอย่างน้อยเมื่อเสียชีวิตไปคนข้างหลังก็ยังดำเนินชีวิตต่อไปได้ด้วยเงินที่ได้จากประกันชีวิต

แต่อย่างที่ทราบกันดีว่าประกันชีวิตทั่วไปกับประกันชีวิตแบบสะสมทรัพย์นั้นไม่เหมือนกัน ก่อนทำประกันชีวิตสะสมทรัพย์จึงควรอ่านรายละเอียดของกรมธรรม์ว่าให้ผลประโยชน์มากหรือน้อยกว่าประกันชีวิตทั่วไป และถ้าอยากรู้ว่าประกันทั้งสองแบบแตกต่างกันอย่างไร ก็มาหาคำตอบกันได้เลย!

สารบัญบทความ

ประกันชีวิตแบบสะสมทรัพย์ คือ แผนประกันที่จ่ายผลประโยชน์เมื่อผู้ทำประกันเสียชีวิต และแม้ว่าผู้ทำประกันยังมีชีวิตอยู่ แต่ถ้าจ่ายเบี้ยครบกำหนด ผู้ทำประกันก็จะได้รับเงินก้อนกลับมาพร้อมผลตอบแทนในรูปแบบดอกเบี้ยจำนวนหนึ่ง ในขณะที่ประกันชีวิตทั่วไป ผู้ทำประกันจะไม่ได้รับผลตอบแทนกลับมา เพราะกรมธรรม์ประกันชีวิตจะจ่ายเงินประกันให้แก่ผู้รับผลประโยชน์ที่ระบุไว้ในกรมธรรม์เท่านั้น ดังนั้นเราควรรู้ว่าผู้รับผลประโยชน์ เป็นใครได้บ้าง

ด้วยเหตุนี้ประกันชีวิตแบบสะสมทรัพย์จึงเป็นเครื่องมือออมเงินสำหรับการวางแผนเกษียณที่ได้รับความนิยมอย่างสูง เพราะเมื่อจ่ายเงินครบกำหนดก็จะได้เงินกลับมา ไม่ได้จ่ายเบี้ยทิ้งไปเปล่าประโยชน์เหมือนกับประกันสุขภาพหรือประกันชีวิต อีกทั้งผลตอบแทนของประกันชีวิตแบบสะสมทรัพย์ยังอยู่ในระดับเดียวกับเงินฝากประจำ การออมเงินกับประกันชีวิตแบบสะสมทรัพย์จึงเป็นทางเลือกที่ดีแก่การวางแผนเกษียณระยะยาว

ทั้งนี้ประกันชีวิตแบบสะสมทรัพย์สามารถแบ่งออกได้ 2 ประเภท ได้แก่

โดยประกันสะสมทรัพย์ระยะสั้นส่วนมากจะจ่ายเบี้ยไม่เกิน 5 ปี ทำให้เหมาะกับอาชีพที่มีรายได้ไม่สม่ำเสมอ และมีรายจ่ายจำนวนมาก ในขณะที่ประกันชีวิตสะสมทรัพย์ระยะยาว มักจะจ่ายเบี้ยมากกว่า 5 ปีขึ้นไป ผู้ทำแผนประกันชีวิตสะสมทรัพย์ระยะยาวจึงเหมาะกับอาชีพที่มีรายได้แน่นอน และจ่ายเบี้ยได้ทุกปี

ประกันชีวิตแบบสะสมทรัพย์นอกจากจะเลือกระยะเวลาจ่ายเบี้ยทั้งแบบระยะสั้นและระยะยาวได้แล้ว การออมเงินกับประกันชีวิตแบบสะสมทรัพย์ยังมีข้อดีอีกมากมายที่ทุกคนควรรู้ดังต่อไปนี้

ไม่มีใครรู้ว่าเราจะเสียชีวิตเมื่อไหร่ บางคนร่างกายแข็งแรงดีแต่ก็เสียชีวิตกะทันหันทั้งจากเหตุโรคร้ายแรงและอุบัติเหตุที่คาดไม่คิด การทำประกันชีวิตแบบสะสมทรัพย์ไว้แต่แรก จะช่วยให้คนที่คุณรักมีเงินใช้จ่ายต่อไปโดยไม่ลำบาก ลูกที่กำลังเรียนหนังสืออยู่ก็มีเงินจ่ายค่าเทอมจนสามารถเรียนจบ ส่วนพ่อแม่ก็มีเงินสำหรับการดำรงชีวิตอยู่ในวัยชรา

แม้ว่าประกันชีวิตแบบสะสมทรัพย์จะให้ความคุ้มครองการเสียชีวิตเป็นหลัก แต่ก็มีประกันชีวิตแบบออมทรัพย์บางประเภทที่ให้ความคุ้มครองด้านสุขภาพและอุบัติเหตุเพิ่มเติม แต่ประกันดังกล่าวก็ต้องจ่ายเบี้ยประกันสูงกว่าประกันชีวิตที่ให้ความคุ้มครองชีวิตเพียงอย่างเดียว ด้วยเหตุนี้ก่อนทำประกันชีวิตแบบสะสมทรัพย์พ่วงความคุ้มครองค่ารักษาพยาบาลและอุบัติเหตุ จึงควรพิจารณาให้ดีก่อนว่าคุ้มค่าหรือไม่

ผู้มีรายได้ต่อเดือนมากกว่า 26,000 บาท หรือมีเงินได้สุทธิเกินกว่า 150,000 บาทขึ้นไป เมื่อถึงฤดูกาลจ่ายภาษีต่างมองหาช่องทางลดหย่อนให้จ่ายภาษีน้อยลง ซึ่งประกันชีวิตสะสมทรัพย์ ก็เป็นหนึ่งในเครื่องมือทางการเงินที่ได้รับความนิยมในการลดหย่อนภาษี เพราะลดหย่อนได้สูงสุดถึง 100,000 บาท หรือตามเบี้ยประกันชีวิตที่ได้จ่ายจริง

หากมีปัญหาเก็บเงินไม่อยู่ ควรทำประกันชีวิตแบบสะสมทรัพย์ เพราะจะช่วยให้ออมเงินได้เป็นประจำ เนื่องจากหากไม่ได้จ่ายค่าเบี้ยประกัน ผลประโยชน์ที่ควรได้รับก็จะหายไป และหากค้างชำระเบี้ยประกันต่อเนื่อง ก็จะต้องเวนคืนกรมธรรม์ ซึ่งหลังจากเวนคืนแล้ว ใช่ว่าจะได้รับเงินคืนเต็มจำนวนเท่ากับเบี้ยที่เสียไป เพราะเงินบางส่วนจะถูกหักออกไปด้วย

การนำเงินออมไปลงทุนกับสินทรัพย์ที่มีความเสี่ยงสูงอย่างหุ้นหรือทองคำ แม้ว่าจะได้รับผลตอบแทนสูงแต่ก็แลกมาด้วยความเสี่ยงจากการขาดทุน ผู้ลงทุนจึงต้องมีความรู้อย่างมากถึงจะสร้างผลตอบแทนได้ในระยะยาว ในขณะที่การออมเงินผ่านประกันชีวิตแบบสะสมทรัพย์ เมื่อจ่ายเบี้ยทุกเดือนสม่ำเสมอ ก็การันตีผลตอบแทนที่จะได้รับเมื่อจ่ายเบี้ยครบตามที่กำหนด โดยไม่มีความเสี่ยงจากการขาดทุน

ประกันชีวิตแบบสะสมทรัพย์มีหลายรูปแบบ ทำให้ต้องศึกษาก่อนว่าควรทำประกันชีวิตแบบไหนดี ถึงจะคุ้มค่ามากที่สุด เราได้นำวิธีที่จะช่วยให้ทุกคนได้รับกรมธรรม์ที่ใช่ดังต่อไปนี้มาฝากกันแล้ว

ก่อนทำประกันชีวิตแบบออมทรัพย์ควรศึกษาให้ดีว่ามีรายละเอียดอะไรบ้าง เช่น งวดการชำระเบี้ยประกันภัยว่าจ่ายเป็นรายเดือนหรือรายปี รวมไปถึงลักษณะของเบี้ยประกันภัย เพราะมีประกันชีวิตสะสมทรัพย์บางประเภทที่กำหนดเบี้ยประกันภัยไม่คงที่ กล่าวคือ เมื่อผู้ทำประกันอายุมากขึ้นต้องจ่ายเบี้ยประกันภัยเพิ่มขึ้นตาม ซึ่งการศึกษารายละเอียดของกรมธรรม์อย่างรอบคอบ จะช่วยให้เลือกแผนประกันชีวิตที่เหมาะสมกับตนเองได้มากที่สุด

จุดเด่นของประกันชีวิตแบบสะสมทรัพย์ของบริษัทประกันภัยแต่ละแห่งไม่เหมือนกัน โดยประกันสะสมทรัพย์ของบางบริษัทอาจจ่ายเบี้ยเพียงครั้งเดียว แต่ให้ความคุ้มครองนานถึง 10 ปี ในขณะที่ประกันบางกรมธรรม์กำหนดให้จ่ายเบี้ยมากกว่า 20 ปีขึ้นไป และให้ความคุ้มครองตลอดชีวิต ก่อนตัดสินใจทำประกันชีวิตแบบสะสมทรัพย์ จึงควรวางแผนให้ดีว่าการจ่ายเบี้ยแบบไหนจะไม่สร้างภาระทางการเงินให้กับคุณมากเกินไป

ประกันชีวิตแบบสะสมทรัพย์นอกจากจะได้รับเงินก้อนคืนเมื่อครบสัญญาแล้ว ยังมีแผนประกันสะสมทรัพย์ที่ให้เงินคืนเมื่ออยู่ในระหว่างสัญญาอีกด้วย โดยมีทั้งการให้เงินคืนในอัตราคงที่ และการให้เงินคืนในอัตราขั้นบันได ซึ่งประกันสะสมทรัพย์ที่ให้เงินคืนเหมาะกับผู้ที่ไม่ได้มีสภาพคล่องทางการเงินมากพอ และมีค่าใช้จ่ายรายเดือนจำนวนมาก

ผู้ทำประกันชีวิตแบบสะสมทรัพย์บางคนเลือกทำประกันชีวิตที่ให้ผลตอบแทนเงินก้อนจำนวนมาก ซึ่งประกันดังกล่าวจะกำหนดให้ผู้ทำประกันต้องจ่ายเบี้ยต่องวดสูง โดยช่วงแรกต่างก็ไม่มีปัญหาการจ่ายค่าเบี้ยประกัน แต่เมื่อเวลาผ่านไป เริ่มมีค่าใช้จ่ายเพิ่มขึ้น เช่น ซื้อรถ ซื้อบ้าน กลับกลายเป็นว่าจ่ายค่าเบี้ยประกันไม่ไหว จนสุดท้ายก็ต้องขอยกเลิกกรมธรรม์ในที่สุด

การทำประกันชีวิตแบบสะสมทรัพย์จะได้รับผลประโยชน์สูงที่สุดก็ต่อเมื่อผู้ทำประกันจ่ายเบี้ยครบกำหนดอย่างสม่ำเสมอ แต่ถ้าคุณยังไม่มีวิธีเก็บเงินจ่ายเบี้ยประกันที่ดี ต้องลองใช้ฟีเจอร์ MAKE by KBank ดังต่อไปนี้

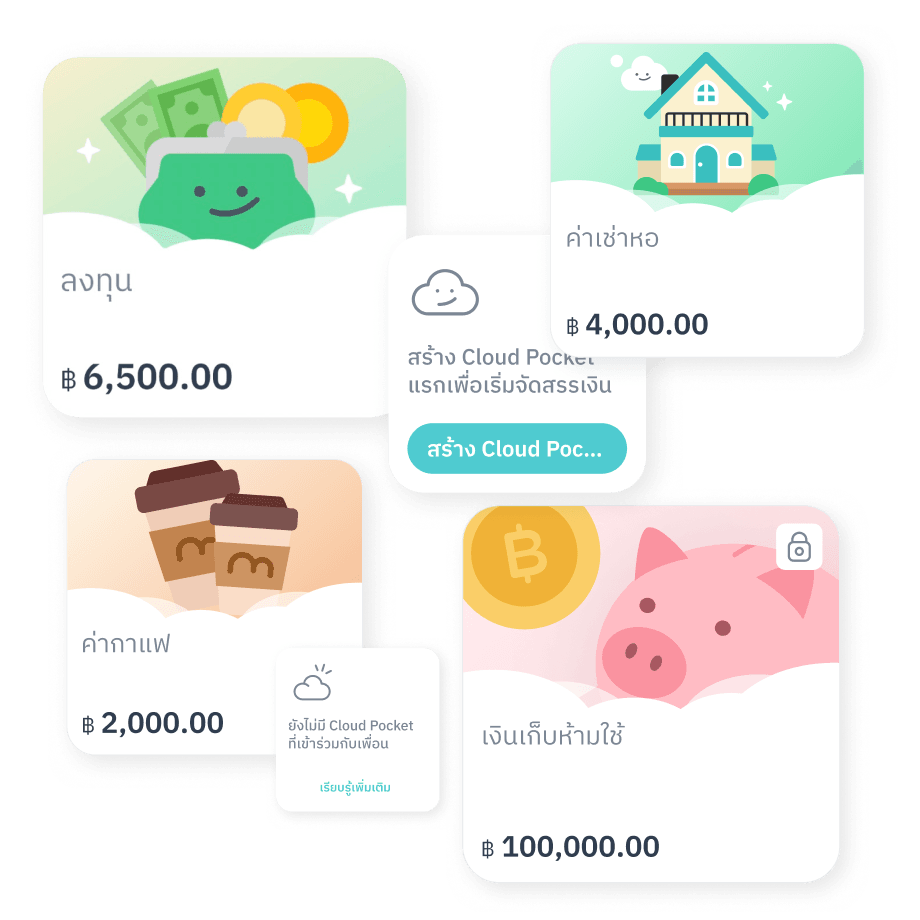

ฟีเจอร์ผู้ช่วยบริหารเงินในบัญชีได้เป็นสัดส่วนผ่านการสร้างกระเป๋า Cloud Pocket ซึ่งผู้ใช้งานสามารถสร้างกระเป๋าดิจิทัลแบ่งเงินในบัญชีได้อย่างไร้ขีดจำกัด เมื่อสร้างกระเป๋าขึ้นมาแล้ว จะตั้งชื่ออะไรก็ได้ตามที่คุณต้องการ เช่น กระเป๋าจ่ายค่าประกันชีวิตแบบสะสมทรัพย์ หรือกระเป๋าใช้จ่ายยามเกษียณ และหากโอนเงินเข้าไปในกระเป๋า Cloud Pocket แล้ว ก็สามารถตั้งค่าล็อกกระเป๋าป้องกันไม่ให้นำเงินออกมาใช้ฟุ่มเฟือยได้ด้วย

การจ่ายเงินเบี้ยประกันสะสมทรัพย์ที่ดีต้องจ่ายเงินให้ตรงเวลา แต่บางครั้งมีเงินจ่ายเบี้ยประกันอยู่แล้วกลับลืมนำเงินไปจ่ายค่าเบี้ยประกัน ซึ่งหากใช้ฟีเจอร์ Schedule Transfer จะทำให้คุณโอนเงินจาก Cash Box เข้าสู่กระเป๋า Cloud Pocket ที่สร้างขึ้นมาเพื่อเก็บเงินจ่ายค่าเบี้ยประกันโดยเฉพาแบบอัตโนมัติ ตามเวลาที่ได้ตั้งค่าเอาไว้ เมื่อโอนเงินเข้าสู่กระเป๋า Cloud Pocket แล้ว ก็นำเงินไปจ่ายค่าเบี้ยประกันได้ในภายหลัง

MAKE by KBank มาพร้อมกับฟีเจอร์ “แผ่นออมเงิน” ที่ทำให้ทุกคนออมเงินได้สะดวก และสร้างวินัยการเงินได้ดียิ่งขึ้น โดยคุณสามารถสร้างแผ่นออมเงินได้ง่ายๆ เพียงกดเพิ่ม Cloud Pocket แล้วตั้งชื่อว่าแผ่นออมเงิน จากนั้นก็กดเลือกเป้าหมายที่ต้องการออม แล้วเลือกจำนวนบนแผ่นออมเงินได้เลย เพียงเท่านี้คุณก็สามารถวางแผนจ่ายค่าเบี้ยประกันแบบออมเงินได้แบบสบายๆ

การจ่ายเบี้ยประกันชีวิตสะสมทรัพย์เป็นค่าใช้จ่ายระยะยาว และบางคนมีภาระค่าใช้จ่ายมากเกินไป ทำให้ไม่สามารถจ่ายเบี้ยประกันได้อย่างสม่ำเสมอ แต่ถ้าลองใช้ฟีเจอร์ Expense Summary แล้ว ก็จะวางแผนบริหารค่าใช้จ่ายได้ดีขึ้น เพราะตรวจสอบค่าใช้จ่ายย้อนหลังได้ และสามารถปรับลดค่าใช้จ่ายที่ไม่จำเป็น

นอกจากฟีเจอร์ Expense Summary ที่ทำให้บริหารค่าใช้จ่ายได้ดีขึ้นแล้ว MAKE by KBank ยังมีฟีเจอร์ Edit memo ที่ทำให้ผู้ใช้งานตั้งชื่อรายการธุรกรรมทางการเงินที่เกิดขึ้นได้ทุกเมื่อ ทำให้การตรวจสอบรายการใช้จ่ายย้อนหลังเป็นเรื่องง่ายว่าจ่ายเงินกับรายการค่าใช้จ่ายปลีกย่อยอะไรไปบ้าง

ทุกคนคงจะได้คำตอบกันไปแล้วว่าประกันชีวิตแบบสะสมทรัพย์ ดียังไง? เมื่อรู้แล้วก็ควรวางแผนซื้อประกันชีวิตตั้งแต่เริ่มทำงาน เพราะเบี้ยประกันยังไม่สูง และให้ผลตอบแทนจำนวนมาก แต่ถ้าอายุมากแล้ว เพิ่งจะวางแผนซื้อประกันชีวิตแบบสะสมทรัพย์ ก็ต้องจ่ายเบี้ยประกันสูงขึ้นตามอายุ ทำให้หลายคนเกิดปัญหาจ่ายเบี้ยประกันไม่ไหว และขอเวนคืนค่าเบี้ยประกันในที่สุด

หากต้องการตัวช่วยที่จะทำให้คุณจ่ายเบี้ยประกันชีวิตแบบสะสมทรัพย์ได้ทุกเดือน ห้ามพลาดกับแอปพลิเคชัน MAKE by KBank แอปจัดจ่ายจดของคนรุ่นใหม่ ที่จะทำให้การวางแผนจ่ายเบี้ยประกันเป็นเรื่องง่าย นอกจากจะมีฟีเจอร์หลากหลายแล้ว เพียงแค่ฝากเงินเข้าไปก็ได้รับผลตอบแทนสูงถึง 1.5% ต่อปี และไม่มีข้อจำกัดในการฝากหรือถอน ที่สำคัญ MAKE by KBank ยังมีประกันที่น่าเชื่อถือหลากหลายแบบให้คุณเลือกซื้อ เช่น ประกันเดินทาง, ประกันสุขภาพ, ประกันออมทรัพย์ หรือประกันชีวิต ดาวน์โหลดแอปได้เลยที่ App Store หรือ Play Store

*โปรดศึกษารายละเอียดความคุ้มครอง เงื่อนไข และข้อยกเว้นก่อนตัดสินใจทำประกันภัย