สำหรับมนุษย์เงินเดือนการวางแผนหลังเกษียณ ถือเป็นสิ่งสำคัญ เพราะค่าใช้จ่ายต่างก็เพิ่มขึ้นตามอายุ ไม่ว่าจะเป็นค่ารักษาพยาบาล, เบี้ยประกันสุขภาพ ฯลฯ ทำให้การมีเงินใช้หลังเกษียณจึงเป็นเรื่องที่คนวัยทำงานควรวางแผนไว้ล่วงหน้า เพื่อความมั่นคงด้านการเงิน และเกษียณอย่างมีความสุข ปลอดหนี้ในระยะยาว

ดังนั้นเราจึงพาทุกคนมารู้จักกับ 6 วิธีวางแผนเกษียณ ที่คนทำงานไม่ควรพลาด ช่วยให้คนข้างหลังอุ่นใจ หมดห่วงเรื่องค่าใช้จ่ายที่รออยู่ข้างหน้าไปได้เลย

การวางแผนเกษียณเป็นวิธีเก็บเงินที่ช่วยให้เรามีเงินพอใช้ในช่วงบั้นปลายชีวิตเมื่อไม่สามารถหารายได้จากการทำงานอีกแล้ว เพราะลาออกก่อนครบกำหนดเกษียณ (Early Retire) หรือเกษียณในกรณีอายุครบ 60 ปี

โดยเงินเก็บที่ใช้สำหรับชีวิตหลังเกษียณ ควรครอบคลุมทุกค่าใช้จ่าย เช่น ค่าเล่าเรียนของบุตรหลานหรือค่าใช้จ่ายเล็กๆ อย่างค่าน้ำมันรถยนต์, ค่าอาหารในแต่ละมื้อ เป็นต้น เพื่อมั่นใจได้ว่าแผนเกษียณจะรัดกุมเพียงพอ จนไม่ต้องทำงานหาเงินเพิ่มในยามที่สุขภาพเริ่มทรุดโทรม

แม้ว่าคุณทำอาชีพรับราชการได้รับเงินบำนาญจากกบข. หรือเป็นพนักงานเอกชนที่มีกองทุนสำรองเลี้ยงชีพ แต่การวางแผนเกษียณ เราไม่สามารถพึ่งพาเงินจากแหล่งดังกล่าวได้เพียงช่องทางเดียว เพราะอัตราเงินเฟ้อเพิ่มขึ้นทุกๆ ปี ทำให้มูลค่าของเงินลดลงในอนาคตอย่างไม่รู้ตัว และซื้อสินค้าได้น้อยลง แถมยังมีโอกาสใช้เงินมากกว่าสวัสดิการดังกล่าวอีกด้วย

ด้วยเหตุนี้การวางแผนเกษียณจึงควรวางแผนการเงินควบคู่กันไป เพื่อเก็บเงินถึงเป้าหมายให้เร็วที่สุด และมองหาช่องทางลงทุนอื่นๆ สำหรับต่อยอดรายได้เพิ่มเติมในกรณีที่ไม่มีแรงหารายได้ และยังช่วยให้เรามีเงินใช้จ่ายเพิ่มเติมในยามฉุกเฉินด้วย

หากเข้าใจความสำคัญของ “การวางแผนเกษียณ” แล้ว มารู้จักกับ 6 วิธีสำหรับเตรียมพร้อมสู่วัยเกษียณอย่างมั่นคงกันเลยดีกว่า

ก่อนวางแผนเกษียณที่อายุ 60 ปีได้นั้น จำเป็นต้องตั้งเป้าหมายเงินเก็บให้เพียงพอเป็นอันดับแรก หากไม่ทราบว่าควรเก็บเงินเท่าไหร่ดีถึงจะเหมาะสม? สามารถคำนวณเงินเก็บไว้ใช้หลังเกษียณด้วยตนเองแบบง่ายๆ จากสูตรคำนวณ คือ ค่าใช้จ่ายในแต่ละปีหลังเกษียณ * 17 ปี

ตัวเลข 17 ปี หมายถึง คนไทยจะมีชีวิตอยู่หลังเกษียณโดยเฉลี่ย 17 ปี (อ้างอิงจากงานวิจัยสถาบันประชากรและสังคม มหาวิทยาลัยมหิดล)

ยกตัวอย่างเช่น คุณคาดว่าหลังเกษียณจะใช้เงินเดือนละ 20,000 บาท หมายความว่าในหนึ่งปี จะใช้เงิน 240,000 บาท ดังนั้นควรมีเงินเก็บหลังเกษียณ คือ 240,000 * 17 ปี หรือเท่ากับ 4,080,000 บาท โดยประมาณ

ทั้งนี้ตัวเลข 17 ปี เป็นเพียงอายุเฉลี่ยรวมของประเทศ หากคนในครอบครัวของคุณมีประวัติสุขภาพแข็งแรง ไม่มีโรคติดต่อทางพันธุกรรม คุณก็สามารถขยับอายุขัยที่เหลืออยู่ออกไปอีก เช่น จาก 17 ปี เปลี่ยนเป็น 20 ปี, 25 ปี เป็นต้น หรือถ้าวางแผนเกษียณก่อนกำหนด ก็เปลี่ยนอายุขัยที่เหลืออยู่เป็น 35 ปี หรือ 40 ปี เพื่อให้เป้าหมายเงินเก็บไว้ใช้ยามเกษียณแม่นยำยิ่งขึ้น และเกษียณได้อย่างไร้กังวล

มนุษย์เงินเดือนสามารถเริ่มต้นเก็บเงินด้วยตนเองแบบง่ายๆ เช่น ใช้ตารางออมเงิน ที่เหมาะสำหรับผู้ชอบการหยอดเงินใส่กระปุกทุกวัน หรือการทำบัญชีรายรับรายจ่ายเพื่อลดค่าใช้จ่ายที่ไม่สำคัญออกไป นอกจากนี้เมื่อเริ่มทำงาน คุณอาจซื้อประกันสะสมทรัพย์ เพื่อมีเงินเก็บในระยะยาวด้วยอีกทาง

ที่สำคัญการวางแผนเก็บเงินอย่างมีประสิทธิภาพควรมีวินัยออมเงินอย่างสม่ำเสมอ ไม่ควรเก็บเงินทีเดียวทีละมากๆ เพราะอาจทำให้หลงลืมว่าต้องเก็บเงินในเดือนถัดๆ ไป ซึ่งการออมเงินทีละน้อย เก็บหอมรอมริบ ย่อมสร้างวินัยเก็บเงินในระยะยาวได้ดีกว่า

ตามที่กล่าวไปข้างต้นว่าเมื่อเราอายุมากขึ้น เงินเฟ้อก็ปรับตัวเพิ่มขึ้นทุกปี ทำให้การคิดเงินเฟ้อเข้าไปรวมในแผนเกษียณก็เป็นเรื่องสำคัญเช่นกัน ไม่อย่างนั้นแล้วเงิน 100 บาทในวันนี้ อาจซื้อข้าวได้เพียง 1 จานในอนาคต ซึ่งการคิดอัตราเงินเฟ้อสามารถคำนวณได้จากสูตร Future Value นั่นคือ

FV = PV(1+i) ^n เมื่อแทนค่าสูตรจะหมายความว่า

เงินเก็บหลังเกษียณเมื่อคิดอัตราเงินเฟ้อ = จำนวนเงินที่คาดว่าจะใช้หลังเกษียณ *(1+อัตราเงินเฟ้อ)^จำนวนปีของอายุขัยที่เหลืออยู่

จากตัวอย่างเดิมในข้อ 1 หากกำหนดให้อัตราเงินเฟ้ออยู่ที่ 2% ดังนั้นเงินเก็บที่เพียงพอสำหรับชีวิตหลังเกษียณเมื่อคิดอัตราเงินเฟ้อเข้าไปด้วย คือ

4,080,000 *(1+2%)^17 = 5,712,985 บาท

ปัจจุบันมีผู้สูงอายุจำนวนไม่น้อยอยู่ในสถานการณ์ที่ต้องผ่อนบ้าน ผ่อนรถ แม้ว่าจะอยู่ในวัยหลังเกษียณแล้ว ทำให้คนหลังเกษียณจำนวนมากต้องออกมาทำงานเพื่อผ่อนชำระหนี้ ซึ่งมนุษย์เงินเดือนสามารถบริหารแผนการเงินแบบง่ายๆ ด้วยการชำระหนี้ให้หมดก่อนวัยเกษียณ หรือหาทางลดดอกเบี้ยให้ได้มากที่สุด เช่น การรีไฟแนนซ์บ้าน หรือโปะหนี้ทีละมากๆ เพื่อลดดอกเบี้ยในเดือนต่อไป

ปัจจุบันมีช่องทางลงทุนที่ทุกคนเริ่มต้นได้ง่ายๆ อย่างกองทุนรวม ที่สามารถซื้อผ่านแอปพลิเคชันของธนาคาร ซึ่งมีตั้งแต่กองทุนรวมในประเทศ หรือต่างประเทศ แต่หากต้องการลงทุนในระยะยาว และมีโอกาสได้กำไรสม่ำเสมอ เราแนะนำให้ซื้อกองทุนดัชนี เพราะดัชนีของตลาดปรับตัวขึ้นแทบทุกปี ตามเศรษฐกิจที่โตขึ้น

แต่ก่อนลงทุนในกองทุนรวมทุกครั้งควรอ่านหนังสือชี้ชวน เนื่องจากคุณต้องทราบด้วยว่ากองทุนที่กำลังจะเลือกซื้อนั้นนำเงินไปลงทุนอะไรบ้าง และเพื่อให้เราประเมินความเสี่ยงที่เหมาะสมต่อตนเองได้อีกด้วย

หากกองทุนรวมเป็นรูปแบบการลงทุนที่ไม่ตอบโจทย์ต่อไลฟ์สไตล์ เพราะมีความเสี่ยงที่จะสูญเสียเงินต้นอยู่ แถมการลงทุนในกองทุนรวมไม่ว่าจะกองทุนอย่าง RMF, LMF ยังต้องใช้ความรู้ และใช้เวลาในการศึกษา ในขณะที่การฝากเงิน ซึ่งให้ผลตอบแทนสม่ำเสมอ แม้ผลตอบแทนน้อยกว่า แต่ความเสี่ยงต่ำ อาจตอบโจทย์สำหรับผู้ไม่มีเวลานั่งอ่านหนังสือชี้ชวน

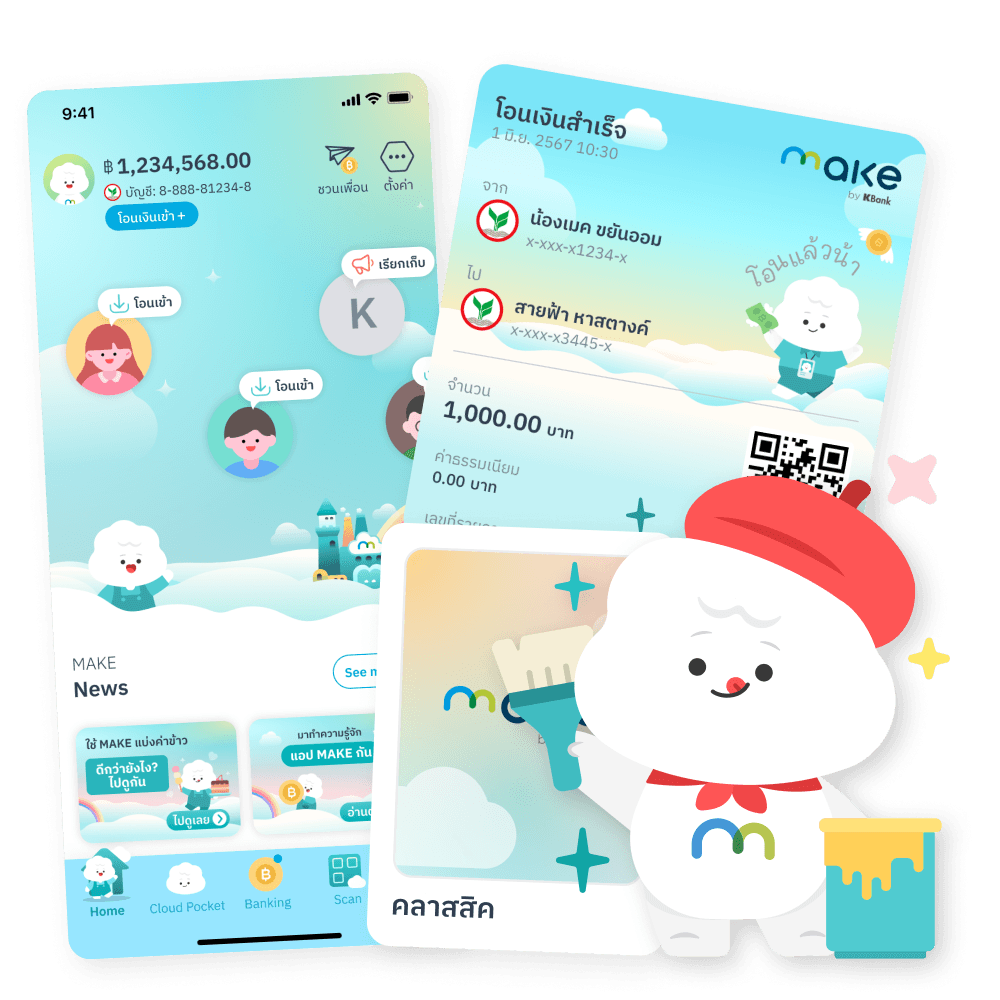

ดังนั้นถ้าไม่ชอบความเสี่ยง และกำลังมองหาแหล่งเงินฝากที่ให้ผลตอบแทนสูง ไม่ควรพลาดอย่างยิ่งกับ “MAKE by KBank” จากธนาคารกสิกร ที่ให้ผลตอบแทนต่อปี 1.5% แต่ส่วนเกิน 300,000 บาท ผลตอบแทนอัตราดอกเบี้ยเงินฝากเท่ากับ 0.65% ต่อปี ที่สำคัญถอนเงินง่าย ไม่ติดเงื่อนไขในการถอนให้ยุ่งยาก

นอกจากให้ผลตอบแทนสูงไม่แพ้บัญชีเงินฝากประจำ 1 ปีแล้ว MAKE by KBank ยังเริ่มต้นเปิดบัญชีใช้งานไม่ยาก และมาพร้อมกับฟีเจอร์เด็ดอย่าง Cloud Pocket และ Expense Summary ที่ช่วยให้คุณจัดการเงินในบัญชีได้รวดเร็ว ไม่ต้องเสียเวลาทำบัญชีรายรับรายจ่าย หรือนั่งหยอดเงินใส่กระปุกให้เหนื่อย

Cloud Pocket หรือฟีเจอร์กระเป๋าเงินที่ทำหน้าที่จัดการเงินในกระเป๋าให้เป็นสัดส่วน ซึ่งคุณสามารถตั้งชื่อกระเป๋าได้ตามแอปพลิเคชันแนะนำ เช่น วัยรุ่นสร้างตัว, ค่าใช้จ่าย ฯลฯ หรือถ้ากำลังวางแผนเกษียณอายุ เราแนะนำให้ใช้ชื่อกระเป๋าว่า “เงินเก็บห้ามใช้” เพื่อตั้งใจเก็บเงินอย่างเต็มที่

เมื่อฝากเงินเข้ากระเป๋าแล้ว คุณอาจตั้งเป้าหมายเงินเก็บ และล็อกกระเป๋าเงิน เพื่อป้องกันไม่ให้คุณเผลอใช้เงินในส่วนของเงินเก็บ แถมใน Cloud Pocket ก็มีคุณสมบัติการตั้งค่าโอนเงินล่วงหน้า ทำให้โอนเงินเก็บไว้ใช้ยามเกษียณได้อย่างรวดเร็ว หมดปัญหาลืมเก็บเงินไปได้เลย

และการบริหารจัดการเงินในกระเป๋าค่าใช้จ่าย เงินในกระเป๋าส่วนนี้ก็สามารถโอนจ่าย สแกนคิวอาร์โค้ดได้ด้วย เหมือนกับแอปพลิเคชันขนาดย่อม ยิ่งไปกว่านี้ในคุณสามารถเพิ่มสมาชิกเข้ามา เพื่อแชร์ค่าใช้จ่ายต่างๆ ร่วมกัน เช่น ค่าบริการดูหนังรายเดือน, ค่าอินเทอร์เน็ต เป็นต้น

ใครที่ชอบนั่งจำ หรือจดไดอารี่ว่าเดือนนี้ใช้เงินไปเท่าไหร่แล้ว หมดปัญหาดูยอดสรุปการใช้จ่ายเงินแบบเดิมที่ยุ่งยากไปได้เลย ด้วยฟีเจอร์ Expense Summary ที่ช่วยสรุปยอดค่าใช้จ่ายให้คุณทราบได้ว่าในเดือนนี้ใช้จ่ายไปเท่าไหร่แล้ว แถมแสดงรายละเอียดออกมาให้อีกว่าจ่ายเงินไปกับเรื่องอะไรบ้าง

จะเห็นได้ว่าแผนเกษียณเป็นสมมติฐานที่คุณอาจปรับเปลี่ยนได้ตามความเหมาะสมของตนเอง ทั้งนี้หัวใจสำคัญของการวางแผนเกษียณที่มีประสิทธิภาพ คือ 1.การเก็บเงิน, 2.ลดค่าใช้จ่าย และ 3.ต่อยอดเงินด้วยรายรับจากดอกเบี้ยเงินฝาก

ซึ่งแอปพลิเคชัน “MAKE by KBank” ตอบโจทย์การวางแผนเกษียณอย่างยิ่ง ทั้งให้อัตราดอกเบี้ยสูง แถมยังมีฟีเจอร์เด็ดอื่นๆ อีกมากมาย นอกจาก Cloud Pocket และ Expense Summary เช่น Pop Pay ที่สามารถโอนเงินให้เพื่อนในระยะใกล้ได้โดยไม่ต้องบัญชีเงินฝากเลย

หากมนุษย์เงินเดือนสนใจ “MAKE by KBank” สามารถดาวน์โหลดได้ทาง Play Store ทั้งระบบปฏิบัติการ IOS และ Andriod มาวางแผนเกษียณตั้งแต่วันนี้ เพื่อเข้าสู่ช่วงสูงวัยอย่างสบายใจ