หนึ่งในปัญหาของมนุษย์เงินเดือนคงหนีไม่พ้นเรื่องหนี้สิน เพราะปัจจุบันค่าใช้จ่ายสูงขึ้นสวนทางกับรายได้ ทำให้เงินเดือนเพียงอย่างเดียวอาจไม่เพียงพอต่อค่าใช้จ่าย และบางคนต้องส่งเงินกลับไปให้ครอบครัวด้วย จึงต้องหาทางออกด้วยการขอสินเชื่อจากแหล่งต่างๆ ไม่ว่าจะเป็นทั้งในระบบ หรือแหล่งเงินกู้นอกระบบนั่นเอง

ในบทความนี้ เราจึงขอนำเสนอ 10 เทคนิคปลดหนี้ที่จะช่วยให้ชาวออฟฟิศจัดการปัญหาหนี้สินได้อย่างยั่งยืน จนสามารถวางแผนการเงินเพื่ออนาคต เช่น เตรียมพร้อมสู่วัยเกษียณ มีเงินเก็บสำรองยามฉุกเฉิน และอื่นๆ อีกมากมาย

ก่อนจะเริ่มต้นปลดหนี้ เราจำเป็นต้องรู้ก่อนว่ามีหนี้อะไรบ้าง เพราะหลายคนอาจมีหนี้มากกว่า 1 รายการ ไม่ว่าจะเป็นหนี้นอกระบบ, หนี้บัตรเครดิต, หนี้บัตรกดเงินสด รวมไปถึงหนี้สินระยะยาว เช่น หนี้บ้าน หรือหนี้รถยนต์ เมื่อลิสต์รายการหนี้ออกมาแล้ว จะทำให้วางแผนชำระหนี้ได้ตรงเวลา และเห็นภาพรวมการบริหารจัดหนี้ชัดเจนขึ้น

อย่าลืมลิสต์รายการหนี้ที่เกิดจากการยืมกันระหว่างคนรู้จัก เช่น เพื่อน, ญาติ หรือคนในครอบครัวเข้าไปด้วย เพราะถึงแม้จะไม่มีการคิดดอกเบี้ยเหมือนกับหนี้สินอื่นๆ แต่ก็ต้องหาทางชำระคืนหลังจากที่คุณปลดหนี้ดอกเบี้ยสูงๆ เสร็จเรียบร้อยเช่นกัน

หลังจากเช็กลิสต์รายการหนี้แล้ว ขั้นตอนต่อไปของการปลดหนี้ คือ จัดอันดับความสำคัญของหนี้สิน โดยพิจารณาจากอัตราดอกเบี้ยของสินเชื่อแต่ละประเภท เช่น ปิดหนี้นอกระบบให้หมดก่อน เพราะอัตราดอกเบี้ยสูงกว่าสินเชื่อในระบบ จากนั้นค่อยหาทางชำระหนี้ในระบบที่อัตราดอกเบี้ยสูงอย่างบัตรกดเงินสด หรือบัตรเครดิตเป็นอันดับต่อไป

เมื่อจัดอันดับความสำคัญของหนี้เสร็จเรียบร้อย ให้คุณวางแผนผ่อนชำระหนี้สินเพื่อปลดหนี้ โดยกำหนดว่าแต่ละเดือนไม่ควรชำระหนี้เกินกว่า 60% ของรายได้ ไม่อย่างนั้นจะกระทบต่อการดำรงชีวิตในประจำวันมากเกินไป เช่น เงินเดือน 20,000 บาท ระดับการจ่ายหนี้ที่เหมาะสมต่อเดือน คือ 12,000 บาท

นอกจากวางแผนผ่อนชำระหนี้ต่อเดือนแล้ว เราอาจจัดการหนี้ในระบบด้วยการใช้สินเชื่อรีไฟแนนซ์ เพื่อให้ดอกเบี้ยต่ำลง เช่น หากเป็นหนี้บ้านแนะนำให้รีไฟแนนซ์ทุกๆ 3 ปี ส่วนรถยนต์สามารถรีไฟแนนซ์ได้ทันทีเมื่อผ่อนเกินกว่า 50% ของยอดหนี้ขึ้นไป และถ้าเป็นหนี้ส่วนบุคคล อาจขอสินเชื่อรวมหนี้เพื่อให้อัตราดอกเบี้ยต่ำลงก็ได้เช่นกัน

หลังจากเงินเดือนออก เชื่อว่าหลายคนคงอยากใช้จ่ายเพื่อให้รางวัลแก่ตนเอง ไม่ว่าจะเป็น

ไปดูหนังเรื่องใหม่ หรือฉลองกับเพื่อนที่ร้านอาหาร แต่สำหรับผู้มีหนี้สินสิ่งที่ควรทำเป็นอันดับแรกคือ จ่ายหนี้ก่อนเริ่มใช้จ่าย ไม่อย่างนั้นแล้วมีโอกาสเผลอใช้เงินหมด จนไม่สามารถหาทางปลดหนี้ได้แน่นอน

เมื่อวางแผนชำระหนี้สินเพื่อปลดหนี้เรียบร้อย ก็ถึงเวลาวางแผนรายรับ-รายจ่าย ซึ่งเป็นขั้นตอนที่สำคัญ เพราะอย่าลืมว่าคุณต้องใช้ชีวิตถึงวันสิ้นเดือน ด้วยเงินที่เหลืออยู่หลังจากผ่อนชำระหนี้ออกไปแล้ว โดยคุณสามารถทำบัญชีรายรับรายจ่ายด้วยตนเอง เพื่อให้บริหารค่าใช้จ่ายในแต่ละวันเพียงพอจนถึงวันเงินเดือนออก

อย่างไรก็ตาม การทำบัญชีรายรับรายจ่ายมีข้อควรรู้คือ ต้องจดบันทึกทุกรายการแม้ว่าเป็นค่าใช้จ่ายเล็กน้อย เช่น ค่าขนมจุกจิก หรือค่ารถโดยสารสาธารณะ มิเช่นนั้นแล้วตัวเลขในบัญชีจะน้อยกว่าความเป็นจริง ทำให้ประเมินแผนการเงินผิดพลาดไป และคุณควรลงรายการบัญชีอย่างสม่ำเสมอ โดยการพกพาสมุดเล่มเล็กติดตัว เพื่อป้องกันไม่ให้ลืมลงรายการใช้จ่าย

หากต้องการปลดหนี้ สิ่งที่ควรทำคืออย่าหลีกเลี่ยงการชำระ เพราะจะทำให้ปัญหาหนี้สินรุนแรงจนแก้ไขไม่ได้ในระยะยาว แต่ให้หาทางเจรจากับเจ้าหนี้โดยอาจขอพักชำระหนี้ ขอขยายระยะเวลาผ่อนชำระ หรือเสนอเงื่อนไขอื่นๆ ที่คิดว่าจะสามารถจ่ายคืนเงินต้นได้

ถึงแม้ว่าจะวางแผนปลดหนี้อย่างเป็นระบบแล้วก็ตาม หากไม่มีเงินมาชำระหนี้เพราะรายได้ไม่เพียงพอ ก็จำเป็นต้องมองหาแหล่งรายได้อื่นๆ เช่น ทำงานเสริม หรือเปลี่ยนงานใหม่ และไม่ใช่แค่หาทางเพิ่มรายได้ การลดรายจ่ายก็สำคัญเช่นกัน โดยอาจพิจารณาลดค่าใช้จ่ายที่ไม่จำเป็น ซึ่งจะช่วยให้มีเงินจ่ายหนี้เพิ่มอีกทาง

นอกจากโฟกัสกับการปลดหนี้ ก็อย่าลืมเก็บเงินเตรียมพร้อมกับสถานการณ์ฉุกเฉินด้วย เพราะอาจมีเหตุไม่คาดฝันเกิดขึ้นได้ทุกเมื่อ เช่น ตกงานกะทันหัน หรือคนในครอบครัวป่วย ถ้าคุณไม่มีเงินออมเผื่อเอาไว้เลย ก็ไม่พ้นต้องไปกู้หนี้ใหม่ ทำให้การแก้ไขปัญหาหนี้สินเป็นเรื่องยุ่งยากยิ่งกว่าเดิม

ซึ่งวิธีเก็บเงินสำหรับมนุษย์เงินเดือนที่มีหนี้อยู่ทำได้ง่ายๆ คือ หักออมอย่างน้อย 3% ของรายได้เป็นประจำ แล้วฝากไว้ในบัญชีเงินฝากออมทรัพย์ที่ให้ผลตอบแทนสูง หรือฝากเงินในบัญชีเงินฝากประจำก็ได้ แต่ไม่แนะนำให้ลงทุนในหุ้น หรือกองทุนรวม เพราะมีความเสี่ยงจากการสูญเสียเงินต้นนั่นเอง

ถ้ากำลังมองหาบัญชีเงินฝากที่ให้ผลตอบแทนสูง พร้อมช่วยออกแบบวิธีบริหารเงินที่ไม่เหมือนใคร จนสามารถวางแผนปลดหนี้ได้ในระยะยาว ไม่ควรพลาดกับแอปพลิเคชันเก็บเงิน MAKE by KBank ที่มาพร้อมกับฟีเจอร์ยอดฮิตอย่าง Expense Summary และ Cloud Pocket โดยมีรายละเอียดดังนี้

ฟีเจอร์ที่ช่วยสรุปทุกข้อมูลการใช้จ่าย เหมาะอย่างยิ่งสำหรับผู้วางแผนการเงินเพื่อปลดหนี้ เพราะไม่ต้องทำบัญชีรายรับรายจ่ายให้ยุ่งยาก และทำให้คุณเห็นภาพรวมของการใช้จ่ายชัดเจนยิ่งขึ้น เมื่อพบว่ามีรายการใดที่ใช้จ่ายมากเกินไป ก็สามารถปรับลดรายจ่ายนั้นลง เพื่อให้มีเงินมาจ่ายหนี้เพิ่มขึ้นได้

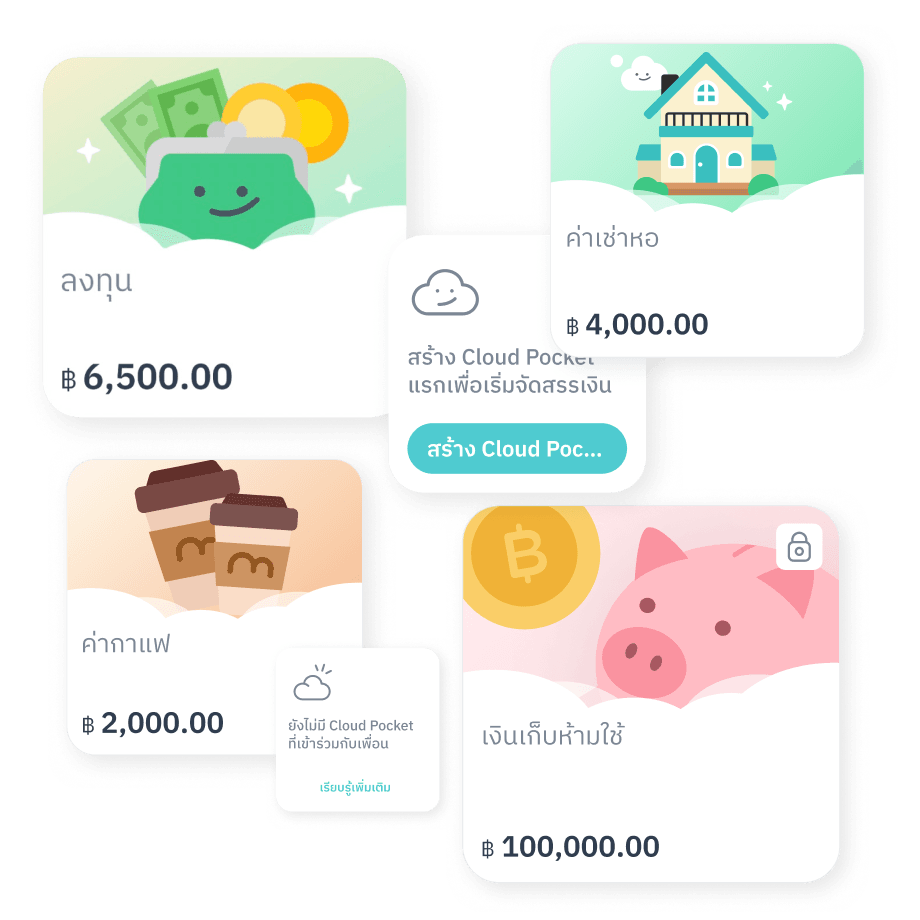

หากกำลังมองหาตัวช่วยให้บริหารหนี้หลายก้อน เพื่อชำระหนี้ได้ตรงเวลา ไม่ควรพลาดกับฟีเจอร์ Cloud Pocket ซึ่งทำหน้าที่สร้างกระเป๋าเงินตามที่คุณต้องการ เช่น กระเป๋าจ่ายหนี้บัตรเครดิต, จ่ายหนี้บัตรกดเงินสด จ่ายหนี้บ้าน และอื่นๆ อีกมากมาย

ไม่ใช่แค่แบ่งเงินเป็นสัดส่วนได้เท่านั้น Cloud Pocket มีคุณสมบัติตั้งค่าการโอนเงินอัตโนมัติ ทำให้เมื่อถึงเวลาก่อนชำระหนี้ เพียงแค่ใส่เงินไว้ในกระเป๋าเงินก็ชำระเงินได้ทันที แต่ถ้ากังวลว่าจะลืมจ่าย Cloud Pocket ยังมีระบบช่วยแจ้งเตือนอีกด้วย รับรองว่าจ่ายหนี้ตรงเวลาแน่นอน

เมื่ออยู่ในระหว่างการปลดหนี้ พยายามก่อหนี้ใหม่ให้น้อยที่สุด ยกเว้นว่าต้องกู้เพราะเกิดเหตุไม่คาดฝัน หรือต้องการเงินทุนหมุนเวียนเพื่อหาเงินมาจ่ายหนี้ เพราะหากสร้างหนี้ใหม่จากทัศนคติที่ว่าของมันต้องมี ด้วยการซื้อของฟุ่มเฟือย การแก้ปัญหาหนี้สินจะเป็นเรื่องยากขึ้น

ดังนั้น เพื่อให้สามารถปลดหนี้ได้ตามที่ต้องการ ควรหลีกเลี่ยงการใช้งานบัตรเครดิต และหันมาเก็บเงินซื้อของด้วยเงินสดแทน ทำให้ไม่ใช่แค่มีเงินปลดหนี้เท่านั้น แต่ยังช่วยสร้างวินัยทางการเงินที่ดีอีกด้วย

นอกจากไม่ควรก่อหนี้เพิ่มแล้ว หากต้องการปลดหนี้ให้ไวก็ไม่ควรผิดนัดชำระหนี้ เพราะการผิดนัดชำระแต่ละครั้ง สถาบันการเงินจะคิดค่าปรับ และค่าทวงถามเข้าไปในยอดหนี้ ด้วยเหตุนี้ปัญหาหนี้สินจะยิ่งเรื้อรังกว่าเดิม แถมการผิดนัดชำระหนี้บ่อยๆ ทำให้ความน่าเชื่อถือส่วนบุคคลลดลง เมื่อผู้กู้ต้องการเจรจาประนอมหนี้ ก็อาจไม่ได้ผลตามที่คาดหวังไว้

ที่สำคัญการผิดนัดชำระหนี้ยังส่งผลต่อเครดิตทางการเงินอื่นๆ ในอนาคต เช่น หากคุณวางแผนเก็บเงินซื้อบ้านแล้วต้องการขอสินเชื่อเพื่อที่อยู่อาศัย แต่เมื่อสถาบันการเงินเช็กเครดิตบูโรแล้วพบว่าเคยมีประวัติผิดนัดชำระหนี้มาก่อน ก็มีโอกาสขอสินเชื่อไม่ได้นั่นเอง

การปลดหนี้ไม่ใช่เรื่องยากหากวางแผนบริหารหนี้สินอย่างถูกต้อง ต้องมีวินัยผ่อนชำระเงินอย่างสม่ำเสมอโดยไม่ผิดนัดชำระ และพยายามซื้อของด้วยเงินสดแทนการผ่อน ก็สามารถปิดหนี้จนเริ่มต้นสร้างความมั่นคงด้านการเงินให้แก่ชีวิตในระยะยาวได้

ถ้าสนใจผู้ช่วยปลดหนี้ ไม่ควรพลาดกับ “MAKE by KBank” ที่มาพร้อมกับฟีเจอร์อื่นๆ นอกเหนือจาก Expense Summary และ Cloud Pocket เช่น Chat Banking ที่บันทึกธุรกรรมการเงินในรูปแบบของแชต ทำให้เช็กข้อมูลการจ่ายหนี้สินย้อนหลังแบบง่ายๆ และแอป MAKE by KBank ยังให้อัตราดอกเบี้ยสูงถึง 1.5% ต่อปี ไม่แพ้บัญชีเงินฝากประจำอีกด้วย อย่ารอช้า! ดาวน์โหลด MAKE by KBank ตั้งแต่วันนี้ได้เลยที่ Play Store และ App Store เพื่อให้เตรียมพร้อมปลดหนี้ก่อนถึงวัยเกษียณได้อย่างหายห่วง