เชื่อว่าหลังเงินเดือนออก หลายคนพบกับปัญหาเก็บเงินไม่อยู่ ด้วยค่าใช้จ่ายที่มากมายเต็มไปหมด ไม่ว่าจะเป็นค่าโทรศัพท์ ค่าบุฟเฟ่ต์ หรือแม้แต่ค่าเช่าบ้าน ค่าผ่อนรถ ฯลฯ ทำให้แผนการเงินที่วางเอาไว้มักไม่ค่อยได้ผล แถมเผลอๆ บางเดือนติดลบจนต้องเอาเงินออมออกมาใช้อีก

ด้วยเหตุนี้เราจึงได้แชร์เทคนิคแบ่งเงินออกเป็น 4 ส่วน มาฝากผู้ที่กำลังตั้งใจออมเงิน แต่เก็บเงินไม่ได้เสียที รับรองว่าคุณจะมีเงินพอใช้หลังเกษียณ และมีเงินเตรียมพร้อมกับสถานการณ์ฉุกเฉินที่อาจรออยู่ในอนาคตแน่นอน

การออมเงินไม่ใช่เพียงวิธีเก็บเงินสำหรับซื้อของที่อยากได้เท่านั้น แต่หมายถึงการสร้างความมั่งคั่งให้กับชีวิตด้วย ซึ่งความมั่งคั่งที่แท้จริงไม่ใช่เพียงการมีรายได้เยอะๆ ในทุกเดือน แล้วต้องนำเงินมาจ่ายหนี้เพื่อซื้อของแบรนด์เนม หรือของที่แพงกว่าเกินกำลังจะซื้อไหว แล้วไม่มีเงินเหลือเก็บ โดยความมั่งคั่งเกิดจากการวางแผนการเงินที่ถูกต้อง จนมีเงินออมสำหรับเตรียมพร้อมในด้านต่างๆ ได้แก่

1.เงินค่าใช้จ่ายฉุกเฉิน 2.เงินลงทุน 3.เงินสำหรับวัยเกษียณ 4.เงินสำหรับซื้อของเพื่อความสุข

ซึ่งเราสามารถเริ่มต้นมีเงินออมทั้ง 4 ด้านได้ ด้วยทฤษฎีแบ่งเงินออกเป็น 4 ส่วน โดยประโยชน์ของทฤษฎีดังกล่าว มีรายละเอียดที่จะกล่าวดังต่อไปนี้

เราอาจเคยได้ยินวิธีเก็บเงินในรูปแบบต่างๆ เช่น การใช้ตารางออมเงิน หรือทำบัญชีรายรับ-รายจ่าย แต่การบริหารจัดการเงินเพื่อให้มีเงินออม ก็ยังมีอีกวิธีที่เรียกว่าการแบ่งเงินออกเป็น 4 ส่วน

โดยเทคนิคดังกล่าวเป็นการแบ่งเงินออมออกมาจากบัญชีเงินฝากทั่วไป แล้วเปิดบัญชีใหม่อีก 4 บัญชี ได้แก่ 1. บัญชีสำหรับซื้อความสุข 2.บัญชีเพื่อใช้จ่ายยามฉุกเฉิน 3.บัญชีเพื่อการเตรียมพร้อมสู่วัยเกษียณ และ 4.บัญชีเพื่อการลงทุนในระยะยาว ซึ่งประโยชน์ของเทคนิคแบ่งเงินออกเป็น 4 ส่วน คือ 1.ควบคุมค่าใช้จ่ายได้ดีขึ้น และ 2.บริหารจัดการเงินออมง่าย

1.ควบคุมค่าใช้จ่าย

การรับเงินเดือน พร้อมทั้งใช้จ่ายทุกอย่างในบัญชีเดียว จะทำให้คุณบริหารเงินยากมาก สาเหตุเพราะไม่ทราบว่าใช้จ่ายเกินกว่ารายรับแล้วหรือไม่? เนื่องจากเงินเก็บ+เงินใช้จ่ายอยู่ในบัญชีเดียวกัน แต่เมื่อเปิดบัญชีเงินออมออกมาอีก 4 บัญชี แยกกับบัญชีใช้จ่ายส่วนตัวต่างหาก จะทำให้ควบคุมค่าใช้จ่ายได้ดีขึ้น

2.จัดการเงินออมง่าย

การเก็บเงินออมไว้ในบัญชีเดียว แม้จะดูเหมือนมีเงินเก็บก้อนใหญ่ก็จริง แต่ถ้าไม่ได้แบ่งเงินออมเป็นสัดส่วน พอถึงสถานการณ์ที่ต้องใช้เงินฉุกเฉิน เช่น ค่ารักษาพยาบาลของพ่อ-แม่ ก็มีโอกาสที่คุณเผลอใช้จ่ายจนหมด รู้ตัวอีกทีก็ไม่มีเงินไว้ใช้หลังเกษียณแล้ว แถมอาจกระทบกับแผนการลงทุนระยะยาวของคุณอีกด้วย

เมื่อทำความรู้จักกับการแบ่งเงินออกเป็น 4 ส่วนในเบื้องต้นแล้ว มาดูกันเลยดีกว่าว่าเงินแต่ละส่วนประกอบด้วยอะไรบ้าง และต้องออมเงินเป็นสัดส่วนเท่าไหร่ในแต่ละเดือน ถึงจะเริ่มมีเงินเก็บได้

เมื่อทำความรู้จักกับการแบ่งเงินออกเป็น 4 ส่วนในเบื้องต้นแล้ว มาดูกันเลยดีกว่าว่าเงินแต่ละส่วนประกอบด้วยอะไรบ้าง และต้องออมเงินเป็นสัดส่วนเท่าไหร่ในแต่ละเดือน ถึงจะเริ่มมีเงินเก็บได้

หากมุ่งมั่นทำงานเก็บเงินอย่างเดียว เพื่อถึงเป้าหมายอิสรภาพทางการเงินให้เร็วที่สุด บอกเลยว่าระยะยาวเกิดความเครียดแน่นอน และอาจถอดใจล้มเลิกการออมเงินไปเสียก่อน ดังนั้นคุณควรออมเงินสำหรับให้รางวัลตัวเองเล็กๆ น้อยๆ เช่น เงินเก็บไว้ท่องเที่ยว, เก็บเงินซื้อเสื้อผ้าใหม่ โดยจะทำให้ให้คุณมีกำลังใจอยากออมเงิน เพื่อซื้อของใหญ่มากขึ้น

ซึ่งเงินออมสำหรับซื้อความสุขนั้น เราแนะนำให้ใช้จ่ายได้เต็มที่ แต่ไม่ควรเกินกว่าจำนวนเงินออมที่เก็บมา ไม่อย่างนั้นจะกลายเป็นว่าคุณอาจก่อหนี้ที่ไม่จำเป็น และเอาเงินมาใช้จ่ายสุรุ่ยสุร่ายนั่นเอง

คนส่วนใหญ่มักมองโลกในแง่ดีว่าหน้าที่การงานจะต้องราบรื่นไปตลอด หรือสุขภาพจะต้องแข็งแรงจนไม่ต้องเข้าโรงพยาบาล จึงลืมการเก็บเงินในส่วนนี้ไป เมื่อเกิดสถานการณ์ฉุกเฉินขึ้นไม่ว่าจะเป็นตกงานกะทันหัน หรือต้องแอดมิดเข้าโรงพยาบาล ทำให้ขาดรายได้ และอาจไม่มีเงินจ่ายค่ารักษาได้เลย

ดังนั้นคุณควรเตรียมเงินออมสำหรับเกิดเหตุฉุกเฉินเอาไว้ด้วย ซึ่งการเตรียมเงินเอาไว้เป็ยค่าใช้จ่ายส่วนนี้ควรมีเงินเท่ากับ ค่าใช้จ่ายประจำทุกเดือน * 12 เดือน เช่น ค่าใช้จ่ายรายเดือนเท่ากับ 12,000 บาท จะได้ว่าเงินเก็บที่ควรเตรียมพร้อมกับสถานการณ์ฉุกเฉินใน 1 ปี เท่ากับ 12,000 *12 = 144,000 บาท

สาเหตุที่ต้องมีเงินสำรองเป็นระยะเวลา 1 ปี เพราะคนส่วนมากสามารถหางานใหม่ได้ภายในเวลา 6 เดือน - 1 ปี ทำให้การมีเงินสำรองใช้จ่ายได้ถึง 1 ปี จะช่วยให้คุณยังมีเงินใช้จ่ายในชีวิตประจำวัน ระหว่างหางานใหม่อยู่นั่นเอง

เมื่อมีเงินออมเตรียมพร้อมยามฉุกเฉินแล้ว ก็อย่าลืมออมเงินเพื่อ วางแผนเกษียณด้วย ซึ่งจำนวนเงินหลังเกษียณ สามารถหาได้จากสูตร

จำนวนเงินที่ต้องมีหลังเกษียณ = ค่าใช้จ่ายในแต่ละเดือน *12 เดือน * อายุขัยที่คาดว่าเราจะมีชีวิตเหลืออยู่

เช่น คาดว่าหลังเกษียณจะใช้เงินในแต่ละเดือนเท่ากับ 25,000 บาท และคิดว่าคุณจะอยู่ได้ถึงอายุ 85 ปี นั่นหมายความว่าอายุขัยที่จะมีชีวิตหลังเกษียณเท่ากับ 25 ปี

ดังนั้นจำนวนเงินเก็บที่ควรมีสำหรับชีวิตหลังเกษียณ คือ 25,000 * 12 เดือน* 25 ปี = 7,500,000 บาท และคุณอาจปรับเปลี่ยนแผนการเกษียณตามความเหมาะสมก็ได้ เมื่อสถานการณ์ทางการเงินของครอบครัวเปลี่ยนไป

เมื่อมีเงินเตรียมพร้อมใน 3 ส่วนแรกแล้ว เงินสำหรับลงทุนระยะยาวก็สำคัญไม่แพ้กัน เพราะจะช่วยให้คุณมีเงินงอกเงยมากยิ่งขึ้น ทำให้มีเงินต่อยอดไปสร้างรายได้เพิ่มเติม และสร้างความมั่งคั่งได้ ไม่จำเป็นต้องพึ่งพารายได้จากงานประจำเพียงงานเดียว

โดยการเตรียมความพร้อมสำหรับการลงทุนในระยะยาวนั้น มีข้อควรทราบที่สำคัญคือ ก่อนเริ่มต้นลงทุนควรศึกษารายละเอียดให้ดี เช่น ความเสี่ยง หรือผลตอบแทนว่าแต่ละปีจะได้เท่าไหร่ ไม่อย่างนั้นมีโอกาสขาดทุน นอกจากไม่ได้กำไรแล้ว ยังอาจสูญเงินต้นอีกต่างหาก

ตัวอย่างของการลงทุนที่น่าสนใจ และอาจสอดคล้องกับแผนเกษียณของหลายๆ คน เช่น การซื้อประกันชีวิตแบบสะสมทรัพย์ หรือลงทุนระยะยาวที่ให้ผลตอบแทนสูง เช่น ฝากเงินในบัญชีเงินฝากประจำ หรือฝากเงินในแอป MAKE by KBank ที่อัตราดอกเบี้ยสูงถึง 1.5% ต่อปี

ซึ่งเงินทั้ง 4 ส่วนตามที่ได้กล่าวไปสามารถแบ่งออมได้เป็นสัดส่วน 25-25-25-25 เช่น ในหนึ่งเดือนต้องการออมเงินทั้งหมด 5,000 บาท สามารถแบ่งเงินใส่แต่ละบัญชีได้เท่ากับ

5000*25% = 1,250 บาท

ทั้งนี้คุณอาจปรับเปลี่ยนสัดส่วนการออมเงินตามความเหมาะสมก็ได้ เช่น ถ้าต้องการเน้นหนักไปทางการลงทุนอาจเปลี่ยนสัดส่วนการออมเป็น 10-10-10-70 และหากออมเงินได้น้อย เพราะค่าใช้จ่ายมากเกินไป คุณไม่จำเป็นต้องแบ่งเงินออกเป็น 4 ส่วนก็ได้ แต่ต้องเก็บเงินสำรองฉุกเฉินให้มีเงินพอใช้จ่าย 1 ปีเสียก่อน จากนั้นเมื่อรายได้เยอะขึ้น ค่อยปรับแผนการออมมาใช้วิธีแบ่งเงินออกเป็น 4 ส่วนภายหลัง

MAKE by KBank แอปเก็บเงินที่ออกแบบมาเพื่อเป็นผู้ช่วยบริหารจัดการเงินอย่างดีเยี่ยม ด้วยฟีเจอร์เด็ด “Cloud Pocket” และ “Expense Summary” ที่ช่วยแบ่งเงินเป็นสัดส่วน และควบคุมค่าใช้จ่ายได้ภายในแอปเดียว

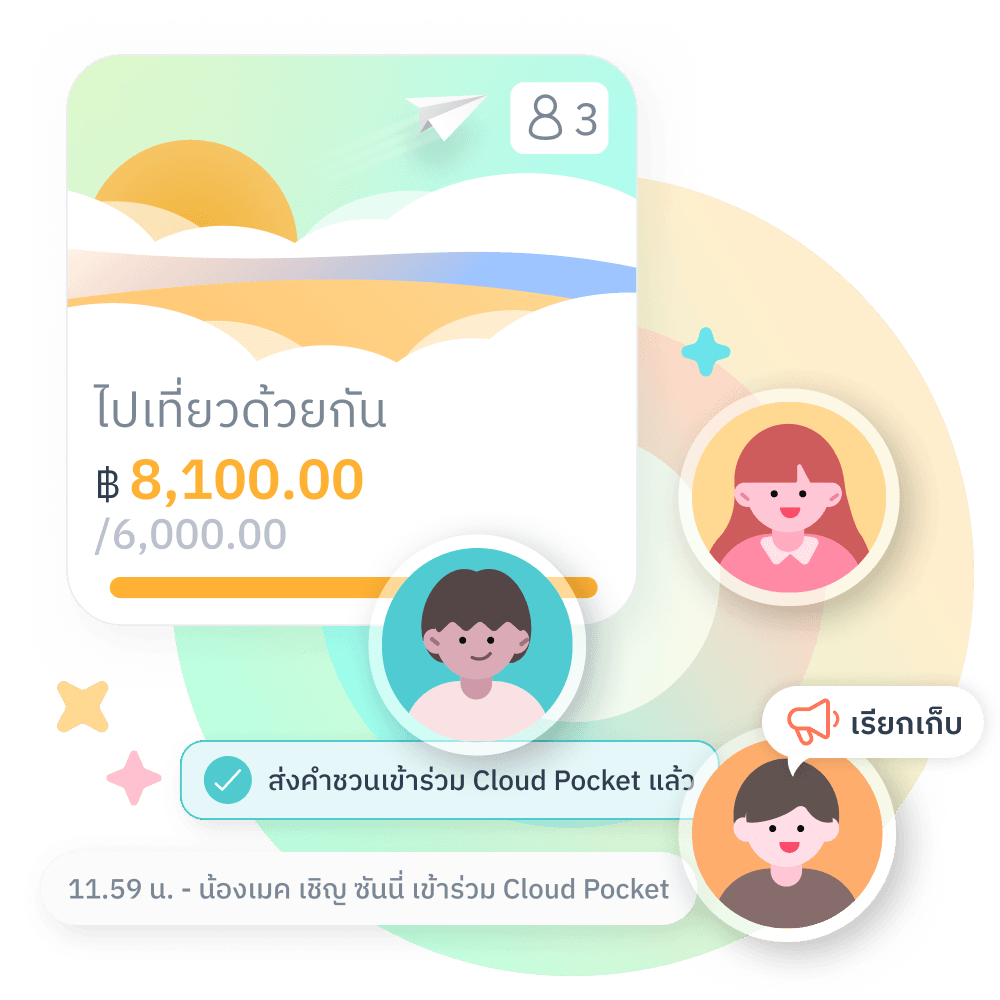

Cloud Pocket หรือ ฟีเจอร์กระเป๋าเงิน ทำหน้าที่แบ่งเงินเป็นสัดส่วนต่างๆ ซึ่งสามารถนำมาประยุกต์ใช้กับวิธีแบ่งเงินเป็น 4 ส่วนได้อย่างยอดเยี่ยม เพียงแค่สร้างกระเป๋าเงินขึ้นมา 4 กระเป๋า แล้วตั้งชื่อกระเป๋าตามที่เราต้องการได้เลย ได้แก่

1.กระเป๋าสำหรับซื้อความสุข

2.กระเป๋าใช้จ่ายยามฉุกเฉิน

3.กระเป๋าเพื่อชีวิตหลังเกษียณ

4.กระเป๋าเพื่อการลงทุนในระยะยาว

ด้วยฟีเจอร์ Cloud Pocket ทำให้คุณไม่ต้องเปิดบัญชีเงินฝากให้ยุ่งยาก เพียงแค่กดเพิ่ม Cloud Pocket แล้วตั้งชื่อก็แบ่งเงินออกเป็น 4 ส่วนได้แล้ว ที่สำคัญคุณสามารถล็อกไม่ให้เผลอถอนเงินออกจากกระเป๋าได้ด้วย ทำให้เก็บเงินเพื่อการลงทุนระยะยาวได้ตามที่ตั้งใจไว้

บอกลาการทำบัญชีรายรับ-รายจ่ายไปได้เลย ด้วยฟีเจอร์ Expense Summary ที่ช่วยให้คุณตรวจสอบรายจ่ายย้อนหลังได้ง่ายๆ ว่าแต่ละเดือนหมดไปกับค่าใช้จ่ายอะไรบ้าง ซึ่งคุณสามารถเลือกบันทึกรายการได้ถึง 6 แบบ ได้แก่ 1.ค่าอาหาร 2.ค่าเดินทาง 3.ค่าชอปปิง 4.ค่าบันเทิง 5.ค่าบิลรายเดือน และ 6.รายการค่าใช้จ่ายอื่นๆ ที่คุณกำหนดเองได้

การแบ่งเงินออกเป็น 4 ส่วนเป็นเพียงอีกหนึ่งวิธี ที่ทำให้เก็บเงินได้ดีกว่าเดิม แต่ถ้าต้องการเก็บเงินให้ได้ผลมากยิ่งขึ้น สามารถใช้ตัวช่วย เช่น การทำบัญชีรายรับ-รายจ่าย, ใช้ตารางออมเงิน หรือลองดาวน์โหลดแอปพลิเคชันที่ช่วยบริหารจัดการเงินได้ง่ายๆ อย่าง MAKE by KBank

ซึ่ง MAKE by KBank รองรับการทำงานได้ทั้งระบบปฏิบัติการ IOS และ Android แถมขั้นตอนการเปิดบัญชีใน MAKE ก็ง่ายๆ ไม่ยุ่งยาก มาเริ่มต้นใช้แอปเก็บเงินตั้งแต่วันนี้ เพื่อชีวิตที่มั่งคั่งในระยะยาวได้เลย