เงินเดือนเท่าไหร่เสียภาษี? เป็นคำถามที่อยู่คู่กับมนุษย์เงินเดือนมาอย่างยาวนาน เพราะไม่รู้ว่ารายได้ของเราอยู่ในเกณฑ์ที่ต้องจ่ายภาษีไม่ หากปล่อยไว้นานจนสรรพากรตรวจสอบ โดยไม่เคยจ่ายภาษีมาก่อนเลย ก็อาจโดนภาษีย้อนหลัง และล้มละลายทางการเงินได้ นอกจากนี้บางคนก็อาจสงสัยอีกว่าใครบ้างไม่ต้องเสียภาษีบุคคลธรรมดา ซึ่งในบทความนี้มีทุกคำตอบไว้ให้แล้ว!

สารบัญบทความ

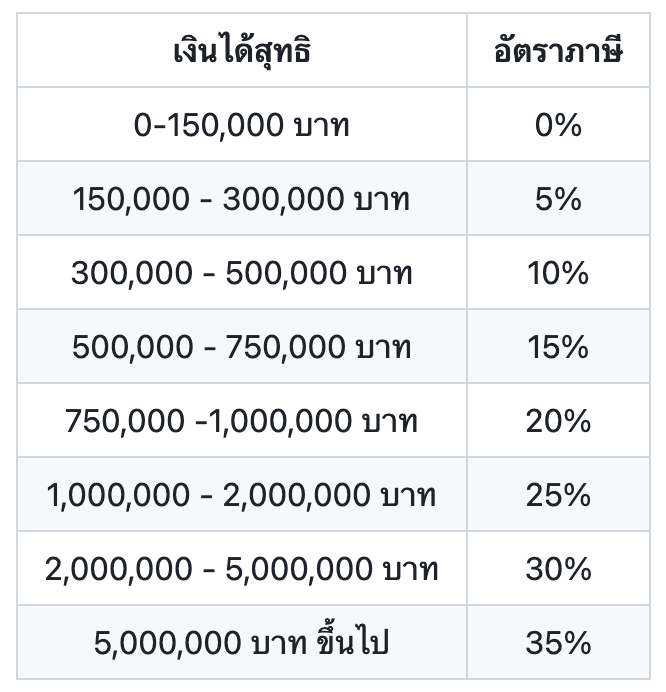

First Jobber มักไม่รู้ว่าเงินเดือนเท่าไหร่เสียภาษี ทำให้ละเลยที่จะวางแผนการเงินสำหรับจัดการภาษีไป และบางคนเข้าใจผิดว่าเมื่อเงินเดือนไม่ถึงเกณฑ์เสียภาษีแล้ว ก็ไม่ต้องยื่นแบบ ทั้งที่ความจริงแล้ว หากรายได้ต่อปีเกินกว่า 120,000 บาทขึ้นไป จำเป็นต้องยื่นแบบฯ และหากมีรายได้สุทธิต่อปี เกินกว่า 150,000 ขึ้นไป จะต้องเสียภาษีตามอัตราที่กำหนด โดยสามารถศึกษาได้จากตารางการเสียภาษีต่อไปนี้

โดยเงินได้สุทธิ คือ รายได้ทั้งปี - ค่าใช้จ่าย 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท - ค่าลดหย่อน

จากตารางเห็นได้ว่าเงินได้สุทธิเกินกว่า 150,000 บาทขึ้นไป จะอยู่ในเกณฑ์เสียภาษี และตามกฎหมายแล้วทุกคนสามารถใช้สิทธิ์หักค่าใช้จ่ายจากงานประจำ 100,000 บาท พร้อมหักค่าลดหย่อนส่วนตัว 60,000 บาท และพนักงานเงินเดือนทุกคนล้วนจ่ายประกันสังคมเดือนละ 750 บาท อยู่แล้ว ทำให้ต้องหักค่าประกันสังคม 750X12 = 9,000 บาทเข้าไปด้วย

นั่นหมายความว่าเงินเดือนขั้นต่ำที่อยู่ในเกณฑ์เริ่มเสียภาษี คือ

150,000 + 100,000 + 60,000 + 9,000 = 319,000/12 เดือน = 26,583 บาท

ส่วนในกรณีที่ไม่ได้รับเงินเดือนประจำ ทำงานเป็นพ่อค้า-แม่ค้าออนไลน์ และมีเงินหมุนเวียนเข้าในบัญชีอยู่ตลอดเวลา บางรายมีเงินเข้าบัญชีต่อปีเกิน 2 ล้านบาท ทำให้สงสัยว่าในกรณีนี้ต้องเสียภาษีเท่าไหร่ คำตอบคือเสียภาษีในอัตราขั้นบันไดสูงสุด 25% เหมือนกับพนักงานประจำ และถ้ามีรายได้ต่อปีเกินกว่า 1.8 ล้านบาท ก็ต้องจดทะเบียนจ่ายภาษี VAT อีกด้วย

เมื่อทราบกันไปแล้วว่าเงินเดือนเท่าไหร่ถึงเสียภาษี และอัตราภาษีเงินได้บุคคลธรรมดาที่ใช้ในการคิดคำนวณภาษีในแต่ละช่วงเงินได้สุทธิเป็นเท่าไหร่ เพื่อให้ทุกคนเห็นภาพได้อย่างชัดเจนมากขึ้นว่าการคำนวณภาษีด้วยตนเองสำหรับใช้ในการยื่นภาษีออนไลน์ทำได้อย่างไร สามารถศึกษาได้จากตัวอย่างดังต่อไปนี้

นาย A เงินเดือน 30,000 บาท จ่ายประกันสังคมทุกเดือน เดือนละ 750 บาท ไม่มีภาระต้องเลี้ยงดูพ่อแม่ ซึ่งเงินได้สุทธิของนาย A หาได้จากสูตรการคำนวณ

เงินได้สุทธิ = รายได้ทั้งปี - (ค่าใช้จ่าย 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท + ค่าลดหย่อน)

ในกรณีของนาย A รายได้ทั้งปีเท่ากับ 30,000*12 เดือน = 360,000 บาท

ค่าใช้จ่ายส่วนตัวตามกฎหมาย 100,000 บาท

การจ่ายค่าประกันสังคม ถือเป็นค่าลดหย่อนตามกฎหมาย ซึ่งลดหย่อนได้สูงสุด 750*12 = 9,000 บาท

นอกจากนี้นาย A ยังสามารถใช้สิทธิ์ลดหย่อนตัวเองอีก 60,000 บาท ซึ่งทุกคนใช้สิทธิ์ดังกล่าวได้ทั้งหมด

ดังนั้นเงินได้สุทธิของนาย A = 360,000 - (100,000 + 9,000 + 6,000) = 245,000 บาท

และเมื่อคำนวณเงินได้สุทธิออกมาแล้ว ก็ให้นำไปเทียบกับตารางการเสียภาษีเงินได้ เพื่อคำนวณภาษีจากสูตร เงินได้สุทธิแต่ละขั้น X อัตราภาษี ซึ่งพบว่านาย A มีเงินได้สุทธิอยู่ใน 2 ช่วง คือ ช่วง 0-150,000 บาท อัตราภาษี 0% และช่วง 150,000 - 300,000 อัตราภาษี 5%

จากตารางการคำนวณภาษี นาย A ได้รับการยกเว้นภาษีในส่วน 150,000 บาทแรก ทำให้เหลือเงินได้สุทธิอยู่ที่ 95,000 บาท โดยจะนำเงินได้สุทธิที่เหลืออยู่ไปคิดในช่วงเงินได้สุทธิ 150,000 - 300,000 บาท จึงสรุปได้ว่ากรณีนาย A จะเสียภาษีเท่ากับ 4,500 บาท

ดังนั้นสำหรับใครที่สงสัยว่าเงินเดือน 30,000 เสียภาษีเท่าไหร่ หากคุณเป็นเคสแบบกรณีนาย A ที่มีสิทธิ์ได้รับค่าลดหย่อน 2 ส่วน ได้แก่ ลดหย่อนส่วนตัวและลดหย่อนจากประกันสังคม ก็จะเสียภาษี 4,500 บาท แต่ทั้งนี้ก็อาจเสียภาษีต่ำกว่านี้ได้เช่นกัน ถ้ามีสิทธิ์ลดหย่อนอื่นๆ เข้ามาเพิ่มเติม เช่น สิทธิ์ลดหย่อนครอบครัวในกรณีที่ดูแลพ่อ-แม่ หรือสิทธิ์ลดหย่อนจากการนำเงินไปซื้อประกันชีวิต

จากการคำนวณด้วยสูตรเพื่อหาว่าเงินเดือนเท่าไหร่เสียภาษี จะพบว่าปัจจัยที่มีผลต่อการกำหนดอัตราภาษีไม่ได้มีเพียงแต่รายได้ หรือเงินเดือนเท่านั้น เพราะการคิดภาษีเงินได้ยังต้องหักสิทธิ์ลดหย่อนต่างๆ และเงินบริจาคออกไปด้วย ทำให้ยิ่งมีสิทธิ์ลดหย่อนมากเท่าไหร่ ยิ่งเสียภาษีลดลง ซึ่งสิทธิ์ลดหย่อนภาษี 2567 มีทั้งหมด 4 กลุ่มดังต่อไปนี้

การบริจาคให้แก่สาธารณะก็สามารถนำมาใช้ลดหย่อนภาษีได้เช่นกัน โดยการใช้สิทธิ์ให้แนบหลักฐานการบริจาคควบคู่มาไว้ในแบบฟอร์ม ล.ย.1 ด้วย ซึ่งมีเงินบริจาคอยู่ทั้งหมด 3 แบบในกลุ่มนี้ ได้แก่

สิทธิ์ลดหย่อนส่วนตัว เป็นสิทธิ์เบื้องต้นที่ทุกคนสามารถขอลดหย่อนได้สูงสุดคนละ 60,000 บาท และนอกจากลดหย่อนส่วนตัวแล้วในกลุ่มนี้ยังมีสิทธิ์อีกประเภท ที่เรียกว่าสิทธิลดหย่อนครอบครัวด้วย ทำให้ผู้ที่แต่งงานแล้ว หรือมีภาระรับเลี้ยงดูพ่อแม่ ลดหย่อนได้มากกว่าคนโสด โดยมีรายละเอียดดังนี้

สิทธิ์ในกลุ่มนี้เป็นทางเลือกให้แก่ผู้ที่วางแผนลดหย่อนภาษีรายได้ส่วนบุคคลโดยเฉพาะ เพราะจะยิ่งลดหย่อนได้มาก หากนำเงินไปออม ลงทุน และทำประกันชีวิตในทุกช่องทาง ซึ่งรายละเอียดของสิทธิ์ลดหย่อนในกลุ่มนี้ ได้แก่

ทั้ง 3 สิทธิ์ที่กล่าวมาข้างต้นเป็นสิทธิ์ที่ทุกคนใช้ได้ตลอดเวลา แต่สำหรับสิทธิ์ลดหย่อนจากมาตรการกระตุ้นเศรษฐกิจ จะใช้ได้ก็ต่อเมื่อภาครัฐในช่วงนั้นประกาศนโยบายลดหย่อนภาษีเป็นพิเศษ เพื่อกระตุ้นเศรษฐกิจโดยเฉพาะ ซึ่งในปี 2567 รัฐบาลได้ออกมาตรการ Easy-E-receipt โดยลดหย่อนภาษีได้สูงสุดถึง 50,000 บาท เมื่อซื้อสินค้าจากผู้ประกอบการที่เข้าร่วมรายการ และค่าลดหย่อนท่องเที่ยวเมืองรอง ลดหย่อนภาษีได้สูงสุดถึง 15,000 บาท หรือตามที่ใช้จ่ายจริง ในกรณีที่ใช้จ่ายค่าที่พัก หรือแพ็กเกจทัวร์ในเมืองรอง 55 จังหวัด

โดยปกติแล้วการยื่นแบบภาษีรูปแบบกระดาษสามารถยื่นได้ตั้งแต่วันที่ 1 มกราคม - 31 มีนาคม ของทุกปี หรือในกรณียื่นภาษีออนไลน์จะยื่นได้ถึงวันที่ 9 เมษายน 2567 แต่ทั้งนี้หากมาทราบภายหลังว่าเงินเดือนเท่าไหร่ถึงเสียภาษี และไม่ได้ยื่นแบบหักภาษีเงินเดือนตั้งแต่แรก ก็สามารถยื่นแบบภาษีได้ย้อนหลังสูงสุด 2 ปี และเสียค่าปรับไม่เกิน 2,000 บาท

อย่างไรก็ตามในกรณีที่เป็นผู้มีรายได้ถึงเกณฑ์เสียภาษี แต่ไม่ได้ยื่นแบบ โดยมีเจตนาหลีกเลี่ยงภาษี จะต้องโทษปรับ 5,000 บาท จำคุกสูงสุด 2 ปี และเสียเงินเพิ่ม 1.5% ต่อเดือนของค่าภาษีที่ต้องจ่ายนับตั้งแต่วันที่พ้นกำหนดให้ยื่นแบบจนถึงวันที่ต้องจ่าย พร้อมเสียเบี้ยปรับไม่เกิน 2 เท่าของค่าภาษีที่ต้องจ่ายอีกด้วย

ถึงแม้จะรู้แล้วว่าเงินเดือนเท่าไหร่เสียภาษี แต่การยื่นแบบแสดงภาษีเงินเดือนก็ไม่ใช่เรื่องง่าย เพราะต้องรวบรวมรายการที่ใช้ประกอบการลดหย่อนมากมาย ทั้งค่าประกันและหลักฐานแสดงเงินลงทุนในกองทุนต่างๆ ซึ่งการรวบรวมเอกสารจำนวนมาก ก็อาจทำให้เอกสารตกหล่น จนเสียสิทธิ์การลดหย่อนแต่หากใช้งานแอปพลิเคชัน MAKE by KBank ที่มาพร้อมกับฟีเจอร์ต่อไปนี้ รับรองว่าการยื่นเอกสารประกอบการลดหย่อนภาษีเป็นเรื่องง่ายแน่นอน

ฟีเจอร์ที่จะช่วยให้จ่ายค่าประกันหรือลงทุนในกองทุนเพื่อใช้ในการลดหย่อนภาษีได้ง่ายขึ้น เพราะผู้ใช้งานสามารถสร้าง Cloud Pocket ได้อย่างไร้ขีดจำกัด และตั้งชื่อกระเป๋าเพื่อใช้ในการแบ่งเงินได้อย่างเป็นสัดส่วนได้อีกด้วย เช่น หากต้องการสร้างกระเป๋าเงินที่ใช้สำหรับการเก็บเงินไปลงทุนในกองทุนไทย ESG ก็ตั้งชื่อว่า กระเป๋าลงทุน และค่อยโอนเงินเข้าไปยังบัญชีของกองทุนไทย ESG ได้ในภายหลัง

ยิ่งไปกว่านี้ผู้ใช้งานสามารถระบุจำนวนเงินที่ต้องจ่ายค่าประกัน หรือจำนวนเงินที่ต้องใช้สำหรับการลงทุนในกระเป๋า Cloud Pocket ได้ด้วย ทำให้ไม่ลืมว่าในแต่ละเดือนต้องโอนเงินเข้ามาในกระเป๋าจำนวนกี่บาท ยกตัวอย่างเช่น หากคุณทำกรมธรรม์ประกันชีวิตไว้ และต้องจ่ายเบี้ยทุกเดือน เดือนละ 1,000 บาท ก็ให้ไปที่ฟังก์ชันตั้งเป้าหมาย พร้อมระบุจำนวนเงินที่ต้องจ่ายเข้าไป

หลังจากเงินเดือนออกแล้ว และต้องการโอนเงินจาก Cashbox ของ MAKE by KBank เข้าสู่กระเป๋า Cloud Pocket เพื่อจ่ายค่าประกัน หรือลงทุนในกองทุนสำหรับลดหย่อนภาษี หากไม่สะดวกโอนเงินเข้าทีละกระเป๋าด้วยตนเอง ก็สามารถใช้ฟีเจอร์ Schedule Transfer เพื่อแบ่งเงินจาก Cashbox เข้าสู่กระเป๋า Cloud Pocket แบบอัตโนมัติตามเวลาที่ต้องการ เพียงเท่านี้ ก็ไม่ต้องกังวลว่าจะลืมแบ่งเงินไว้สำหรับจ่ายค่าประกันหรือลงทุนในกองทุนต่างๆ อย่างแน่นอน

เมื่อจ่ายเงินค่าประกันชีวิต หรือประกันสุขภาพสำหรับลดหย่อนภาษีจาก Cloud Pocket ไปเรียบร้อยแล้ว ก็สามารถเขียนรายละเอียดเพิ่มเติมได้ว่า โอนเงินจ่ายค่าประกันชีวิตของบริษัทใด ทำให้ผู้ที่ทำประกันชีวิตหลายบริษัททราบได้ว่าจ่ายค่าเบี้ยประกันของบริษัทไหน และค่าสลิปที่จ่ายเบี้ยประกัน ก็สามารถดาวน์โหลดเพื่อนำไปใช้ในการยื่นแบบลดหย่อนภาษีได้ด้วย

หลังจากจ่ายค่าประกัน และนำเงินไปลงทุนเพื่อลดหย่อนภาษีทั้งปีไปเป็นที่เรียบร้อย และต้องการตรวจสอบว่าทั้งปีจ่ายเงินไปทั้งหมดกี่บาท ก็เพียงเข้าไปที่ฟีเจอร์ Expense Summary ฟีเจอร์ที่จะสรุปข้อมูลทุกค่าใช้จ่ายให้คุณแบบอัตโนมัติ พร้อมแยกหมวดหมู่ค่าใช้จ่ายจากชื่อกระเป๋า Cloud Pocket ให้อีกด้วย

เมื่อรู้แล้วว่าเงินเดือนเท่าไหร่เสียภาษี หากรายได้ถึงเกณฑ์เสียภาษี ก็ควรศึกษาว่าเราสามารถใช้สิทธิ์ลดหย่อนภาษีอะไรได้บ้าง เพื่อบริหารจัดการภาษีได้อย่างคุ้มค่ามากที่สุด และถึงแม้รายได้จะไม่ถึงเกณฑ์จ่ายภาษี ก็ควรยื่นแบบให้ทางกรมสรรพากรตรวจสอบว่าเรามีรายได้ไม่ถึงเกณฑ์จริงหรือไม่

หากคุณต้องการผู้ช่วยบริหารจัดการภาษีอย่างมีประสิทธิภาพ ห้ามพลาดกับแอปจัดจ่ายจด MAKE by KBank แอปพลิเคชันของคนรุ่นใหม่ ใช้งานง่าย มาพร้อมกับฟีเจอร์ที่ช่วยให้แบ่งเงินได้เป็นสัดส่วน รองรับการจัดการเงินเพื่อลดหย่อนภาษีอย่างเป็นระบบ และเพียงแค่ฝากเงินเข้าไปใน MAKE by KBank ยังได้ดอกเบี้ยสูงถึง 1.5% ต่อปี พร้อมถอนเงินออกได้ทุกเมื่อ ไม่ติดเงื่อนไขในการถอนเหมือนกับบัญชีเงินฝากประจำอีกด้วย!