ปัญหาใหญ่เมื่อถึงวันสิ้นเดือนของใครหลายคนคือ ใช้เงินเดือนหมดจนไม่มีเงินเหลือเก็บ ทำให้ต้องนำเงินออมก้อนเก่าออกมาใช้ และการบริหารการเงินอาจถึงขั้นวิกฤตจนถึงขนาดต้องกู้หนี้ยืมสินจาก สินเชื่อนอกระบบ ยิ่งซ้ำเติมการเงินส่วนบุคคลให้แย่ลงอย่างไม่รู้ตัว

ในบทความนี้เราจึงชวนทุกคนรู้จักกับการบริหารการเงินอย่างชาญฉลาด หมดปัญหาไม่ต้องใช้จ่ายอย่างสิ้นเดือนเหมือนสิ้นใจอีกต่อไป แถมยังมีเงินเก็บเตรียมพร้อมรับมือกับเหตุฉุกเฉินทางการเงินอีกด้วย

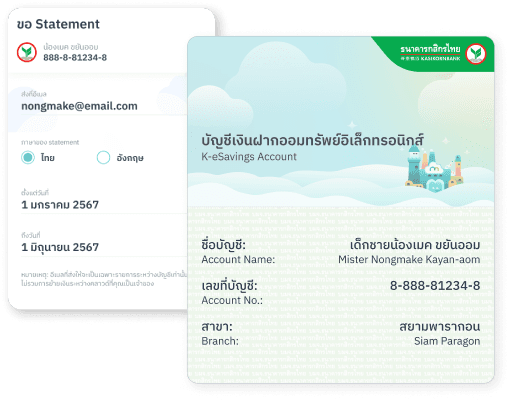

รู้จักกับตัวช่วยบริหารเงินง่ายๆ แอปออมเงิน MAKE by KBank

สาเหตุที่ทำให้เริ่มต้นออมเงินไม่ได้ เป็นเพราะตั้งเป้าหมายเงินออมใหญ่จนเกินตัว เช่น รายได้ 15,000 บาท แต่ตั้งเป้าเก็บเงินเดือนละ 10,000 บาท และใช้จ่ายเพียง 5,000 บาท ซึ่งการบริหารเงินในลักษณะดังกล่าวถือว่าตึงตัวเกินไป กลายเป็นว่าเกิดความเครียด สุดท้ายระยะยาวก็ไม่สามารถออมเงินได้

แล้วเราควรออมเงินแบบไหนดี ถึงจะเรียกว่าการบริหารการเงินที่ถูกต้อง? คำตอบคือ ออมเงินทีละน้อย อย่างค่อยเป็นค่อยไป โดยแนะนำให้ออมอย่างต่ำ 5-10% ของรายได้ จากตัวอย่างดังกล่าว หมายความว่าออมเพียง 750 บาท หรือ 1,500 บาท ต่อเดือนก็เพียงพอแล้ว และถ้าออมเงินไปเรื่อยๆ มีวินัยเก็บเงินสม่ำเสมอ จากเงินก้อนเล็ก ในอนาคตก็กลายเป็นเงินก้อนใหญ่ได้ไม่ยาก

การใช้เงินก่อนแล้วค่อยเก็บเงินทีหลัง เป็นอีกหนึ่งสาเหตุที่ทำให้เริ่มต้นออมเงินไม่ได้ เพราะเมื่อใกล้สิ้นเดือน หากเห็นว่ามีเงินเหลืออยู่ ก็มักนำเงินไปใช้จ่ายฟุ่มเฟือย เช่น เข้าร้านหมูกระทะ หรือซื้อของที่อยากได้โดยไม่มีความจำเป็น จนสุดท้ายแผนการออมเงินก็ต้องเลื่อนแล้วเลื่อนอีก ทำเอาหลายคนเลิกเก็บเงินไปเลยก็มี

แต่ถ้าลองเปลี่ยนการบริหารการเงิน ด้วยการหักเงินออมใส่บัญชีสำหรับเก็บเงินทันทีเมื่อเงินเดือนออก ก่อนการใช้จ่าย จะทำให้คุณมีเงินเหลือเก็บแน่นอนในทุกๆ เดือน และถ้ากลัวลืมว่าจะไม่ได้ออมเงิน ก็สามารถใช้ฟังก์ชันตั้งค่าโอนเงินอัตโนมัติของโมบายแบงก์กิ้ง ให้หักเงินเข้าบัญชีเงินออมทันที เมื่อเงินเดือนเข้า

หลังจากออมเงินทันทีก่อนใช้จ่ายแล้ว คุณอาจลองแบ่งเงินให้เป็นสัดส่วนเพื่อให้การบริหารการเงินมีประสิทธิภาพยิ่งขึ้น เพราะการใช้จ่ายทุกรายการผ่านบัญชีรับเงินเดือนเพียงอย่างเดียว อาจทำให้ควบคุมรายจ่ายได้ยาก เนื่องจากในแต่ละเดือนทุกคนล้วนมีค่าใช้จ่ายเต็มไปหมดไม่ว่าจะค่าเช่าห้อง ,ค่าบัตรเครดิต, ค่าน้ำค่าไฟ และบางครั้งหลายคนก็จำไม่ได้ว่าจ่ายค่าใช้จ่ายอะไรไปแล้วบ้าง

แต่การแบ่งเงินให้เป็นสัดส่วน ผ่านการเปิดบัญชีธนาคารแยกไปเลย เช่น บัญชี A สำหรับรายจ่ายเท่านั้น บัญชี B สำหรับเงินออม และบัญชี C สำหรับลงทุน จะช่วยให้เห็นภาพรวมของสถานะการเงินได้ชัดเจน ทำให้ต่อยอดไปสู่การวางแผนการเงินเรื่องอื่นๆ ในอนาคตได้อีกด้วย

การแบ่งเงินเป็นสัดส่วนนอกจากช่วยให้เห็นภาพรวมของการบริหารการเงินแล้ว ยังทำให้คุณสามารถวางแผนรับมือกับเหตุฉุกเฉินทางการเงินได้ดียิ่งขึ้น เพราะทราบได้ทันทีว่ามีเงินเก็บเหลือจำนวนเท่าไหร่? และเพียงพอหรือไม่? ในกรณีที่ต้องนำเงินมาใช้จ่ายกับเหตุฉุกเฉินต่างๆ ขณะที่ผู้ออมเงินในบัญชีรับเงินเดือนร่วมกับบัญชีใช้จ่าย จะวางแผนการเงินกับเหตุฉุกเฉินได้ยากกว่า

หากไม่รู้ว่าต้องมีเงินเก็บสำรองฉุกเฉินเท่าไหร่ดี ให้คำนวณจากรายได้ × 6 เดือน เช่น รายได้ต่อเดือนเท่ากับ 22,000 บาท เท่ากับว่าคุณต้องมีเงินเก็บสำรองฉุกเฉินอย่างน้อย 132,000 บาท ซึ่งการมีเงินสำรองฉุกเฉินเกินกว่า 6 เดือนขึ้นไป จะช่วยให้ดำรงชีวิตอยู่ได้ หากต้องตกงานเป็นระยะเวลา 6 เดือน โดยไม่ต้องกู้หนี้ยืมสิน ให้สถานะทางการเงินติดลบมากเกินไป

และเมื่อเก็บเงินสำรองฉุกเฉินถึงระดับที่ต้องการแล้ว ก็อาจนำเงินบางส่วนไปซื้อประกันสุขภาพ เพื่อป้องกันความเสี่ยงต้องจ่ายค่ารักษาโรคร้ายราคาแพงได้ด้วย

หากกำลังประสบปัญหาหมุนเงินไม่ทัน คุณอาจลองหาสาเหตุว่าใช้จ่ายกับรายการใดมากเป็นพิเศษผ่านการทำบัญชีรายรับรายจ่าย ซึ่งแนะนำว่าคุณควรลงตัวเลขรายจ่ายสม่ำเสมอ เพื่อให้ได้ตัวเลขตรงความเป็นจริงมากที่สุด มิเช่นนั้นแล้วจะไม่สามารถวิเคราะห์สาเหตุของการใช้จ่ายได้อย่างถูกต้อง

โดยการทำบัญชีรายรับรายจ่ายคุณอาจไม่จำเป็นต้องพกพาสมุดบัญชีตลอดเวลา เพื่อลงข้อมูลรายการใช้จ่ายก็ได้ เพราะสามารถจดบันทึกข้อมูลการใช้จ่ายผ่านแอปพลิเคชันต่างๆ จากนั้นเมื่อมีเวลาว่าง ก็นำข้อมูลที่ได้จดบันทึกเอาไว้แล้ว สรุปลงในตาราง Excel ซึ่งจะทำให้คุณบริหารค่าใช้จ่ายได้อย่างมีประสิทธิภาพยิ่งขึ้น

เมื่อคุณใช้เทคนิคการบริหารการเงินที่ได้แนะนำไปข้างต้นแล้ว คงมีเงินเก็บมากพอจนสามารถต่อยอดลงทุนระยะยาวเพื่อเตรียมพร้อมสู่วัยเกษียณได้ ซึ่งแนะนำให้ลงทุนกับสินทรัพย์ที่มีความเสี่ยงต่ำ แต่ได้รับผลตอบแทนอย่างสม่ำเสมอ เช่น กองทุนรวมตราสารหนี้, ทองคำ, หุ้นกู้เรทติ้ง AAA เป็นต้น

และแม้ว่าสินทรัพย์กลุ่มนี้จะมีความเสี่ยงต่ำกว่าสินทรัพย์กลุ่มอื่นก็จริง แต่ก็มีโอกาสขาดทุนเช่นกัน ดังนั้นจึงควรศึกษาลักษณะของผลิตภัณฑ์ทางการเงินให้ดีก่อนตัดสินใจลงทุนทุกครั้ง เพื่อควบคุมระดับการขาดทุนไม่ให้สูงจนเกินไป

การบริหารการเงินที่ดี นอกจากจัดการรายได้ และค่าใช้จ่ายอย่างมีประสิทธิภาพแล้ว หนี้สินก็เป็นอีกปัจจัยสำคัญที่ไม่ควรมองข้าม เพราะหากมีหนี้มากเกินไปย่อมส่งผลกระทบต่อภาระค่าใช้จ่ายดอกเบี้ยที่มากขึ้น ทำให้การวางแผนเงินออมในอนาคตไม่เป็นไปตามที่ต้องการ

และในกรณีที่คุณเป็นเจ้าของกิจการ ก็หลีกเลี่ยงไม่ได้กับการทำงบการเงิน เพื่อบริหารการเงินสำหรับจัดการปัญหาหนี้สินในธุรกิจ ซึ่งหากไม่ได้จัดทำงบการเงินแล้ว ก็เป็นเรื่องยากที่จะทราบได้ว่ากิจการของคุณมีหนี้สินทั้งหมดเท่าไหร่ ทำให้วางแผนบริหารจัดการหนี้ไม่มีประสิทธิภาพเท่าที่ควร

เมื่อรู้จักกับ 7 เทคนิคการบริหารจัดการการเงิน ที่ได้แนะนำไปข้างต้นแล้ว และกำลังมองหาตัวช่วยออมเงินที่ทั้งเก็บเงินได้ พร้อมแบ่งเงินเป็นสัดส่วนผ่านปลายนิ้ว ไม่ต้องเปิดบัญชีธนาคารใหม่หลายๆ บัญชีให้ยุ่งยาก เพียงแค่ใช้งาน MAKE by KBank แอปเก็บเงินที่มาพร้อมฟีเจอร์สุดชิกอย่าง Cloud Pocket และ Expense Summary กันได้เลย

ฟีเจอร์ที่ออกแบบมาเพื่อตอบโจทย์ผู้วางแผนการบริหารการเงินโดยเฉพาะ ผ่านการแบ่งเงินเป็นสัดส่วน จากการสร้างกระเป๋าเงิน Cloud Pocket ได้ตามที่คุณต้องการ เช่น กระเป๋าเงินออม กระเป๋าค่าเช่าบ้าน กระเป๋าค่าบัตรเครดิต ฯลฯ

ข้อดีของ Cloud Pocket คือ ทำให้ไม่ต้องเปิดบัญชีธนาคารใหม่ให้ยุ่งยาก และขั้นตอนการสร้างกระเป๋าใหม่ก็ง่ายมาก เพียงแค่กดเพิ่ม Cloud Pocket แล้วตั้งชื่อกระเป๋าตามที่คุณต้องการได้เลยว่าอยากจะให้กระเป๋าดังกล่าวทำหน้าที่อะไร ระหว่างเก็บเงิน หรือแบ่งเงินไว้ใช้จ่าย

อีกทั้ง Cloud Pocket เพิ่งเปิดตัวฟีเจอร์น้องใหม่ให้คุณออมเงินอย่างสนุก เพียงแค่ตั้งชื่อ Cloud Pocket ว่า “แผ่นออมเงิน” แทนการตั้งชื่อ แล้วตั้งล็อก Cloud Pocket ก็จะพบกับน้องเมค ผู้ช่วยบริหารเงินสุดอัจฉริยะ ที่พร้อมออกแบบตารางออมเงิน ช่วยให้คุณวางแผนเก็บเงินรายวันง่ายๆ

หากสงสัยว่าแต่ละเดือนใช้เงินกับ Cloud Pocket กระเป๋ารายการค่าใช้จ่ายอะไรเป็นพิเศษ ก็สามารถตรวจเช็กได้จาก ฟีเจอร์ Expense Summary ที่จะสรุปค่าใช้จ่ายให้คุณแบบอัตโนมัติ ไม่ต้องทำบัญชีรายรับรายจ่ายให้ปวดหัวอีกต่อไป

การบริหารการเงินประกอบด้วยหลักการ 4 ข้อ ได้แก่ 1.เริ่มต้นออมเงินอย่างสม่ำเสมอ 2.ลดการก่อหนี้ 3. แบ่งเงินเป็นสัดส่วน และ 4. นำเงินไปลงทุนต่อยอด ก็จะช่วยให้การเงินไม่มีสะดุด พร้อมออกแบบชีวิตหลังเกษียณได้

MAKE by KBank นอกจากมาพร้อมฟีเจอร์แผ่นออมเงิน, Cloud Pocket และ Expense Summary ยังมีฟีเจอร์อย่าง “Shared Cloud Pocket” ที่ทำให้คุณบริหารการเงินร่วมกับสมาชิกในครอบครัว เพื่อวางแผนเก็บเงินออมสำหรับเหตุฉุกเฉินค่าใช้จ่ายด้านสุขภาพ เช่น ค่าเบี้ยประกันชีวิต หรือค่าเบี้ยประกันสุขภาพ แถมยังสามารถใช้ Shared Cloud Pocket วางแผนบริหารเงินทำธุรกิจร่วมกับเพื่อนฝูงได้อีกต่างหาก

รู้อย่างนี้แล้วก็อย่ารอช้าเริ่มต้นดาวน์โหลด MAKE by KBank ได้เลยทั้งระบบปฏิบัติการ Android และ iOS ที่เพียงแค่ฝากเงินกับ MAKE by KBank ยังได้รับผลตอบแทนถึง 1.5% ต่อปี ซึ่งมากกว่าอัตราดอกเบี้ยเงินฝากประจำ และแม้สแกน โอน จ่าย กับบัญชี MAKE by KBank ก็ยังได้ดอกเบี้ยเท่าเดิม!