พูดได้เลยว่า การทำงานประจำไปเรื่อย ๆ จนถึงอายุ 60 แล้วค่อยเกษียณได้กลายเป็นวิถีชีวิตที่ตกเทรนด์ไปแล้ว โดยคนทำงานปัจจุบันหันมาสนใจและวางแผนที่จะเกษียณก่อนอายุ 55 และลาออกจากงานมาใช้ชีวิตอิสระตามที่ต้องการ นั่นจึงทำให้เทรนด์ใหม่ไฟแรงด้านการเงินที่เรียกว่า FIRE ได้รับความนิยมขึ้น ในบทความนี้ เรามาดูกันว่าเทรนด์ด้านการเงินนี้คืออะไร ทำไมถึงเป็นที่นิยมในหมู่คนทำงานรุ่นใหม่ และทำอย่างไรถึงจะไปถึงเป้าหมายนี้

FIRE (Financial Independence, Retire Early) Movement คือเทรนด์ของคนทำงานรุ่นใหม่ที่่อยากมีอิสรภาพทางการเงินเพื่อจะได้เกษียณตัวเองให้เร็วขึ้น โดยส่วนมากก็จะพยายามทำให้ตัวเองเกษียณก่อนอายุ 55 ปี หรือบางคนอาจจะมีเป้าหมายการเกษียณแน่นอน เช่น อยากเกษียณตั้งแต่อายุ 40 เป็นต้นโดยสาเหตุหลัก ๆ ที่ทำให้คนทำงานรุ่นใหม่มีเป้าหมายที่ร้อนแรงเช่นนี้มีหลากหลายด้วยกัน เช่น

ด้วยเหตุนี้เอง คนที่มี FIRE เป็นแนวคิดหลักในการใช้ชีวิตจึงเริ่มหันมาสร้างนิสัยการออม หาวิธีประหยัดค่าใช้จ่าย หาทางเพิ่มรายรับ รวมถึงเริ่มลงทุนในสิ่งที่ก่อให้เกิด Passive Income เพื่อที่จะทำให้เป้าหมายการเกษียณก่อนอายุ 55 นั่นเป็นจริงขึ้นมาได้

ข้อดีของการเกษียณก่อนอายุ 55 นั้นมีทั้งในแง่ของการมีอิสรภาพในการเลือกใช้ชีวิตตามที่ต้องการ สามารถก้าวออกมาทำอาชีพที่รักได้ ไล่ตามเป้าหมายในชีวิตได้ในช่วงที่ยังแข็งแรงหรือมี ‘ไฟ’ อยู่ รวมถึงมีเวลากับตัวเองหรือครอบครัวได้ตามที่ใจปรารถนา

และไม่ว่าจะเป็นข้าราชการหรือพนักงานบริษัทเอกชนก็จะมีผลประโยชน์ที่ได้รับจากภาครัฐในยามเกษียณด้วย มาสำรวจกันว่าคนเกษียณก่อนอายุ 55 ได้อะไรบ้างเป็นสิทธิประโยชน์ด้านการเงินหลังออกจากงาน

อย่างไรก็ตาม ก่อนที่จะตัดสินใจเกษียณก่อนอายุ 55 สิ่งแรกที่ควรทำคือประเมินความพร้อมของตัวเองว่าสภาพทางการเงินของตัวเองสามารถเกษียณได้จริงไหม เช่น

เมื่อมองเห็นภาพรวมการเงินของตัวเองแล้วก็มาถึงขั้นตอนถัดไป นั่นคือการวางแผนการออมเพื่อปูทางให้ตัวเองพร้อมเกษียณก่อนอายุ 55 อย่างแท้จริง

เพื่อที่จะไปสู่เป้าหมายได้อย่างมั่นใจ การวางแผนการออมแต่เนิ่น ๆ จะช่วยให้เราเห็นสิ่งที่ควรเตรียมล่วงหน้าเพื่อเกษียณก่อนอายุ 55 และไม่มีคำว่าสายไปสำหรับทุกคนที่จริงจังกับมัน

สำหรับแผนการออมที่เราแนะนำจะครอบคลุม 3 เป้าหมายทางการเงินหลัก ๆ ด้วยกัน

ให้ลองตั้งเป้าหมายดูว่าอยากใช้เงินในช่วงเกษียณเดือนละเท่าไหร่ และคิดว่าจะใช้เงินก้อนนี้ไปจนถึงอายุเท่าไหร่ เมื่อนำมาประกอบกันก็จะเห็นภาพจำนวนเงินก้อนที่เราควรมี

เช่น หากเราต้องการเกษียณตอนอายุ 50 ปี ในช่วงเกษียณมีแผนใช้เงินเดือนละ 25,000 บาท (= 300,000 บาทต่อปี) ไปจนถึงอายุ 80 ปี (= 30 ปีหลังจากเกษียณ)

จำนวนเงินที่ควรเก็บได้เพื่อใช้งานหลังวันเกษียณ = 300,000 x 30 = 9,000,000 บาท

อีกหนึ่งสูตรในการคำนวณเงินเก็บก็คือ กฎ 25 หรือการเอาจำนวนเงินทั้งหมดที่คาดว่าจะใช้ต่อปีในช่วงเกษียณมาคูณ 25 เพื่อให้ได้จำนวนเงินที่เราควรเก็บให้ได้ขั้นต่ำ

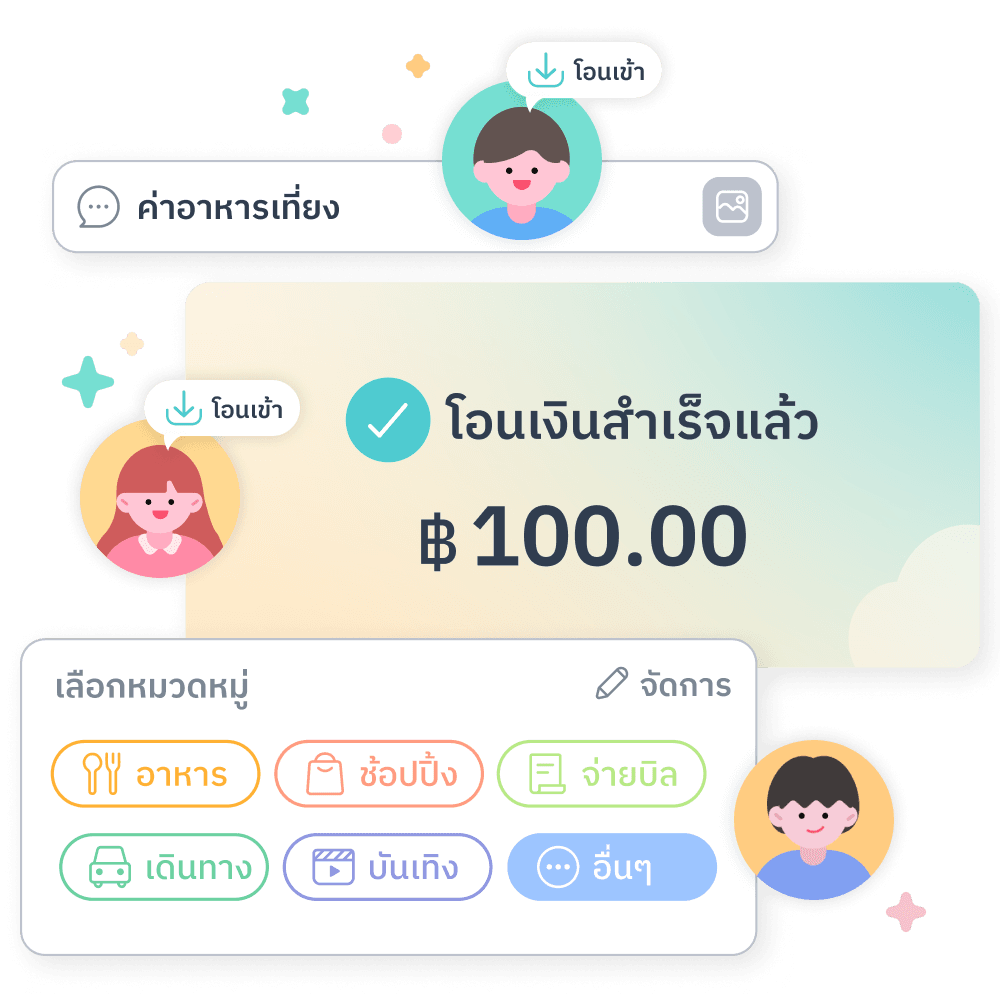

แอปแบ่งเงินเก็บ ที่สามารถใช้ประกอบแผนการออมได้อย่างมีประสิทธิภาพก็คือ Cloud Pocket จากแอป MAKE by KBank ที่ช่วยให้เราจัดการการเงินอย่างมืออาชีพ พร้อมเกษียณก่อนอายุ 55

โดย Cloud Pocket เป็นเหมือนกระเป๋าย่อยที่จะช่วยให้เราแยกเงินออกมาเก็บตามเป้าหมายหรือค่าใช้จ่ายเฉพาะเรื่องได้ เพียงสร้าง Cloud Pocket แล้วแบ่งเงินส่วนหนึ่งจากรายได้มาเก็บออมไว้ในทุก ๆ เดือน เท่านี้ เราก็มีกระเป๋า ‘เงินเกษียณ’ ที่แยกออกมาชัดเจนและไม่ปะปนกับค่าใช้จ่ายอื่น ๆ ในชีวิตประจำวันแล้ว

เทคนิคในการเก็บเงินให้ได้ตามเป้าหมายอย่างรวดเร็วคือการสร้างรายได้จากหลายช่องทาง และเป็น Passive Income ไม่ว่าจะเป็นดอกเบี้ย ค่าเช่า เงินปันผล หรือรายได้จากกองทุน โดยเงินก้อนนี้สามารถนำไปลงทุนต่อยอดเพิ่มเติมหรือเก็บไว้สำรองในยามเกษียณก็ได้

ทริกในการลงทุนที่ปลอดภัยคือหลีกเลี่ยงการทุ่มเงินทั้งหมดสำหรับการลงทุนไว้ในสินทรัพย์เพียงประเภทเดียว นั่นก็เพราะว่าทุกการลงทุนมีความเสี่ยง เราจึงขอแนะนำให้กระจายการลงทุนไปในสินทรัพย์ที่มีความเสี่ยงมากและน้อยผสมกัน

ยิ่งอายุเยอะ ค่าใช้จ่ายด้านสุขภาพมักจะสูงตาม ดังนั้น นอกจากการดูแลสุขภาพตัวเองให้ดีแล้ว ประกันสุขภาพก็เป็นอีกตัวช่วยดูดซับค่ารักษาพยาบาลในอนาคตได้ ยิ่งซื้อตั้งแต่ตอนอายุน้อยก็ยิ่งได้ค่าเบี้ยที่ถูกกว่า นอกจากนั้น ยังมีประกันที่สามารถแบ่งเงินค่าเบี้ยส่วนหนึ่งไปลงทุนในกองทุนได้ด้วย ดังนั้น เราขอแนะนำให้ศึกษาว่าประกันแบบไหนที่เหมาะสมกับเราก่อนซื้อ

เทคนิคเก็บเงินสำหรับค่าประกัน แค่ใช้ฟีเจอร์ Cloud Pocket ในแอป MAKE by KBank ก็สามารถแยกเงินก้อนสำหรับจ่ายค่าเบี้ยประกันออกจากเงินใช้หรือเงินเก็บส่วนอืื่นๆ ได้ โดยและทยอยเก็บในแต่ละเดือน เพื่อช่วยลดปัญหาเงินไม่พอจ่ายค่าประกัน ณ วันที่ถึงกำหนด

แผนการออมที่ดี คือ แผนที่วางแล้วลงมือทำจริง หากใครที่มุ่งมั่นว่าจะเกษียณก่อนอายุ 55 ให้ได้ แนะนำให้ลงมือออมแต่เนิ่น ๆ และใช้เครื่องมือจัดการการเงินอย่าง แอป MAKE by KBank ในการแยกเงินเพื่อตามเป้าหมาย สบายใจทั้งปัจจุบันและอนาคต

ดาวน์โหลด MAKE by KBank ได้เลยที่ Appstore และ PlayStore